上周五(5月13日),截至收盘,上证指数收3084.28涨0.96%,深证成指收11159.79涨0.59%,两市交易额继续缩量至7577亿。创业板涨0.29%报收2358.16。两市共2798股收涨,1760股收跌,239股平收。

板块方面,煤炭、汽车、房地产板块全天强势领涨大盘。受生态建设及秋收消息提振,化肥农药、工程机械板块早盘曾异军突起。电力、海运、银行板块等也有较好表现。生物科技、食品板块板块跌幅靠前。

那么今日盘前有哪些值得划重点的资管大事:

个人系公募正遭遇“七年之痒”?

反弹急先锋来了! 8位基金经理火速解读

董承非首秀大卖45亿!私募销售“冰点”后或迎转机?

这类基金火了,基金公司密集布局

获配规模接近腰斩,公募这项投资大降温

发力布局公募业务 券商资管频繁挖角基金经理

新基金“比价”压力大!16只老基金出手了

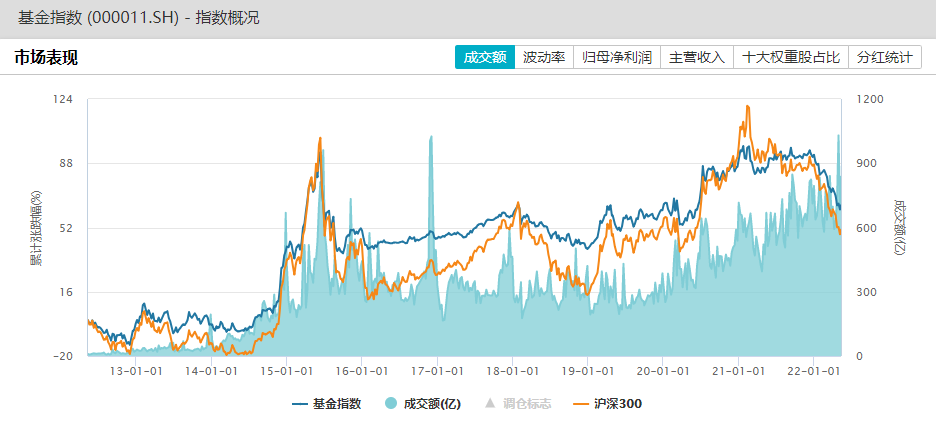

Wind数据显示,周五(5月13日),上证基金指数收报6490.49点,涨0.70%。LOF基金价格指数收报4264.58点,涨0.40%;ETF基金价格指数收报1106.02点,涨0.68%。

个人系公募正遭遇“七年之痒”?

“‘幸福总是相似的,不幸却有各自的不幸’,成功的公司总是相似的,不成功总是有各自的原因。” 谈及目前个人系基金公司呈现的发展差异,一位个人系公募总经理感叹道。

自2015年第一家成立以来截至目前,7年中个人系基金数量已经达到25家(包括“私转公”公司),行业占比超过一成。但另一方面,个人系基金也存在着管理规模整体较小且阶段性出现较大降幅、不同公司间分化显著等问题。

个人系基金公司创立之初,在股东资源、渠道资源、资本金等方面并不占优势,发展阵痛在所难免,当市场持续震荡缺乏赚钱效应时面临的困难更加突出。业内表示,个人系公募尚未形成最终的市场格局,应该在一个更长的时间维度上看待其发展,保持信心和耐心。

反弹急先锋来了! 8位基金经理火速解读

五一假期前后A股出现小幅反弹,其中军工板块成为“反弹急先锋”。4月27日市场见底反弹以来,8个交易日间国防军工(中信)在各一级行业中涨幅19.79%居首。

此次反弹背后原因为何?后续是否仍具备投资机遇?借道基金该如何布局?

为此,中国基金报记者专访了8位知名基金经理。

从这些基金经理来看,一季报业绩兑现、估值底部区域高性价比及市场风险偏好的提升,是助推近期军工走强的主要原因,而这一趋势或将延续。投资者借道基金布局,最好采取定投形式,注意军工板块波动往往较大。

董承非首秀大卖45亿!私募销售“冰点”后或迎转机?

5月9日,顶流基金经理董承非“奔私”以后的首发产品在招行、平安、中信、兴业等十个渠道开卖,首日仅销售了7个亿,但后面几天呈现低开高走,到5月13日结募,累计募资规模达到45亿元,成为今年私募销售弱市中难得的一抹亮色。

业内人士坦言,今年基金销售市场可谓是非常难,跟当前低迷的行情有关,但董承非新产品销售的大逆转,或许是市场的一个信号,未来会越来越好。记者了解到,不少私募也在积极做逆市布局,推进产品发行。同时,今年也有一些风格稳健、采取“不抱团”的逆向策略的权益私募,实现了规模的逆市增长。

这类基金火了,基金公司密集布局

今年以来,A股市场波动加剧,部分基金投资者避险情绪上升,固收类产品备受关注,尤其是定位于短期理财工具的中短债基金,由此基金公司顺势加码布局中短债基金。多位业内人士表示,今年以来,无论中短债基金的新发数量还是管理规模,增速都有所加快,这与市场环境关系密切。眼下,短债基金相较于权益产品和中长期纯债基金有着更为稳定的净值表现和相对较小的净值回撤,其避险属性受到投资者认可。

获配规模接近腰斩,公募这项投资大降温

今年以来,上市公司借助定增募资热情依旧高涨,而公募参与热情却有所减退,和去年同期相比,年内参与定增的公募,无论从基金公司数量还是产品数量均出现“双降”,获配规模更是接近腰斩。

多位业内人士表示,公募定增的参与度下降与市场大幅调整有关。在市场下行周期,会造成发行价相对于市价的折价空间减少,甚至倒挂现象。投资者风险偏好明显降低,对有6个月锁定期的定增投资偏好下降,而倾向于短期持仓规避风险。

发力布局公募业务 券商资管频繁挖角基金经理

公募基金明星基金经理“公转私”现象备受业内关注,而随着旗下公募基金业务条线的迅速发展,证券公司和资管子公司也悄然加入到抢夺公募人才的行列。近一年多以来,券商资管频频挖角公募基金人才,其中不乏过往业绩优异的投研老将。

众所周知,金融投资业务最核心的成本是人力成本。分析人士指出,出于牌照考虑,还是主动管理业务转型的现实压力,均促使券商资管发力储备优秀公募人才。而兼具公募基金运作规范和私募基金的灵活机制是券商资管吸引公募人才的重要原因。

新基金“比价”压力大!16只老基金出手了

伴随着我国公募基金行业的快速发展和激烈竞争,基金管理费率呈逐年下降趋势。近日再有多家公募对标新基金管理费水平,降低了纯债老基金的管理费率,最低直降到0.15%的水平。

多位业内人士表示,纯债老基金降低管理费率,除了提升投资业绩、让利投资者,以及满足机构投资者诉求外,纯债新基金普遍采取0.3%的管理费设置,也带来了“比价”压力,预计未来公募基金继续降低费率仍是大势所趋。

鹏扬基金

宏观策略周报:在经济低谷看投资的线索

在地缘冲突、疫情扩散导致3月份以来经济再次出现“供给冲击、需求收缩”的情况下,二季度经济增速可能低于此前的市场预期,经济增长因子对债券利好。通胀因子目前对货币政策和债券的影响不大,大宗商品价格阶段性回落,在稳增长明显见效之前给债券投资者带来了一个相对友好的环境。4月末高层会议召开后,稳增长政策有望加码,PMI可能在二季度触底,经济同比指标可能在三季度触底,股票投资者从6-12个月的时间来看可以更加乐观从容地布局。由于随着稳增长发力,基建持续性有望延续到下半年,不走老路而更重视创新发展,新基建与发展数字经济的机会值得深入发掘。

金鹰基金

汇率波动央妈淡定 拨云散疫守得月明

前期困扰市场的众多负面因素中短期正出现边际转好的迹象,对A股前景不必过于悲观。国内疫情方面趋于呈现积极变化,汇率压力或有惊无险,国内“稳增长”政策的实际效果也有望进一步落实。中短期,A股投资者的风险偏好正开始呈现出明显的向好态势,有助于市场的持续修复。拉长看,仍须密切观察国内基本面企稳、海外美联储紧缩预期消化等关键因素的实质性方向变化。

行业配置上,维持均衡配置“低估科技+大众消费+稳增长”。当前市场多数个股处于此前无差别大幅回调后的相对低位,此时正是大浪淘沙、精选配置的良好时机。我们认为,国内政策持续发力的稳增长方向仍可逢低参与,地产链后周期品种可适当关注。与此同时,可自下而上、以PEG视角重点把握具较强性价比的科技板块优质品种的修复性机会。另外,随着本轮疫情的逐步受控,此前受到需求严重压制的疫后复苏主线,以及经济下行期盈利增长稳定、可涨价传递通胀压力的大众消费品亦值得持续重视。

2022-05-16 08: 43

2022-05-16 08: 18

2022-05-15 22: 00

2022-05-15 16: 00

2022-05-15 15: 30

2022-05-15 15: 06