近年全球市场急剧波动,投资者对防御性资产配置的需求大增。不少内地资管公司的香港子公司积极布局货币ETF等流动性管理工具。

中国基金报记者了解到,7月12日,华夏基金(香港)有限公司旗下华夏人民币货币ETF正式在港交所上市,首发规模超过7亿人民币,是目前香港市场最大的人民币货币基金。而此前南方东英、博时国际等也发行了人民币货币ETF,进一步丰富了香港市场现金管理工具,把握人民币国际化投资价值。

华夏人民币货币ETF上市

香港市场最大人民币货币基金

香港市场又迎来新的人民币现金管理工具。

据悉,华夏人民币货币ETF7月12日正式在港交所上市。港交所数据显示,当日A华夏人民币(3161)收报108.75港币,较108.023港币开盘价涨幅0.67%。

华夏人民币货币ETF首发规模超过7亿人民币,是目前香港市场最大的人民币货币基金。这是继港元货币基金、美元货币基金后,华夏基金(香港)在现金管理产品系列的另一重磅布局,进一步完善了现金管理产品的币种选择。

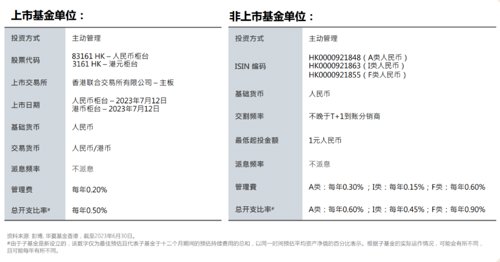

“这只基金兼具灵活性、便捷性和安全性等特质,提供上市基金单位和非上市基金单位两种选择。”据华夏基金(香港)相关人士介绍,上市基金单位一方面可以通过参与证券商进行申赎,基金发行份额后存储至CCASS;另一方面可以通过港交所交易,由做市商提供流动性。

值得一提的是,非上市基金单位,申购时,在T日12:00点前购买,T+0确认份额,T+1收益可见;赎回时,在T日12:00前,不晚于T+1到账分销商。

从管理费和总开支比率来看,上市基金单位管理费为每年0.20%,总开支比率为0.50%;非上市基金单位的A类、I类、F类管理费分别为每年0.30%、0.15%、0.60%,总开支比率分别为0.60%、0.45%和0.90%。

“该ETF通过主动管理的方式,投资于短期存款和优质的货币市场工具,精选优质的人民币货币市场资产,力求为投资者提供超越在岸人民币存款的投资回报,达致具吸引力的长期投资回报,为投资者提供一个捕捉人民币国际化机遇,灵活快捷、稳健安全的优质人民币投资工具。”华夏基金(香港)表示,投资组合的构建采用流动性管理策略,旨在在资本安全与流动性之间取得平衡,并通过投资于纯投资级的固定收益和货币市场工具,同时降低了信用及流动性风险,为投资者提供一个安全、稳健的人民币管理工具。

从模拟投资组合持仓来看,85%的资产分布于定期存款,组合平均到期日为44天,平均到期收益为2.5%。

从收益率来看,华夏人民币货币ETF预期收益率为2.50%~2.7%,相较而言,明显高于离岸人民币存款利率。比如,1周期限存款利率为1.67%,1月期限存款利率为2.12%。

香港货币ETF持续扩容

实际上,目前香港有多只货币基金,整体现金管理工具丰富。香港货币基金主要投资币种包括港元、人民币、美元、欧元、澳元等各种主要货币。

不少基金公司香港子公司布局较多。如南方东英在2015年发行了南方人民币ETF,在2015年1月20日在港交所上市。2018年年7月,南方东英还发行了香港历史上第一只货币市场ETF——南方东英港元货币市场ETF。2019年南方东英也推出亚洲市场第一只美元货币ETF——南方东英美元货币ETF,丰富香港美元货币投资工具。

去年11月15日,博时人民币货币市场ETF正式在港交所上市,成为香港市场第一只在场外可以实现最快 T+0 交收的人民币货币市场ETF。

此外,海富通资产管理(香港)也在2014年发行过海富通(香港)中国人民币货币基金,中银国际英国保诚信托、安联等机构也都发行过人民币货币基金。

2019年,中国国际金融香港资产管理公司推出工银中金美元货币市场ETF,工银资管(全球)为该ETF的投资顾问。而去年以来还陆续有华夏香港、博时国际、泰康资管(香港)、中银国际英国保诚资管等都发行了美元货币基金,来满足投资者日益增长的防御性资产配置需求。

数据显示,目前在港交所上市的货币ETF有9只(含不同货币份额),其中,人民币货币ETF仅有3只。除了华夏人民币货币ETF,还有南方人民币货币ETF、博时人民币货币ETF。不过,从最新规模来看,两只人民币货币ETF较最初成立规模出现较大比例缩水。

其中,截至7月11日,南方人民币货币ETF管理规模为3600万港币,经常性开支为0.61%,7月12日二级市场涨幅为0.14%,报收175.35港元;截至7月11日,博时人民币货币ETF规模为275万港元,同日二级市场价格涨幅为0.32%,经常性开支为0.55%。

A南方人民币(3122)过去三个月表现

业内人士表示,目前全球政治经济形势复杂多变,整体资产波动明显加大,在这样市场环境下,由若干美元、港元、人民币等货币市场基金产品组成的流动性管理产品线,将有效满足潜在客户的基本投资和资产配置诉求。

把握人民币国际化大趋势下的投资机遇

香港拥有全球最大的离岸人民币资金池。而在过去十年,香港交易所一直致力提升人民币在香港市场的流动性,为投资者提供丰富的人民币计价产品。香港交易所最近推出的港币-人民币双柜台模式便是香港人民币生态圈发展中的其中一个重要的举措。

华夏基金(香港)认为,近年来,人民币在国际贸易中结算中的地位不断提升,推动了人民币国际化进程。香港作为离岸人民币枢纽,于2022年7月推出ETF互联互通,2023年5月推出互换通,2023年6月推出港币/人民币双柜台模式,推动离岸人民币业务进入重要机遇期。

香港交易所联席营运总监及股本证券主管姚嘉仁表示,香港是全球第一个离岸人民币市场,我们早于2010年便引入了离岸人民币产品。多年来香港的离岸人民币市场一直在稳步发展,涵盖了固定收益、股本证券、房地産投资信托基金(REITs)、交易所买卖产品(ETF)等各类産品。为进一步支持人民币证券的发展,还推出了其他货币风险管理工具,例如2012年推出的美元兑人民币(香港)期货,至今已经发展成为交易苏的旗舰产品之一。

姚嘉仁称,港币-人民币双柜台模式是促进香港人民币生态圈发展的重要一环,而这个生态圈亦包括让投资者通过互联互通机制参与内地A股市场、透过债券通买卖人民币债券以及香港交易所市场上多元化的人民币产品。以上举措都是推动人民币国际化进程的重要组成部分,有助巩固香港作为全球离岸人民币枢纽的地位。

此外,香港交易所集团行政总裁欧冠升日前表示,人民币国际化进程在未来十年会在全球市场中扮演更重要的角色。今天香港交易所很高兴在构建流动性充裕、买卖方便的人民币产品生态圈方面又迈出了一步。双柜台模式将丰富我们的人民币产品,为投资者提供更多交易选择,也为企业提供了一个利用香港离岸人民币资金池的渠道。

还有一位业内人士表示,相较于内地庞大的货币基金规模,香港市场整体货币类理财产品的总规模并不大。随着此类基金创新不断,不少产品收益率也对一些机构、企业客户有吸引力,同时随着投资者体验提高,有望获得更大的发展空间。

2023-07-13 17: 25

2023-07-13 17: 10

2023-07-13 15: 00

2023-07-13 14: 35

2023-07-13 12: 45

2023-07-13 11: 30