8月31日,A股缩量调整,截至收盘,上证指数收跌0.55%,报3119.88点;深证成指跌0.61%,报10418.21点;创业板指跌0.69%,报2102.58点。两市全天成交额8302亿元。两市个股跌多涨少,合计1788只个股上涨,3291只个股下跌。

板块方面,医药行业午后崛起,半导体产业链依旧活跃,光刻胶概念走强,地产股重挫,券商股连续回调。

那么今日盘前有哪些值得划重点的资管大事:

疯狂周四!刚刚,央行,王炸利好!

沸腾了!刚刚,国务院超大利好!

大分化!43家基金公司盈利出炉

周应波砸近5亿,但斌大赚,头部私募为何都在买?

3天超350亿,持续抄底!

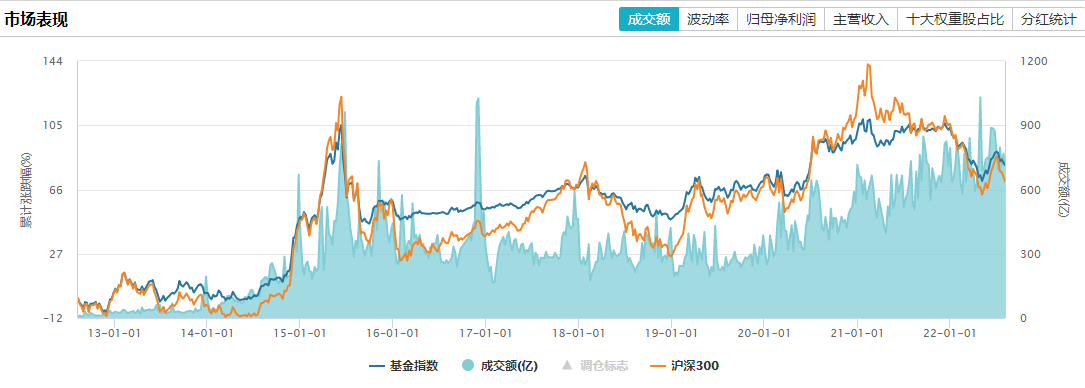

周四(8月31日),上证基金指数跌0.41%收报6444.23点,深证ETF跌0.50%收报1368.89点,乐富指数跌0.48%收报6858.38点。

疯狂周四!刚刚,央行,王炸利好!

就在刚刚,央行、国家金融监管总局连发三个公告,指向楼市利好!

其中有这些要点:

第一、统一全国商业性个人住房贷款最低首付款比例政策下限。

不再区分实施“限购”城市和不实施“限购”城市!

第二、第一套房首付20%,第二套首付30%!

对于贷款购买商品住房的居民家庭,首套住房商业性个人住房贷款最低首付款比例统一为不低于20%,二套住房商业性个人住房贷款最低首付款比例统一为不低于30%。

第三、买房的贷款利率

首套住房商业性个人住房贷款利率政策下限按现行规定执行,二套住房商业性个人住房贷款利率政策下限调整为不低于相应期限贷款市场报价利率加20个基点。

第三、降低存量首套住房贷款利率!

自2023年9月25日起,存量首套住房商业性个人住房贷款的借款人可向承贷金融机构提出申请,由该金融机构新发放贷款置换存量首套住房商业性个人住房贷款。

第四、存量房贷降多少?

新发放贷款的利率水平由金融机构与借款人自主协商确定,但在贷款市场报价利率(LPR)上的加点幅度,不得低于原贷款发放时所在城市首套住房商业性个人住房贷款利率政策下限。新发放的贷款只能用于偿还存量首套住房商业性个人住房贷款,仍纳入商业性个人住房贷款管理。

沸腾了!刚刚,国务院超大利好!

据刚刚国务院发布的关于提高个人所得税有关专项附加扣除标准的通知。

为进一步减轻家庭生育养育和赡养老人的支出负担,国务院决定,提高3岁以下婴幼儿照护等三项个人所得税专项附加扣除标准。

其中:

一、3岁以下婴幼儿照护专项附加扣除标准,由每个婴幼儿每月1000元提高到2000元。

二、子女教育专项附加扣除标准,由每个子女每月1000元提高到2000元。

三、赡养老人专项附加扣除标准,由每月2000元提高到3000元。其中,独生子女按照每月3000元的标准定额扣除;非独生子女与兄弟姐妹分摊每月3000元的扣除额度,每人分摊的额度不能超过每月1500元。

四、3岁以下婴幼儿照护、子女教育、赡养老人专项附加扣除涉及的其他事项,按照《个人所得税专项附加扣除暂行办法》有关规定执行。

五、上述调整后的扣除标准自2023年1月1日起实施。

大分化!43家基金公司盈利出炉

随着上市公司2023年半年报披露完毕,最后一批基金公司上半年经营成绩单也集中亮相。

8月31日,多家大型基金公司上半年营收相继出炉,广发证券半年报披露,易方达基金今年上半年实现营业收入61.85亿元,净利润16.17亿元,尽管同比均有不同程度下跌,依旧蝉联上半年基金公司净利润榜首。

除了易方达之外,工银瑞信、广发、华夏、富国上半年净利润也超过10亿元,不过相比去年同期,今年“10亿级”净利润俱乐部名单从6家下降至5家,数量有所下降。

而从净利润同比变动上看,目前不完全统计的43家基金公司,今年上半年合计净利润为170.41亿元,同比下滑2.86%。其中20家基金公司逆势增长,另外20家基金公司净利润下滑,还有1家基金公司扭亏为盈,2家基金公司亏损幅度有所收窄。

业内人士表示,今年上半年基金公司经营业绩呈现分化走势,主要是因为部分基金公司把握住了股票ETF发展势头,还有部分基金公司降本增效取得成效。相比之下,一些主动权益规模占比较高的公司,受股票市场低迷影响较大,拖累净利润表现,今年下半年还将继续面临降费的考验。

周应波砸近5亿,但斌大赚,头部私募为何都在买?

随着公募基金2023年半年报披露接近尾声,基金君发现,ETF这类上市基金的前十大持有人名单里面,出现了多家百亿级私募证券投资基金的身影。

部分私募砸重金买公募基金,比如周应波掌舵的运舟资本旗下多只产品,现身科创50ETF、科创芯片ETF的持有人名单中,期末持有市值达到4.86亿元。还有但斌的东方港湾投资,旗下产品也买进华夏纳斯达克100ETF、博时标普500ETF等多只产品,今年赚得盆满钵满。

还有景林资产、盈峰资本、永安国富资产等多家知名私募也配置了ETF。另外,量化私募也青睐ETF投资工具,比如思勰投资买进了科创50增强策略ETF、双创50ETF基金、创50ETF、国债ETF等多个品种。

当前全市场ETF数量超过800只,规模总和达到1.83万亿元,近年来私募等机构投资者持有ETF的规模在增大,关于私募管理人为什么买ETF,他们的配置思路,我们一起来看看。

3天超350亿,持续抄底!

抄底资金还在继续买入股票ETF。

8月31日,8月最后一个交易日,A股三大指数集体收跌。截至收盘,沪指跌0.55%,深成指跌0.61%,创业板指跌0.69%,市场成交额超过8000亿元。行业板块涨少跌多,电子化学品、中药、半导体、医药商业板块涨幅居前,房地产开发板块重挫,房地产服务、工程咨询服务、教育、证券板块跌幅居前。

从昨日股票ETF二级市场表现来看,半导体、芯片、人工智能、科创信息等行业主题ETF涨幅居前。从股票ETF(含跨境ETF)资金流向看,资金还在持续买入。30日股票ETF总份额增加41.48亿份,以区间成交均价测算,净流入资金达到37.84亿元。值得一提的是,8月以来,已累计有1648.26亿元资金净流入,本周前三个交易日资金净流入达351.79亿元。

华夏基金

当周期见底遇到成长向上,芯片半导体行业寒尽春生

从宏观经济和上市企业业绩的角度来看。半导体销量与国内经济、全球经济高度相关,国内经济体感最差时候逐步过去,海外需求也有望在下半年触底,半导体设计和IDM公司逐步跟随宏观经济复苏恢复增长。投资者需要注意的是,市场反应速度往往快于行业本身。以费城半导体指数为例,在周期反转的过程中,指数往往领先基本面数个月提前见底。

一方面,国产替代进行时,半导体国产替代的逻辑基本已成为市场共识。华为等企业在国内产业链关键环节(设备、材料、制造、封测)核心龙头公司持续进行攻坚,进行研发投入,如我们所见,研发成果正在逐步落地 ,当前突破性产品发布,情绪与基本面有望双升,带来向上拐点。

另一方面,AI推动超级创新周期,国产AI芯片也将迎来发展机遇。人工智能算法与应用效果、效率与核心计算芯片的计算能力密切相关。当前以深度学习为代表的人工智能技术对于底层芯片计算能力的需求一直在飞速增长,增速已经大幅超过了摩尔定律的速度,半导体芯片+AI生态逐渐清晰。

盈米基金—且慢

风险资产价格具备修复潜力

从市场情绪角度来看,市场已处于相对悲观的区间。当前位置建议多一些耐心,并且在自己可承受的范围内,可以考虑适当增加一部分偏股基金组合的配置。另外,从市场温度角度来看,A股市场,主要指数温度处于相对低估区间。参考历史表现,当前位置,中长期来看配置性价比更高。

“政策底”出现后,配套的政策落地需要时间,经济和市场信心修复也需要时间,一旦现实不及预期,市场便会再度寻底,这或许就是历史上政策底通常不等于市场底的主要原因。站在当下,7政治局会议总体基调偏积极,近段时间也可以看到各部委不断出台政策维护市场,可以看到本次“政策底”信号是较为明显的。本次政策组合拳力度接近2008年和2015年,触及对融资限制(市场主要功能)和印花税调整(真金白银)的核心要素。政策的出台有助于托底市场从减量博弈回到正常的存量模式,后续能否回到增量状态,需要对长期宏观基本面的重新定价和长期信心的恢复。历史未必会简单重复,但总会押着相同的韵脚。在政策底已现,而市场又再次跌回历史低估区域的当下,我们可以给予它更多的信心和耐心,避免盲目卖出。

2023-09-01 08: 30

2023-08-31 22: 50

2023-08-31 21: 57

2023-08-31 21: 01

2023-08-31 20: 57

2023-08-31 20: 20