2021-04-15 21:53

昨天好不容易涨了点,今天又跌了。

牛年以来,A股频繁走出涨一天跌一天的态势,刚赚了些收益第二天就回吐了。前段时间波动更大,指数的日涨跌幅经常超过1%,有些个股更是在短短1个月跌去30%。在这样的行情之下,越来越多的投资者开始认识和思考“波动”,毕竟上涨的时候欢呼雀跃、没人在意波动,但下跌的时候纷纷发现被“波动”困扰。

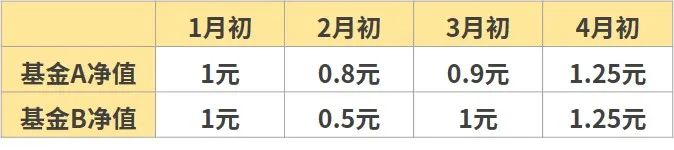

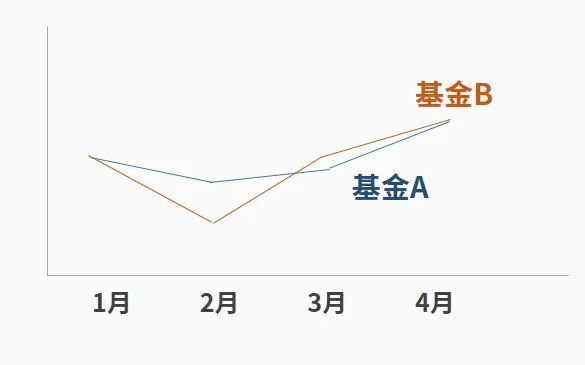

面对波动,我们首先要认识到,市场本身就是由“上涨”和“下跌”构成的,所以波动是市场常态,就像白天和黑夜那般正常。所以只要身处市场,波动就如影随行,只是上涨的时候大家都容易忽视它而已。比如2020是赚钱效应很好的一年,但上证指数在243个交易日中也有112天是下跌的,占比近50%,是不是出乎意料。所以,波动一直都在,只是在下跌时,我们的情绪会放大波动的影响,“心动”影响了我们对“波动”的感知。而情绪也是影响我们在市场获利的重要因素之一。巴菲特的老师格雷厄姆曾指出:无论你在数学方面,财务方面有多深的造诣,如果你不能控制自己的情绪,是无法从投资的过程中获利。试想一下,如果一只股票今天10块钱,明天10块钱,后天也10块钱,没有波动,大家愿意买吗?肯定是不愿意的,因为没有获利的可能。所以,波动也是收益的来源之一,波动中往往孕育着投资机会。事实上,想在市场里赚钱,就需要正确理解波动。巴菲特曾经说过,“对于真正的投资者,价格波动真正的意义在于,当价格大幅下跌后低于内在价值,提供给投资者买入的机会,并且相信市场趋势会回升;当价格大幅上涨后高于内在价值,提供给投资者出售的机会,并相信市场价格会回归价值,而其他时候,如果忘记股票市场而把注意力放在股息收入和公司运作上,将会做得更好。”有些朋友参与股票或基金投资,是想趁着市场好的时候赚一波快钱,最好是在牛市开始前入市,短期收益翻倍,实现财富自由。但短期通过股市实现财富自由的“剧本”,应该只属于极少数人,而且很大一部分是依赖运气。而且,如果这么轻松就实现财富自由,下次看到市场机会的时候,大概率还会以同样“投机”的心态和方式面对,而下一次运气还会在自己身边吗?也许把之前赚的钱亏光也说不定。所以,我们更应该以“投资”,特别是“长期投资”的心态面对市场,看淡短期的市场波动。前段时间有个豆瓣热帖就是一位网友分享了朋友母亲的投资经历,本金8.5万,如今已经变成了139万。这位母亲是2009年买入的,迄今接近12年时间,并不是忘了这只基金,而是就是认为基金应该长线投资,按那位朋友的原话就是“我妈妈的基金都是拿很久的。”股市不是提款机,天上也不会掉馅饼,面对市场波动,要保持一个好的心态,不要总想着短期暴富。一颗平常心,再加上长期投资,才是我们普通人实现资产增值正确且简单的方式。也许你会说,“我也知道要保持平常心,但做起来实在不容易”。的确,和人性做斗争对任何人来说都是一件很困难的事。在投资过程中,每个人都难免受到市场的波动影响,特别是短期快速的上涨和下跌。投资是一场修行,压抑本性面对波动,的确不容易。所以在这样的情况下,我们就需要找到好的方法来帮助自己应对波动,比如定投。定投的本质,就是利用市场的波动力争更高收益。因为定投的资金是分批入场的,如果市场下跌,单期投入的金额可以买入更多基金份额。而且,定投不仅可以在低位多买,还可以在高位少买,降低整体投资风险。而且,定投是每个月自动扣款,从某种程度上把我们从市场情绪中“解放”了出来,减轻了我们“追涨杀跌”的本性冲动。既利用波动获取更多份额,又对抗了人性的贪婪恐惧帮助我们进一步提升收益,是不是一举两得。当然,也不是所有的基金都适合定投。对于普通投资者来说,选择波动大的主动偏股或指数型基金,更容易提高收益,因为在净值的大幅波动中反而能够更好的降低投资成本。听上去是不是有点抽象?那我们来举个例子。假设有两只基金 --- 基金A和基金B,净值表现如下。很明显,基金B更加“大涨大跌”一些,波动更大。让我们来看看,如果分别定投基金A和基金B,收益结果有什么不一样。可以发现,如果每月定投基金A,4月初时将获得416份基金A,总资产将升至520元,收益率30%。而如果每月定投基金B,将获得480份基金B,总资产将升至600元,收益率50%。相比之下,的确是定投波动较大的基金B收益更高。