基长就经常在后台收到小伙伴的留言,说基金定投是个好工具,自己决定立马开始设置自己的定投计划,而且听说基金投资时间越长效果越好,决定定投个十年八年。其实,很多人都会有这样的误解,以为定投时间越长越好。事实上,“基金要长期持有”这个结论更适用于一次性投资优质基金的情况,用在基金定投上就不是那么合适了。

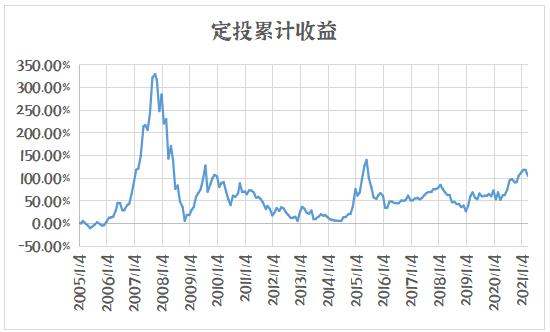

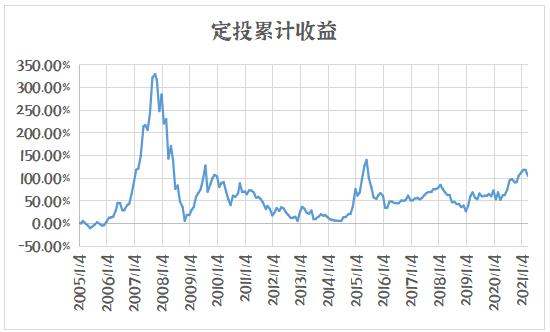

以沪深300指数为定投对象,从2005年1月1日开始每月定期定投,直至2021年4月1日,共定投了16年有余的时间。 这笔定投的累计收益率走势图是这样的

数据来源:Wind;指数定投收益率计算方式如下:定投采用的是月定投沪深300指数的方式,以每月1日作为扣款日,如遇到非交易日则顺延。定投累计收益率=(投资内收益/本金)×100%。定投累计收益率公式=(投资内收益/本金)×100%。模拟数据的收益率不代表真实一次性期初投资和定投投资收益率,市场有风险,投资需谨慎。定投累计收益率最高的是在2007年10月,从此以后,哪怕我们定投的时间更长了,累计收益率却并没有更高。

答案很简单:定投期数太多,出现了平均投资成本“钝化”的现象。1

举个例子,假如第一期定投的成本是10元,第二期是6元,那么平均成本为8元,平均成本得到很好地分摊。

假如已经定投了100期,前100期的平均成本为10元,第101期的成本为6元,那么最终的平均成本为(100*10+6)/101=9.96元,分摊成本的效果大大减弱。

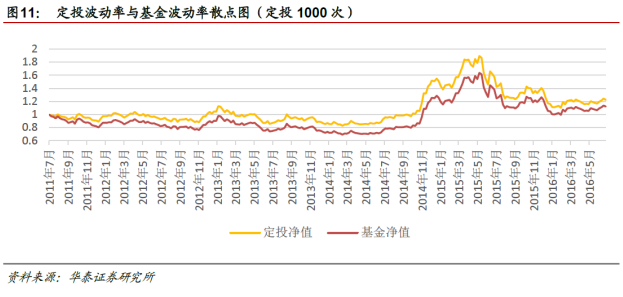

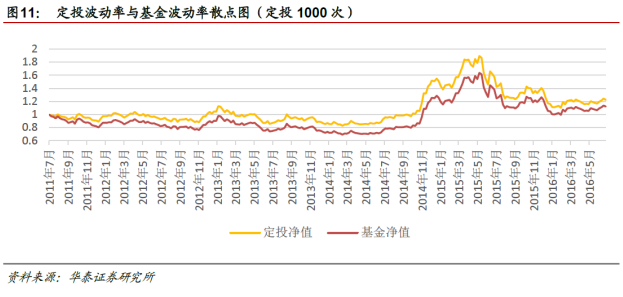

意思是由于定投的期数太多,最新的一笔投资对整个基金投资的影响已经很微小了,定投失去了“在市场波动中摊低单位成本”的优势。华泰证券经过测算发现,定投1000期后,定投策略的平均成本走势图与基金净值走势基本一致,反映的也正是这种“钝化”现象。

根据华泰证券的研究发现,定投期数在20期或以内,定投能够很好地降低投资平均成本;一般超过20期后,平均投资成本趋于稳定。因此,从平摊成本的角度看,如果是月定投,那么定投2年的时间效果最好。但注意的是!并不是说定投2年时间,我们能够获得的收益率是最高的。基金定投的最终收益率,是取决于定投之后的市场行情的。同样是两年的定投,一个是单边下跌的熊市,一个是单边上涨的牛市,收益情况肯定不一样。

也许定投收益率已经达到50%了,比过往任何一个时点都要高,但是不排除因为市场继续向好,收益还会创新高的可能。所以想要追求所谓的“最佳定投收益效果”,是不现实的。比较实际的做法,就是设置止盈线,基金定投的收益率达到止盈线之后,就选择赎回(一次赎回或分批赎回均可),然后重新开始新的一轮定投。

1、基金定投并非定投时间越长越好。定投期数太多,会出现平均投资成本“钝化”的现象,很难发挥分摊成本的优势。2、定投期数在20期或以内,定投能够很好地降低投资平均成本。3、基金定投的具体收益率,更多取决于定投之后的市场情况,而不是定投时间。想要获得“最佳基金定投效果”是不现实的,正确的打开方式是:设置止盈线——达到止盈线后赎回——开始新的一轮定投。4、其实我们还有一种选择,那就是选择长期绩优的基金,前期用定投的方式分批买入,直至达到计划的投资金额,然后就停止定投,选择长期持有。