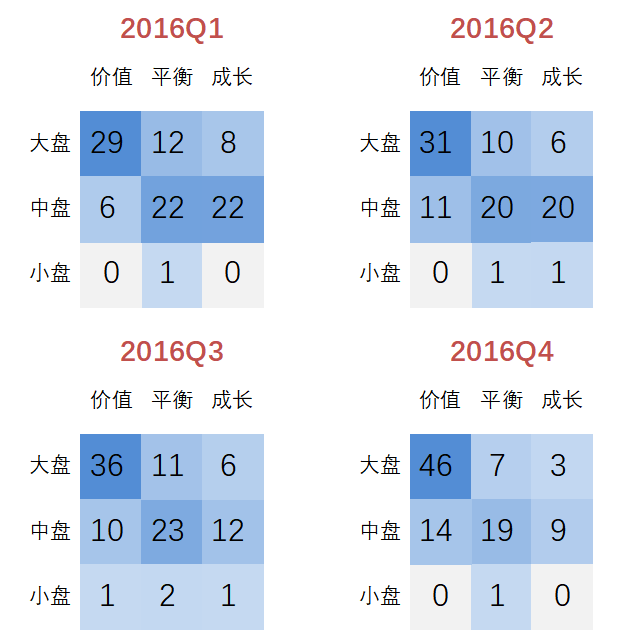

细分来看2016年抱团股的风格分布比较均衡。主要集中在大盘、中盘,小盘占比较小。

16年市场是慢牛行情,期间价值型个股收益在慢慢走高;从下图可见价值股占比逐季都有增加的趋势。

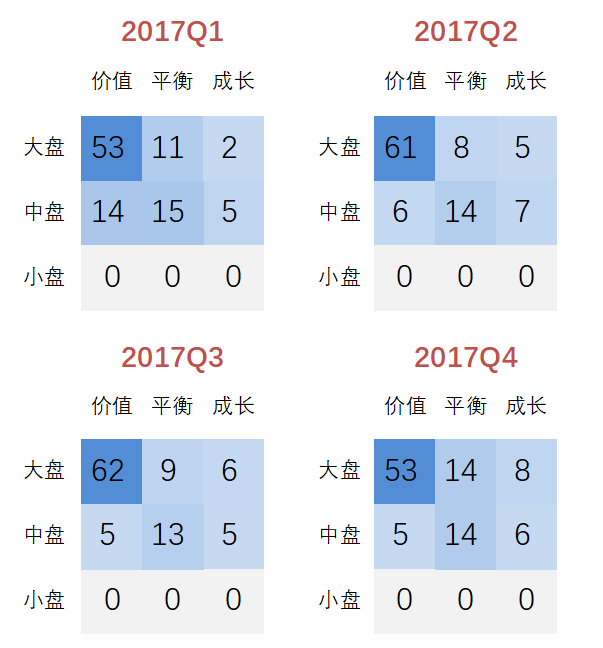

2017年抱团股中开始有出现港股。

17年抱团股还是集中在大、中盘。其中价值股的抱团在2017年中达到顶峰,基金百大重仓股中60%的市值都是大盘-价值型。

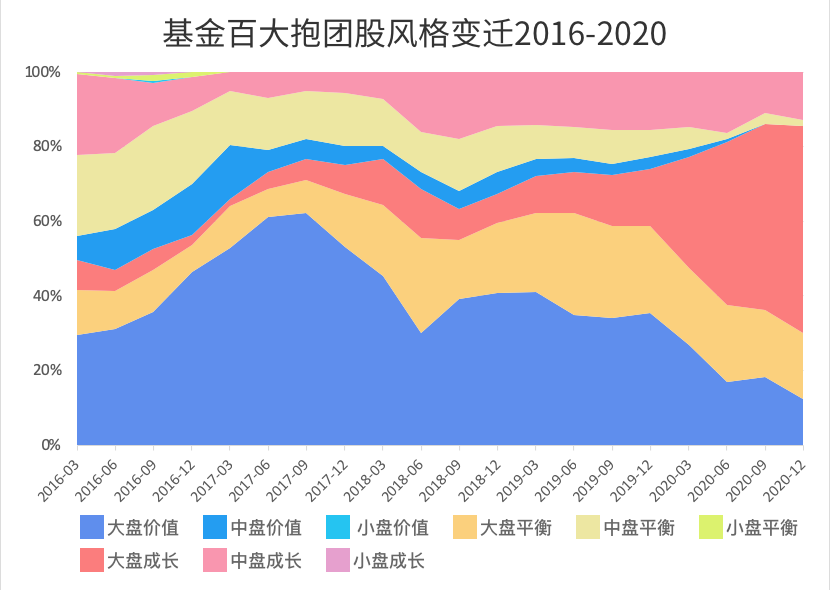

但在2017年之后,慢牛行情结束,基金一直在大幅撤离价值股。

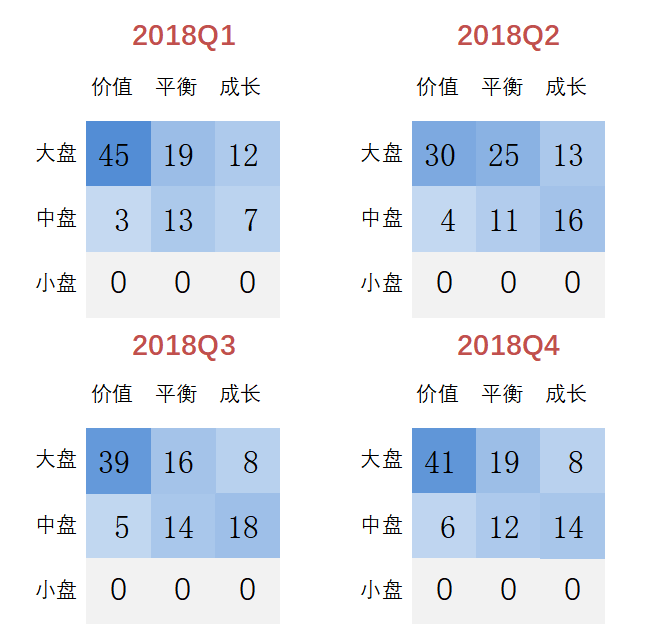

2018年在港上市的工商、建设银行也成为抱团股,但其实二者在18年股价达到了峰值,之后一直是下行趋势,不过18年底已经不是重仓股了。

18年市场是慢熊行情,个股都免不了受市场影响,贵州茅台、招商银行等也都出现下跌,期间不同风格指数收益都是负的。

在17年大盘-价值集中的基础上,18年投资风格开始慢慢均衡,可能也是为了分散投资范围以平衡风险。

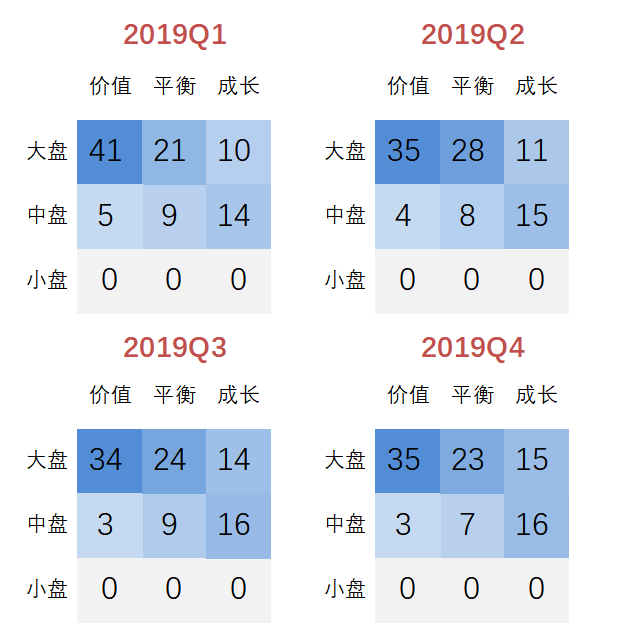

2019年抱团股:

2019年四个季度各风格占比很稳定,没有出现大的变化。

在该年震荡行情的背景下,基金投资风格没有发生较大变化。

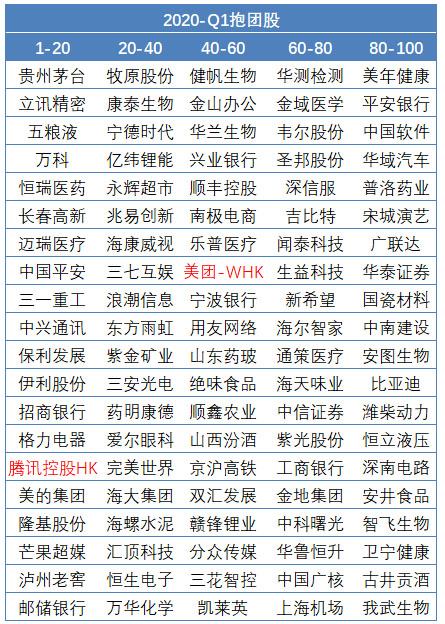

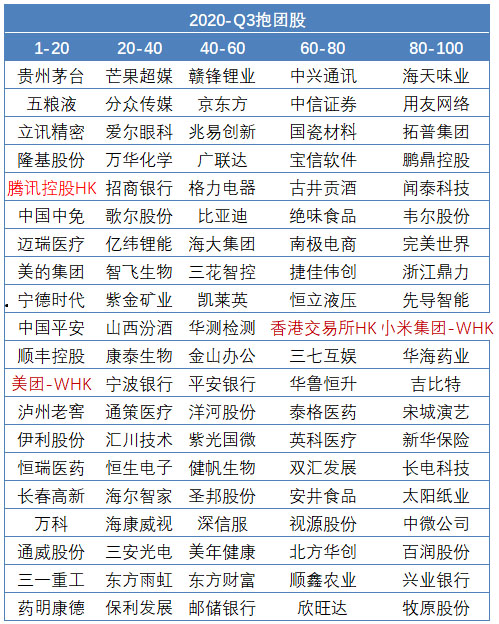

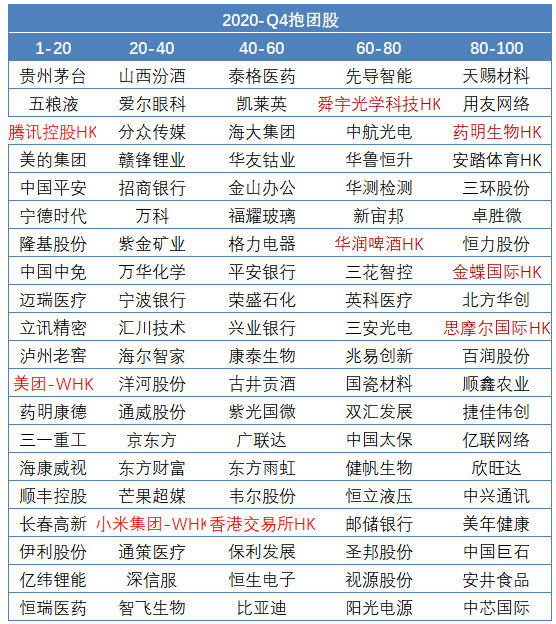

2020年四季度港股股票数较之前有明显上升,期间港股大涨,看来也是踩对了时点。

写在最后

整体看,基金还是把握住了市场大的趋势,投资风格会随市场调整。但从往年抱团名单看,贵州茅台、五粮液、招商银行等等都是一直在列的,似乎不受行情影响,基金经理们都坚定持有,好的股票确实能做到穿越牛熊。

2021-04-29 13: 19

2021-04-29 11: 17

2021-04-29 11: 16

2021-04-28 21: 17

2021-04-28 21: 16

2021-04-28 18: 59