当前市场对于国内经济前景和利率走向存在一定分歧,我们依旧坚定地认为疫情后全球经济会出现一轮长周期的经济上行,在未来较长时间国内经济都会相应展现出相当的韧性。此外,我们判断国内经济短期的扰动有很大部分原因是供给不足,而不在需求不足。在对经济乐观判断的基础上,我们认为当前利率上行的趋势还没有走完,也继续对商品及股票的顺周期资产保持相对乐观。预计A股市场的结构性行情和赚钱效应或将延续,但存在超额收益的板块将与过去两年有所不同。

市场对3月的经济数据和社融数据的解读存在明显分歧——乐观者认为就地过年对3月数据产生了冲击,同时受芯片短缺影响的汽车以及限产的上游行业也明显影响了工业产出;悲观者则认为信用紧缩周期已经开始,经济已经出现周期高点。因此,在未来数据明确方向之前,市场分歧料将一直存在,这也反映出4月中下旬开始,市场缺乏明确方向。

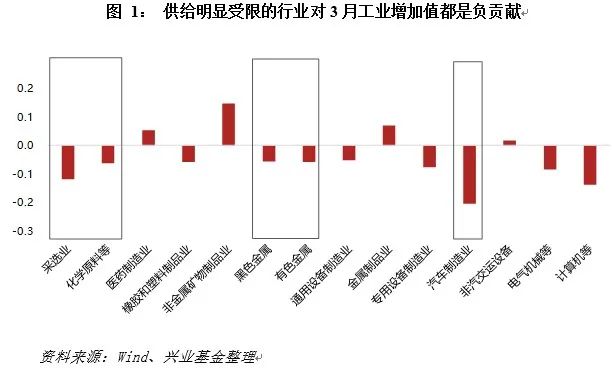

我们对未来经济依旧乐观。疫情后,全球的主题会是经济扩张,财政支出力度的加大和消费投资的复苏意味着未来几年全球经济将出现较为强劲的增长。当前全球普遍处于低库存以及供给不足的状态。3月国内工业生产数据不及预期,我们认为有很大部分拖累来自于受供给冲击的行业。因芯片短缺,汽车生产受到明显影响,而在环保限产和安全检查等因素下,煤炭、钢铁等上游行业也短暂出现了产出冲击。

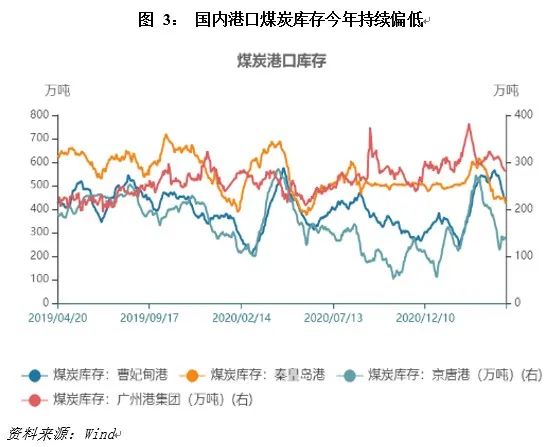

大宗商品的大幅上涨是当前经济比较突出的矛盾。目前以铜、铝为代表的金属价格已经大幅上涨,国内玻璃、煤炭、钢铁等行业的价格近期也出现了大幅上行。但大宗商品库存依旧偏低,在全球经济依旧强复苏的背景下,大宗商品价格的上涨目前仍难言见顶。

房地产是当前市场争论的焦点。今年1月各地房地产调控升级,市场很容易出现房地产再度周期见顶的说法,而作为中国经济最大的领域之一,如果地产行业见顶,经济也会出现一定压力。中国的房地产销售在2017年后持续超预期,尽管2017年年初就进行了地产调控,但房地产销售面积除了2019年略降以外,其余年份持续增长。在我们看来,对于任何的强趋势都很难断言见顶。而从微观的情况看,当前地产销售依然火爆,且很大程度上不是需求不足,而是供给不能充分释放。我们预计,今年房地产仍会保持高景气度,但集中供地制度以及部分核心城市开发商与政府的价格博弈可能会影响供给释放,这意味着宏观层面的总量数据可能增速会放缓,但价格很难回落。

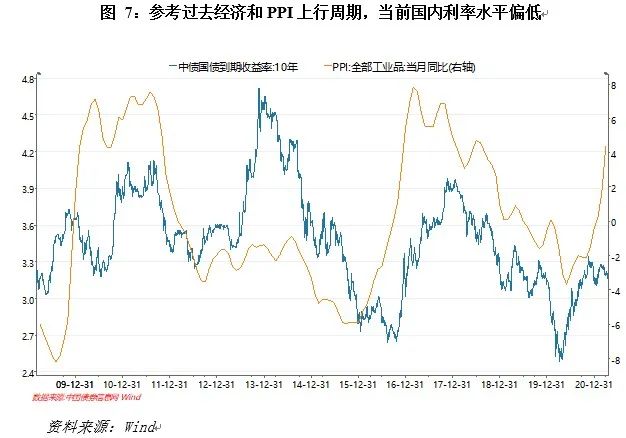

4月中美长期国债利率均出现了回落,但在我们乐观的经济增长假设下,预判利率上行趋势仍没有走完。尽管年初有一波快速上行,美国10年期国债利率当前依旧处在正常经济环境波动区间的低位。然而,目前不论是经济增长动能还是通胀压力,都远强于经济低位水平。国内的利率水平也出现了类似的状况。我们认为随着经济的持续复苏,大众商品价格的趋势仍没有走完。通胀压力的催化下,预计最快5-6月利率水平可能会出现新一轮上行。通胀压力的加大和疫苗普及率的上升也意味着美联储可能会越来越接近缩表的时点。

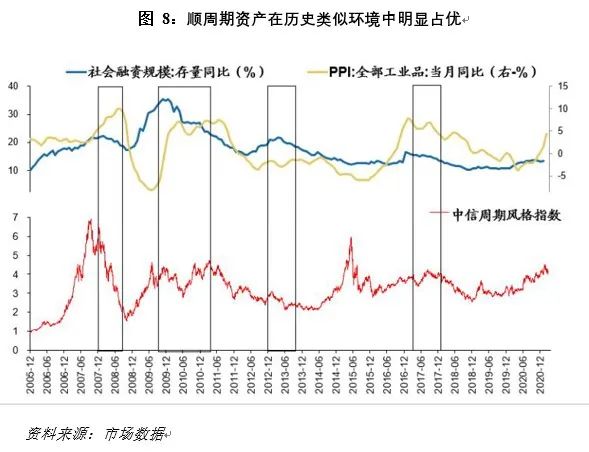

综合判断,今年A股市场预计不会再出现过去两年的抱团资产普涨,利率上行期市场料将出现明显分化,但只要不是政策出现类似于2011年或2018年的明显收紧,市场赚钱效应依然存在。在历史上类似于今年的周期中,顺周期类资产都明显跑赢市场,因此当前我们依旧看好顺周期板块。具体而言,预计周期股以及利率顺周期的银行、保险仍将是未来更容易获得超额收益的领域。此外,3月市场见底之后,过去两年被市场忽略的小盘股明显跑赢前期抱团资产,而在普遍关注的食品饮料医药等领域中,近期非抱团品种的表现也明显较好。因此,我们认为今年抱团资产已经很难再带来超额收益,未来赚取结构性收益的机会将更多来自于潜力板块的深度挖掘。

本文来源:兴业基金研究部

风险提示及重要声明:在任何情况下,本文中的信息或所表达的意见不构成我公司实际的投资结果,也不构成任何对投资人的投资建议。

基金投资有风险,基金过往业绩不代表未来表现,中国基金的运作时间较短,不能反映证券市场发展的所有阶段。本材料不作为宣传用品、不作为任何法律文件,基金相关信息以《产品合同》、《招募说明书》、《产品资料概要》等法律文件为准。投资者投资基金前应认真阅读基金合同、招募说明书等法律文件,了解所投资基金的风险收益特征,并根据自身情况购买与本人风险承受能力相匹配的产品。

材料中的内容和意见仅供参考,不构成任何投资建议,我公司不就材料中的内容对最终操作建议做出任何担保。我公司及其雇员对使用本材料及其内容所引发的任何直接或间接损失概不负责。

2021-05-10 20: 27

2021-05-10 19: 56

2021-05-10 20: 04

2021-05-10 19: 58

2021-05-10 19: 46

2021-05-10 19: 33