你在挑选基金的时候,会根据什么挑呢?根据热门排行榜?根据基金经理?根据自己的风险偏好?今天教大家一招,帮大家挑到性价比较高的基金,那就是看夏普率挑基金!

夏普比率,又称夏普指数,1990年诺贝尔经济学奖得主威廉·夏普研发出的一个计算指标,用来衡量一个组合的“性价比”,也就是组合的风险收益比。通俗来讲,就是每承担一份风险,能带来多少收益。

有时候单看基金净值有可能不够全面,因为高回报大概率会伴随高风险,衡量组合表现也要兼顾风险。而夏普率则是这样一个指标,夏普比率越高,说明在承担一定风险的情况下,所获得的超额回报越高。反之,如果夏普比率很小甚至为负,说明承担一定的风险所获的超额回报很小或者没有超额回报。

假设有A和B两只基金,A基金历史年化回报10%,夏普比率0.5,B基金历史年化回报同样为10%,夏普比率1。看上去收益回报相同,实际上承担的风险却不同,B基金在相同的风险下,获得的额外回报更高。

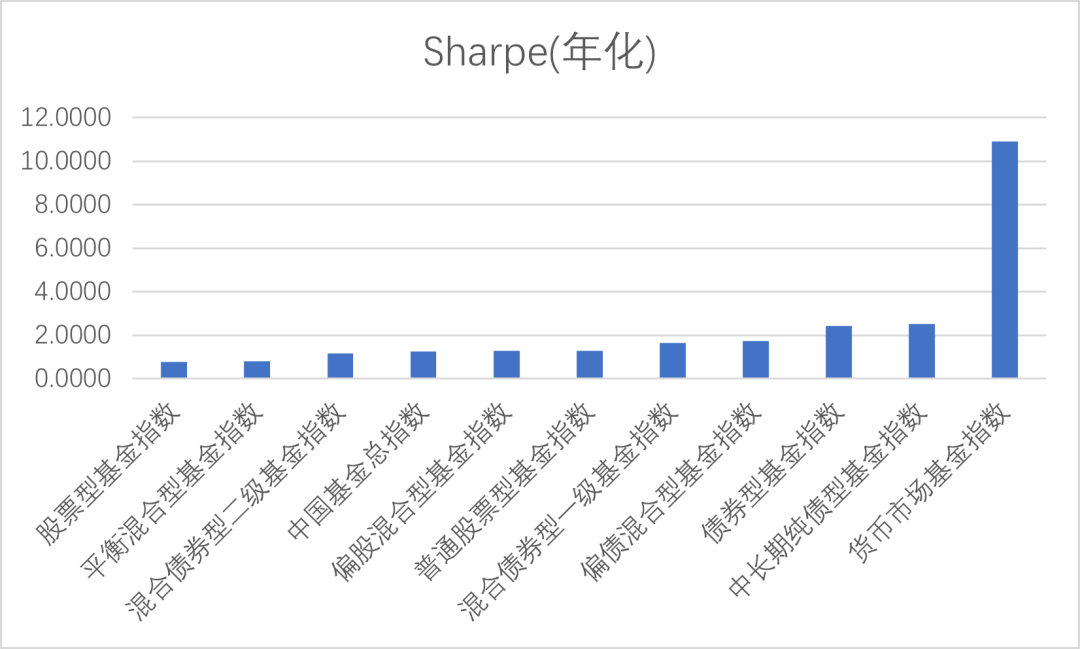

夏普比率没有固定的基准点,不同类型基金的夏普比率会有不同。股票型基金的夏普比率一般会低一些,债券型基金的夏普比率会高一些。

数据来自wind,统计区间为2018年6月1日至2021年6月1日。

所以,夏普比率和其他指标一样,同类型基金比较才有意义。如果是同类型基金,不考虑其他因素,夏普比率越高的越好。

当然,没有一个指标是完美的,有它的优势,同样也有它的局限性。在使用夏普比率这个指标的时候,也有一些要注意的事项。

夏普比率这个指标在股市大涨的时候,算出了的数值会比较好看,相反,股票大跌的时候,数据会相对难看。所以夏普比率的计算结果会受到你选取的时间跨度的影响,结果可能有些差异,所以国际上通常以3年为周期。

不同基金由于持仓标的和投资风格不同,在不同时段爆发上涨,夏普比率也会有不同,例如消费型基金和科技型基金,成长风格基金和价值风格基金,组合表现较好的时间有一定的差异。所以比较大致相同的基金,衡量出来的效果更好,例如同是消费型基金,可以比较他它们的夏普比率。

夏普比率针对的是一个组合,只有在衡量组合时才有意义;夏普比率只能衡量常态化的风险和超额收益,对于黑天鹅事件下会一定程度失效;最后,夏普比率作为一个历史指标,只代表历史表现,不预测未来收益。

风险提示

风险提示:本材料不构成任何投资建议,投资者在投资前请参阅本公司在中国证监会指定信息披露媒体发布的正式公告和有关信息。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。人工智能投资存在固有缺陷,投资者应当充分了解基金运用人工智能投资的风险收益特征。本材料不构成投资建议,基金有风险,投资需谨慎。本产品由浙商基金发行与管理,销售机构不承担产品的投资、兑付和风险管理责任。

2021-06-03 17: 13

2021-06-03 16: 20

2021-06-03 16: 08

2021-06-03 16: 03

2021-06-03 15: 37

2021-06-03 14: 24