西部利得基金 研究部

预期一致下的选择

宏观环境的稳定阶段,

孕育着新的变化

1、整体环境较为稳定,风险偏好缓慢提升。短期来看,市场环境越发平稳,经济弱复苏状态仍在持续,流动性保持稳定状态。欧美国家仍处于财政、货币双宽松阶段。美债利率和人民币汇率的走势带来外资的大幅流入,整体上环境处于稳定阶段。但中长期的干扰因素仍在,投资者对中长期的担忧会对市场形成压制,长期担忧因素消化之前市场不改震荡格局。

2、基本面缓慢复苏,部分行业尚未出现向上趋势。国内经济目前仍处于缓慢复苏阶段,前期低基数效应逐渐消化完成,各个行业逐步进入正常基数下的增长情况。从目前数据来看,消费行业整体情况一般,房地产后周期产业链受益于竣工情况基本面略好,其他板块尚未看到明显好转。传统制造业受益于出口的持续超预期需求情况较好,但二季度以后受到原材料大幅上涨的影响,预计盈利能力环比下行压力较大。基建和房地产在经济向好背景下,政策托底意愿不强,整体表现同样差强人意。

3、居民资产配置的需求,外部资金全球配置的需求,两方面均需关注。随着居民收入恢复到正常增速,居民资产配置需求大幅增加。资管新规之后,净值化趋势带来了更多的资金从非标资产转移到资本市场中来,提升了资本市场的整体估值水平。全球流动性大幅宽松背景下,国内的经济情况显著更好于海外,外部资金配置国内资产的需求不断增加,相关资产也容易得到更多的资金关注。

4、关注新的边际变化。基本面和资金面,两者的变化需要紧密跟踪,也会在整体平稳的环境中,造成结构性变化。同时市场新的趋势也会在环境改变背景下逐渐形成。

5月市场回顾

跨市场比较

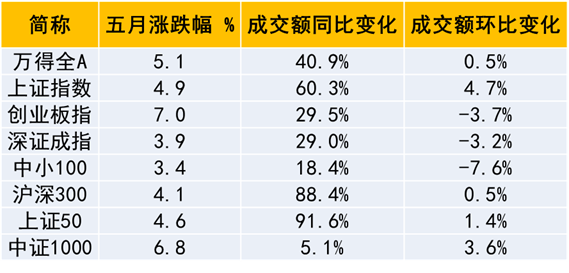

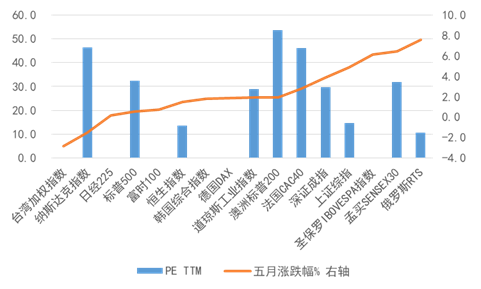

全球各大指数基本处于上行态势,新兴国家表现更好

全球重要指数5月份普遍处于上涨状态,新兴国家表现更好。发达经济体由于前期涨幅过高,本月表现相对一般。今年以来全球市场走势走势较强,发达经济体相对占优,A股整体来看仍处于末端,相对而言风险较为可控。

综合来看,经济基本面和流动性变化成为影响市场的重要因素。整体上看全球资本市场仍旧是流动性主导的繁荣。

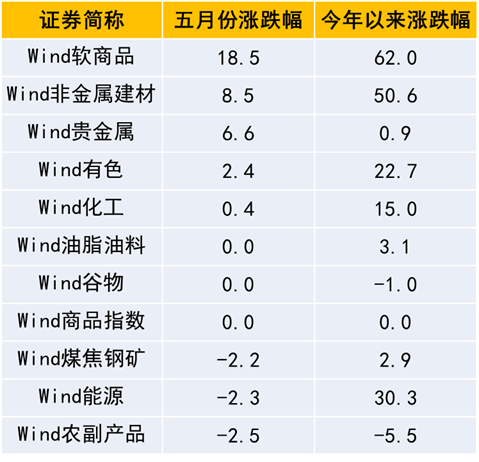

基建相关领域表现较好,农副产品表现仍旧较弱

5月份商品价格大部分处于上涨状态,基建相关商品表现较好,农产品涨幅相对较低。

今年以来商品走势大致类似,流动性充沛情况叠加供给受限,商品价格整体处于上行趋势。

流动性宽松对商品价格有支撑,同时商品价格受到全球经济增速的影响,后续仍要进一步跟踪经济走势,商品价格趋势才会逐渐明朗。

后续关注点

基本面复苏较慢,关注景气度向上领域

基本面复苏较缓,景气度变化带来配置重心的变化。经济整体恢复常态,疫情影响越发微弱,各个细分领域更加看重自身行业变化。商品价格快速上涨后,企业盈利将会出现分化,关注受损和受益相关领域里景气度向上的领域。

注册制审核趋严,再融资仍在加速。资本市场支持实体经济的作用过去一年多得到了充分体现,一季度在分析注册制各项成果的同时也开始了相关政策调整,为后续的进一步改革蓄力。对上市公司信息披露要求的改变也将影响上市公司和投资者的选择。随着上市公司数量快速增加,投资者选股难度明显增加,进一步导致了两极分化局面的发生。

市场关注同比与2019年同期的经济状况。由于2020年数据处于异常状态,2021年的数据投资者更倾向于对比2019年同期增速。由于2019年二季度经济基数较低,2021年二季度压力不大。投资者担心三季度经济增速下行的压力,需要跟踪后续经济走势,也是检验国内经济韧性的时间。

2021年业绩更加均衡。与2020年不同,2021年大部分行业都将处于修复状态,行业增长的持续性成为选股的重要依据。结合估值与业绩增速,2021年需要更加均衡的配置。

策略建议

关注各个领域政策端变化。关注政府后续政策支持的方向,经济进入自然修复期,各项政策配套运行,政策着力点预计将会重新调整,关注后续变化。围绕经济结构中长期转变进行配置的大方向不变,但需要更多的关注边际变化。

主题投资关注国企改革。今年以来国企改革动作频频,自下而上的公司治理结构的改善,成为国企改革的新看点。资产重组、资产变现等一些新变化仍将持续发生。

成长股,自下而上进行优选。科技领域投资机会越发突出,景气度快速提升,过去几年被压制的中小市值公司有望触底反弹,关注成长股自下而上的投资逻辑。

综合以上分析,仍旧建议自上而下进行行业梳理,自下而上优选个股。

风险点

疫情出现超预期突变

全球政治环境再次紧张

外围市场大幅波动

2021-06-09 16: 02

2021-06-09 16: 01

2021-06-09 12: 10

2021-06-09 11: 57

2021-06-09 11: 55

2021-06-09 11: 52