投资大师巴菲特有一句名言:“做投资永远要记住这两条,第一,不要亏钱,第二,永远记住第一条。”这句话提醒我们,在进行基金投资的时候,投资安全非常重要,直白点说,就是首先要关心的不是能赚多少钱,而是先确保自己能最大概率不亏钱。

虽然“固收+”基金主要追求绝对收益,相对股票型基金、偏股混合型基金更为平稳,但并不意味着没有风险和波动。那么,如何选择一只适合自己的“固收+”基金呢?城城认为,重要的是建立起一套可以量化的衡量指标。

根据这套指标维度,我们可以立足现在,分析过去,然后才可以判断未来。从概率而言,只有当一只基金从各个维度评判都表现优异时,我们才有理由相信它的未来表现大概率也会较好。

这一期,城城为大家总结了五大维度,教您如何科学全面地筛选“固收+”基金。

1.

看回报:关注收益率

在挑选一只“固收+”基金时,投资者最常看也最容易理解的指标估计就是收益率了。它是基金实际收益与投资成本的比率,代表了基金产品的赚钱能力。这里要提醒大家注意的是,不能只看短期收益率,也要看长期收益率,短期涨跌具有一定的偶然性,长期收益率才更能反映基金真正的质量。此外,对于基金的收益表现,我们不能只看绝对收益率,也要看相对收益率,即基金收益率相对大盘指数、业绩比较基准的差值。

2.

判风险:看波动率和最大回撤率

不过,判断一只“固收+”基金的质量,并不能简单看收益率,对于面向中低风险偏好的稳健型投资者,“固收+”基金的风险控制能力更为重要,这时候需要看另一个指标——波动率。

波动率主要反映的是基金的稳定性,波动率越大,代表基金的收益相对越不稳定,风险也就越大。在收益率水平相同的情况下,波动率较小的基金,意味着基金的投资回报越平稳。

此外,最大回撤也是衡量基金策略风险的重要指标,用来描述买入产品后可能出现的最糟糕的情况,即可能发生的最大亏损幅度。比如一支存续期10年的基金,最大回撤率为30%,意味着你以目前的净值买入后潜在的最大亏损为30%。

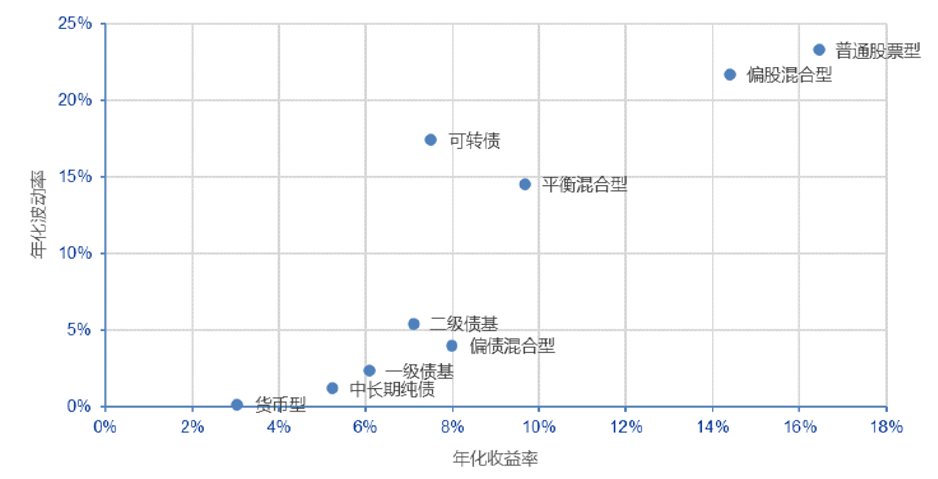

从数据统计可以发现,“固收+”基金的代表——二级债基、偏债混合型基金,波动率相对更为平稳。

图:各基金指数风险收益分布

数据来源:Wind,申万宏源研究;2012/1/1-2020/10/30

3.

看性价比:关注夏普比率和卡玛比率

许多小伙伴可能要问了:我买某支基金需要承担它的潜在风险,那么所能获得的潜在回报是多少呢?

这时候就要用到另一个指标——夏普比率。夏普比率=(预期收益率 - 无风险利率)/投资组合标准差,简单解释就是,每承受1单位的投资风险所能获得的超额回报。这个指标可以看做基金的“性价比”,夏普比率越高,意味着投资组合越好,基金的性价比越高。

不过夏普比率有一个问题,它考虑的风险是“波动率”,也就是说向上的波动也包括在其中。这时候,另一个更纯粹衡量回撤的指标就出现了,那就是卡玛比率。

卡玛比率=收益率/历史最大回撤,也就是投资者每承受1单位回撤能够得到的收益率水平。卡玛比越高,则说明该基金承受单位损失获得的回报越高。参考卡玛比率,能帮助投资者更好地筛选基金。

4.

看公司与团队:综合能力强

也有投资者朋友问,筛选“固收+”基金,除了上面提到的定量指标,还有着哪些定性的维度?

一般来说,基金公司想要管理好一只固收“+”基金,除了专业而强大的投研团队,优秀的风险管理能力和完善的信用评级研究体系也非常关键。相较而言,成熟的基金公司相对具备完善的投研体系以及较为突出的投研实力,能为“固收+”基金的投资提供强力的支撑。这方面,投资者可以通过基金公司口碑、历史获奖记录、投研团队成员等情况进行综合了解和评价。

5.

看基金经理:能力出众,大类资产配置能力强

有句话说的好,“选基金就是选基金经理”。在“固收+”基金的投资管理运作中,除了需要配置固收类资产,也需要配置权益类资产,并且根据市场情况灵活调整二者比例。所以,在选“固收+”基金的时候,我们不仅要看基金经理的管理经验和历史业绩,还要了解他们的风险偏好及能力圈,以及是否拥有丰富的大类资产配置经验。

从以上五大维度我们可以总结出,在投资理财领域内,所有忽略风险单纯去讨论收益的行为都是不理智的,并不是收益率越高的基金就越好,风险控制是考量一只基金是否值得投资的重要指标。此外,公司与团队实力、基金经理个人能力也不可忽视。希望大家能够综合以上几个维度,选择符合自己风险承受能力的基金产品。

6.

基金经理有话说

魏建

长城基金固定收益部

基金经理

在管理公募基金产品前,我有8年的企业年金管理经历,这让我在止盈、止损、波动性控制等方面积累了比较多的经验。比如在资产类别的选择上,我会尽量选择相关度比较低甚至负相关的资产,来尽量控制净值波动。

对于大类资产配置,我非常重视周期理论的指导意义。一方面考虑经济周期的波动,另一方面考虑政策周期,比如货币政策和财政政策。周期理论可以给我们一个投资中的锚,让我们知道在这个阶段,到底应该高配债券还是高配股票,让价格偏离价值的时间不至于太久,幅度不至于太大。

2021-06-09 20: 00

2021-06-10 19: 58

2021-06-11 19: 52

2021-06-11 19: 50

2021-06-11 19: 48

2021-06-11 19: 46