— 、宏观政策面回顾

2021年07月09日,央行公布了6月份金融统计数据:

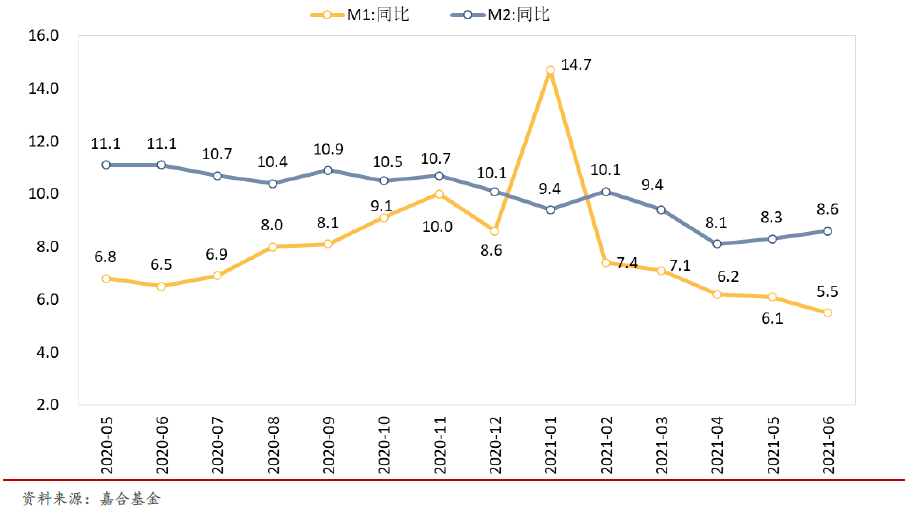

. M2同比增长8.6%,预期8.3%,前值8.3%;

. M1同比增长5.5%,预期6.1%;

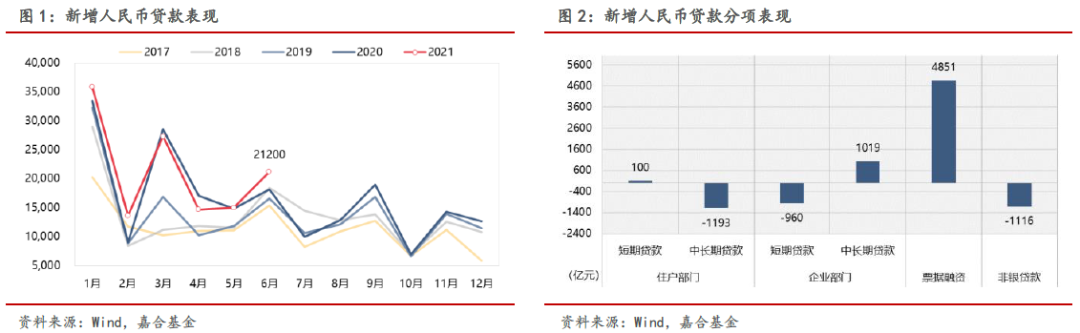

. 人民币贷款新增21200亿元,市场预期17700亿元,前值15000亿元;

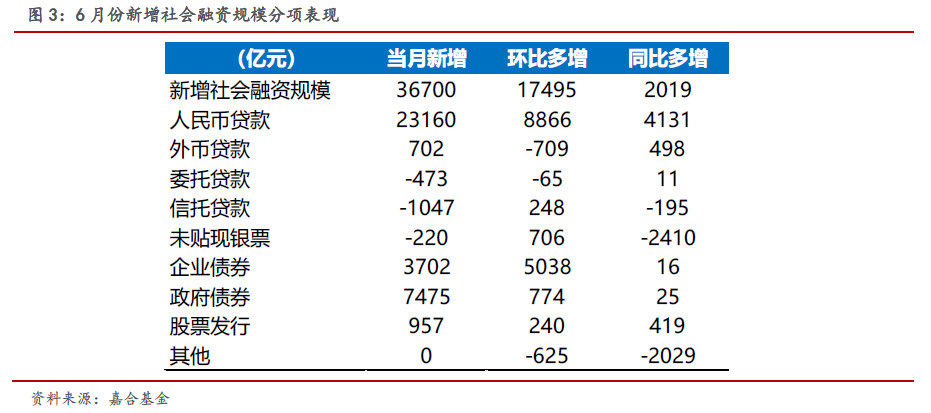

. 4月社会融资规模增量为3.67万亿,同比多增2008万亿,存量增速11.0%。

新增人民币贷款

新增人民币贷款总体表现超预期,且超过了往年季节性规律,最主要推动因素为票据融资的同比多增规模较大。从新增人民币贷款结构上来看,居民部门与企业部门的结构变化呈现相反的变动趋势,居民部门“短期增,长期减”,企业部门“短期减,长期增”。4月份以来,受到房地产贷款集中度限制,房贷规模受到了较大压制,是居民部门中长期贷款下降的主要原因,在暑期房地产成交高峰期已经连续两个月出现同比少增的现象,预计该现象将在年内持续;企业中长期贷款保值高增长,同比多增1019亿元,占全部新增贷款比重39.5%,显示出企业生产在投资的意愿较为强烈以及金融向实体经济传导的通道较为通胀。随着下半年财政投放的加速,相关产业的中长期贷款需求仍将维持在高位,对新增信贷规模和新增社融规模有较强支持;票据融资新增规模本月大幅增加,主要原因为去年6月央行严控票据融资套利有关,2020年新增票据融资规模为-2104亿元,本月为2747亿元,有较大程度改善。随着去年票据套利规模的逐渐退出,今年下半年票据融资规模将基本体现为正增长,对新增信贷规模形成较大支撑。本次全面降准之后,银行资本压力得到有效缓解,大大提高了商业银行扩表的能力,下半年贷款形势将呈现供需两旺的态势。

(点击查看大图)

社会融资规模

6月份新增社融3.67万亿,同比多增2008亿元,存量同比增速为11.0%,超出市场预计。从社融分项结构来看,本月社融超预期主要来源于人民币贷款规模的同比多增,社融整体体现出表外融资向表内融资的迁移。

从社融分项表现观察,本月社融数据体现出3个主要特点:1)新增人民币贷款支撑较强。如上文分析,目前贷款需求较为旺盛,体现为企业中长期贷款和票据融资的高增(与未贴现银票下降相互印证),整体经济运行较为稳固。央行意外降准更多地是通过降低银行准备金压力进而继续支持信贷的快速扩张;2)表外压降速度减缓。截至今年6月,信托贷款同比多增规模为-5944亿元,与今年压降1万亿元信托贷款的目标已过半,下半年压降规模压力要小于上半年,下半年同比少增规模的下降从另一个角度也支持了社融规模的稳定。3)政府债券和企业债券发行逐步正常化。上半年由于企业信用风险时间和地方政府专项债发行滞后,使得债券部分同比少增是上半年新增社融快速下行的主要原因之一,目前信用市场逐渐稳定,地方政府专项债也将陆续在下半年启动,预计债券分项对社融的拖累将转换为拉动作用。结合央行降准影响,我们认为目前社融增速短期内已经见底,预计7月份社融增速为11.0%,与6月持平。

M1&M2

6月份M2同比增长8.6%,较5月份M2增速提高0.3个百分点,增速出现连续两月回升。M2增速回暖一方面是6月份信贷投放,尤其是企业中长期贷款投放高增有关;另一方面是2020年高基数效应逐渐褪去影响,使得M2企稳回升。随着央行全面降准的落地,商业银行对于实体的信贷支持力度有望进一步抬升,预计年内M2增速将保持较高水平,保持全年8.5%~8.8%的M2增速判断。

存款方面,居民存款和企业存款均出现大幅反弹,居民存款当月新增2.23万亿,同比多增551亿元,企业存款当月新增2.47万亿,同比多增1.03万亿,企业存款新增规模远超季节性。企业存款的高增将对短期内的投资数据有较大促进,需求端对于经济的拉动作用将逐步显现。此外,居民存款高增将持续改善居民资产负债表结构,对于消费数据也有较强的利好效应。

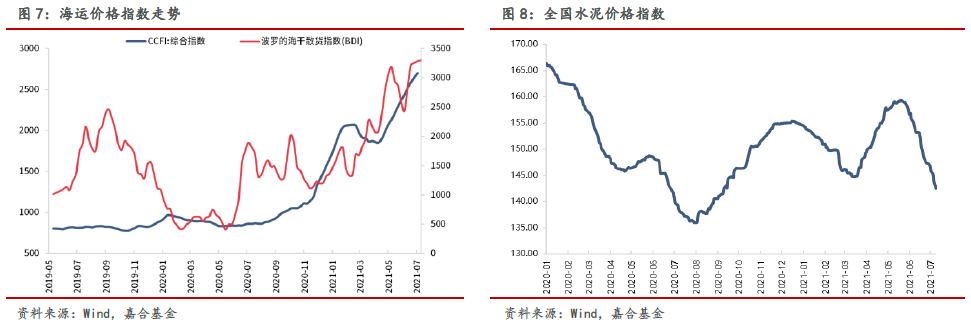

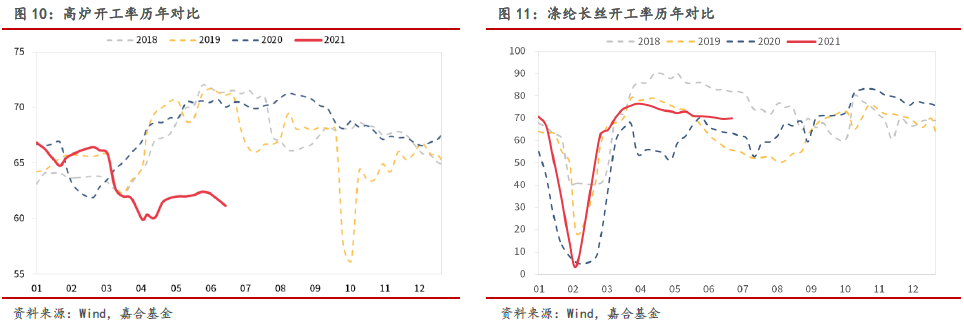

二、本周高频数据回顾

本周螺纹钢和煤炭价格出现上行,动力煤库存处于低位。本周煤炭价格快速上行,已经接近6月份高点,且库存处于绝对低位,不考虑行政手段调控的情形下动力煤价格上行的趋势短期内难以改善;螺纹钢方面,库存有所上行,价格在合理区间震荡,目前价格上行的压力不大;运价指数方面,国内CCFI指数仍在快速上行,与国际油价的上涨有直接原因,对于我国出口的领先性指示还需要7月初公布的经济运行数据进行验证;由于浮法玻璃价格公布出现了时滞,我们本周使用水泥价格指数替换玻璃价格,从水泥价格指数来看目前价格仍然处于下行通道,这与房地产开工数据不佳相互印证。房地产行业监管对于这个产业链的压制作用十分明显,结合基建行业后置的问题目前仍未出现反转,水泥价格短期内还将继续下行。

(点击查看大图)

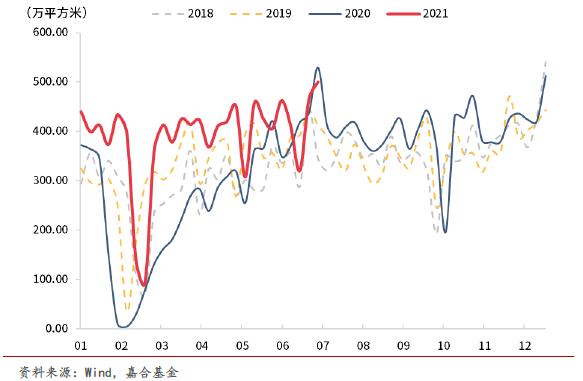

本周房地产销售回暖,符合季节性,房地产行业整体韧性仍具。此前周报中我们判断6-7月份的房地产成交数据是观察全年房地产韧性的关键时点,原因是6-7月份是房地产成交的季节性高点,在高压政策之下,如果房地产成交还能够保持季节性弹性,就说明房地产需求端仍然有较强支撑。从图中历年数据对比上可以看出,今年房地产成交面积仍然显示出较强弹性,需求端支撑与往年无异,房地产韧性较强,今年房地产整体数据可能仍将对经济形成较强的支撑作用。

(点击查看大图)

(点击查看大图)

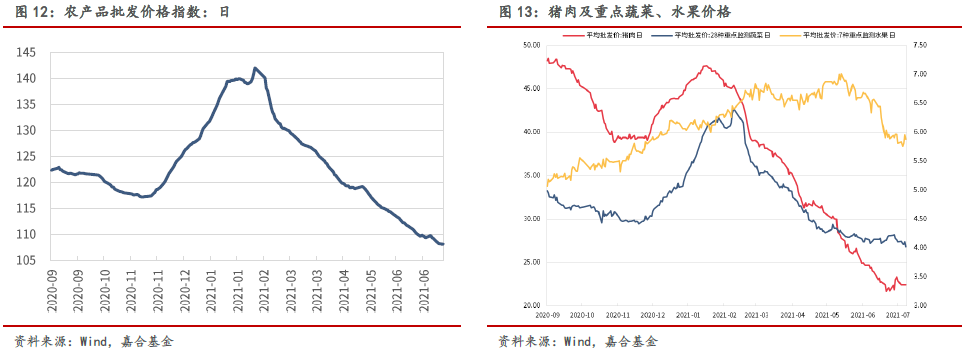

发改委启动猪肉收储后,猪肉价格低位稳定。农产品方面,目蔬菜供需平衡,价格趋于保持稳定;猪肉价格在发改委启动收储后价格小幅抬升,后有短暂回落,整体保持低位稳定。

(点击查看大图)

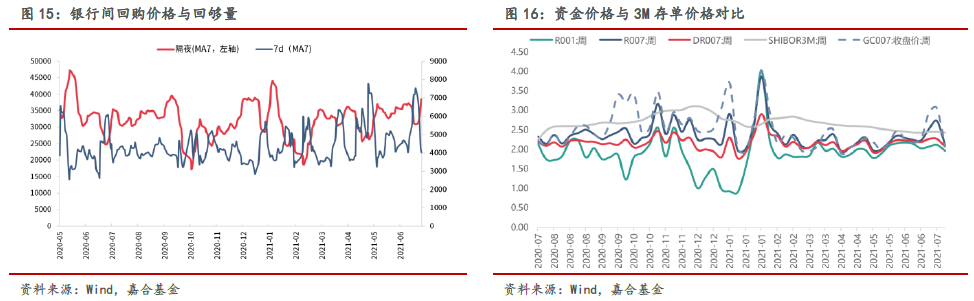

三 、本周流动性回顾

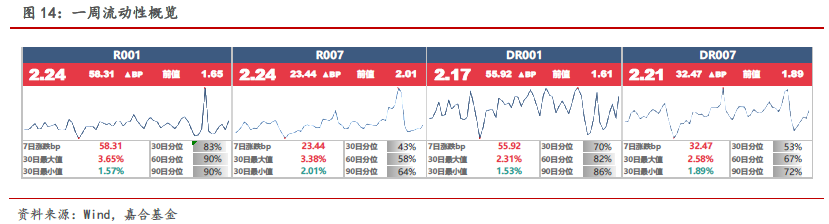

本周央行公开市场操作共投放500亿元,逆回购到期1100亿元,公开市场央行实现净回笼600亿元,系跨月后央行回收流动性导致。7月9日,央行实行全面降准0.5个百分点,预计释放长期资金约1万亿元。市场成交价格方面,R001收于2.24%,较上周上行58.31BP;R007收于2.24%,较上周上行23.44BP。本周资金面价格周度抬升系上周资金价格较低所致,整体资金面水平处于合理区间,周五价格抬升主要是由于机构加杠杆行为导致,隔夜回购成交规模已经处于高位。央行降准将在7月15日实施,在此前机构加杠杆行为将导致的资金面短期紧缩,此后由于商业银行资产负债表变化的瞬时性,短期可能造成流动性淤积,使得短期资金面快速下行。

(点击查看大图)

四、本周债券回顾

【利率债】

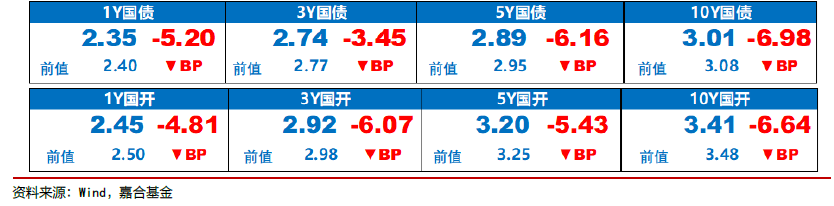

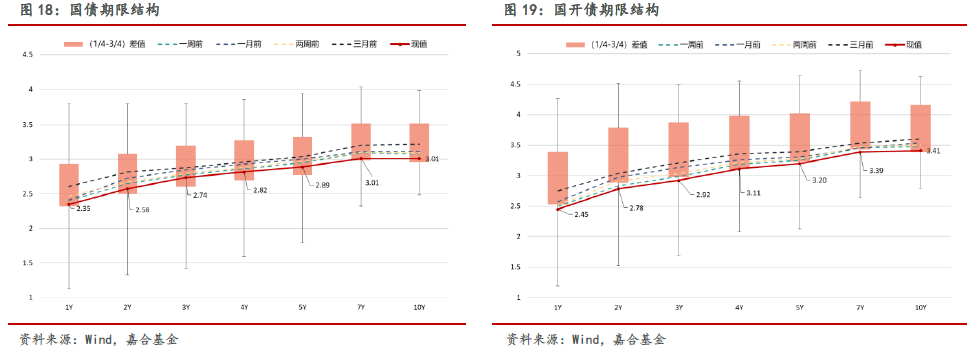

本周受跨央行降准影响,广谱利率大幅下行。截至本周五,1Y国债收益率下行5.20BP至2.35%,1Y国开收益率下行4.81BP至2.45%;10Y国债收于3.01%,下行6.98BP,10Y国开收于3.41%,下行6.64BP。本周受到央行全面降准影响,债券市场利率大幅下行,且长端利率下行幅度大于短端利率,利率曲线走平。从降准的价格影响上来看,目前市场已经充分反映了此前市场猜测的“定向”降准影响,部分反映了实际的全面降准影响,但3.0%阻力位或者说2.95%的MLF利率下限仍然对10年期国债利率形成较强的约束。后续市场反应一方面要持续观察MLF利率是否调降,另一方面要关注LPR利率是否下行,否则2.95%的政策指导利率仍然是长期利率水平的约束,可能形成短期突破,但更大可能形成以3.0%为中枢的区间震荡。

(点击查看大图)

【信用债】

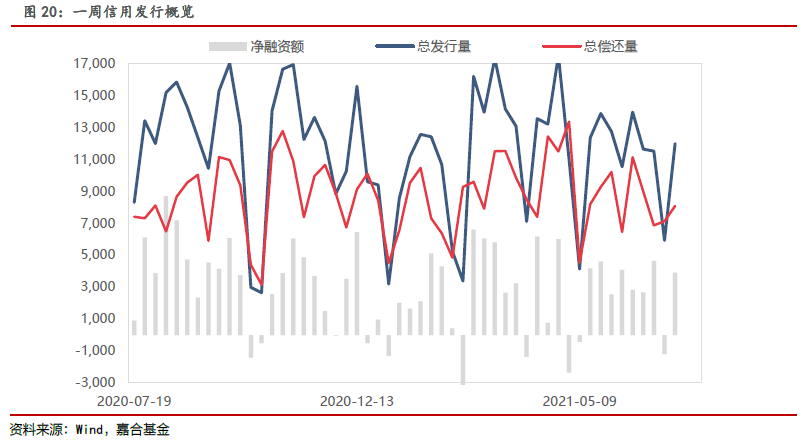

本周(7.5-7.11)一级市场信用债发行量11,984.47亿元,总偿还量8,082.03亿元,净融资量3,902.45亿元。分评级来看,上周高评级AAA发行占比为59.49%,AA+发行占比为14.26%。从期限结构来看,1年内发行金额占比46.32%,中长期限发行占比有所增加。本周共有8只债券推迟或取消发行,合计金额为39.25亿元,本周取消发行数量和金额较上周均有所减少。

(点击查看大图)

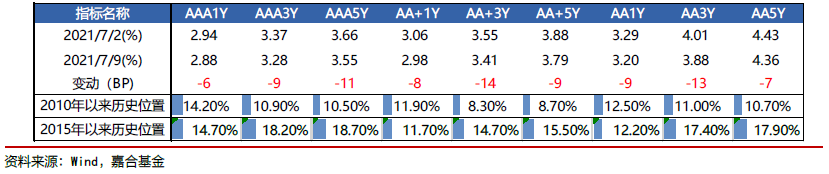

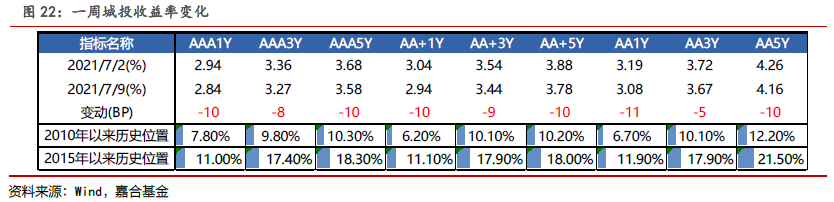

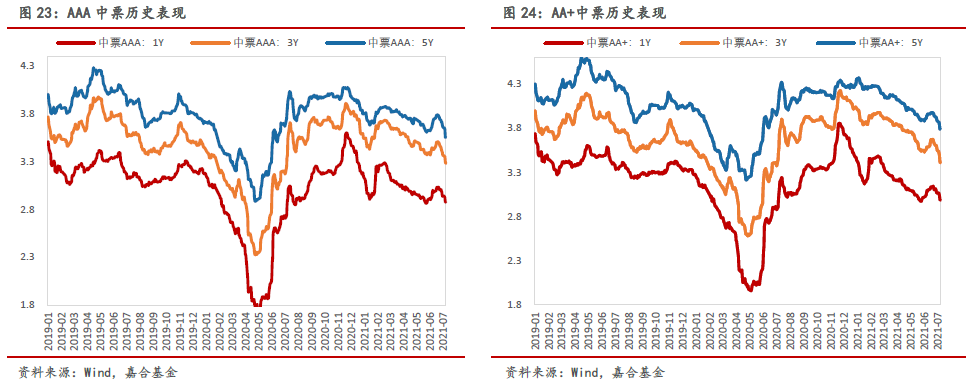

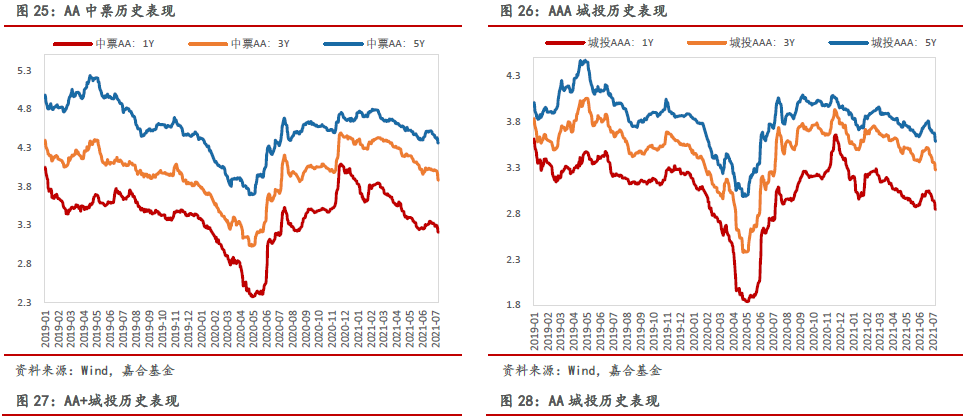

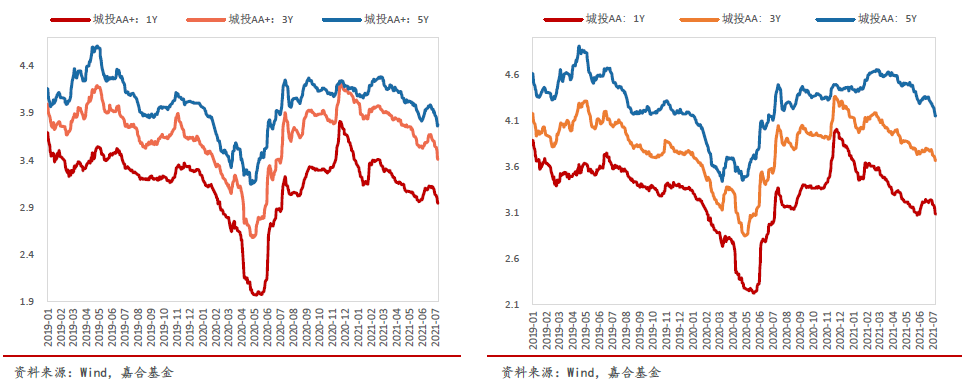

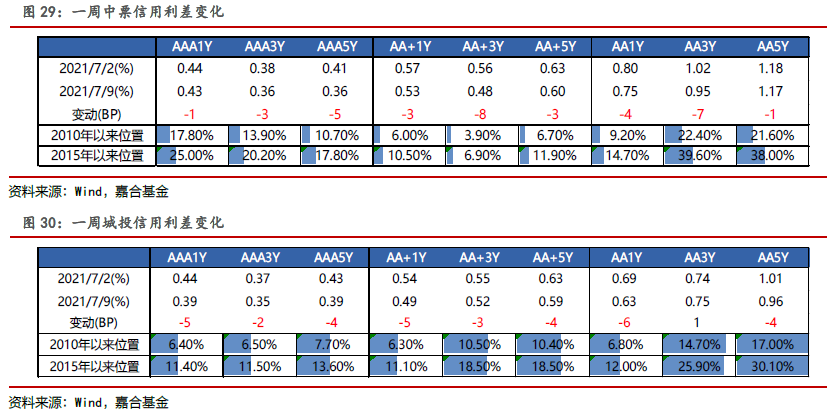

信用利差方面,本周中票除7年期AA级信用利差表现走阔外,其余各等级各期限信用利差均表现收窄,其中3年期AA级、AA-级收窄幅度最大(7bp);城投债除3年期AA级、AA-级和7年期AAA级、AA级、AA-级城投债信用利差走阔外,其余各等级各期限均表现收窄,其中1年期AA-等级收窄幅度最大(9bp)。

(点击查看大图)

【可转债】

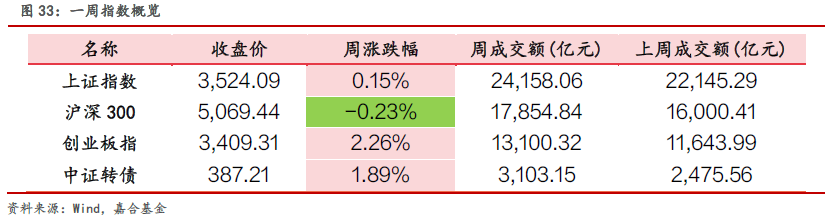

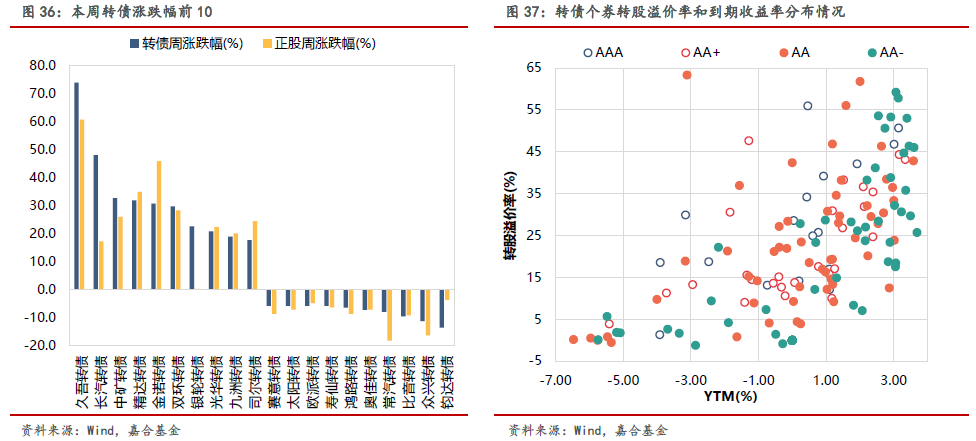

本周转债市场表现较强,中证转债指数量价齐升,周涨幅为1.89%,收于387.21点,突破近5年高点,共成交3103.15亿元,转债价格中位数收于113.9元。估值方面,转债隐含波动率平均值收于28.1%,上涨了0.57%,位于历史57.4%分位数。分类别来看,超高平价券(转股价值大于130元)涨幅均值为7.18%,涨幅高于中平价券(2.83%)和低平价券(1.27%)。低评级券(评级为AA-及以下)的涨幅均值为3.26%,表现优于高评级券(2.02%)和中评级券(3.25%)。从转债规模看,本周小规模转债(债券余额小于5亿元)的涨幅均值为3.36%,高于大规模券(1.58%)和中规模券(2.78%)。分个券来看,本周久吾转债、长汽转债和中矿转债涨幅居前,周涨幅分别为73.9%、48%和32.7%,钧达转债、众兴转债和比音转债跌幅居前,周跌幅分别为13.5%、11.1%和9.5%。

本周上证指数全周震荡,周五收盘时收于3524.09点,上涨了0.15%,成交量较前一周有所上涨,共成交了24158.06亿元,沪深300表现偏弱,下跌了0.23%,创业板指周涨幅为2.26%。分行业来看,本周行业指数涨跌各半,有色金属、电气设备和化工板块涨幅居前,周涨幅分别为14.03%、7.16%和6.94%,休闲服务、食品饮料和医药生物板块跌幅居前,周跌幅分别为4.91%、4.38%和4.05%。

(点击查看大图)

本周有长汽转债和银轮转债上市,上市第一天收盘价分别为142.07元和122.6元。本周共有15家公司可转债发行有新进展,其中获得董事会预案的有3家公司,分别为山东路桥(30亿)、福斯特(24亿)、易华录(14.69亿);获得股东大会通过的有5家公司,分别为丝路视觉(2.4亿)、康达新材(7.5亿)、风语筑(6亿)、元力股份(9亿)、博杰股份(5.26亿);获得发审委通过的有1家公司,分别为奥飞数据(6.35亿)。获得证监会核准的有6家公司,分别为森麒麟(21.99亿)、久量股份(4.38亿)、隆华科技(7.99亿)、泰林生物(2.1亿)、富瀚微(5.81亿)、瑞丰高材(3.4亿)。

目前已知下周有健帆转债上市,评级AA,规模10亿元,正股为健帆生物。公司主要从事血液灌流相关产品的研发、生产与销售,产品广泛应用于尿毒症、中毒、重型肝病、自身免疫性疾病等领域的治疗。公司精耕国内血液净化市场,自2002年生产的HA树脂血液灌流器上市销售以来,公司已生产销售该类产品十余年,积累了大量的技术和管理经验。除肾脏疾病领域外,公司积极涉足肝病及其他病症市场,首创DPMAS人工肝治疗模式并获得业内认可。根据2019年年报,公司一次性使用血液灌流器/一次性使用血浆胆红素吸附器/DX-10型血液净化机/血液灌流机营业收入分别为12.98/0.73/0.07/0.05亿元,占比90.66%/5.12%/0.49%/0.32%。2020年健帆生物实现营业收入/归母净利润19.51/8.75亿元,同比增长36.24%/53.33%。公司综合毛利率85.24%,与上年同期基本持平。费用方面,销售费率/管理费率/财务费率为24.01%/10.24%/-1.39%,同比下降5.72/2.31/0.73个百分点,费用控制能力显著提高,驱动公司净利润增长提速。公司净利率44.87%,比上年同期提升5个百分点。21Q1公司实现营业收入/归母净利润5.79/2.83亿元,同比增长52.79%/53.62%。公司综合毛利率85.23%,与上年同期基本持平。费用方面,公司实现销售费率19.5%,同比提升1.4%,主要系较去年疫情期间推广活动增加所致;管理费率为4.7%,同比下降1.1%;研发费率为3.6%,同比提升0.4%;财务费率为-0.7%,同比提升1.7%,主要系本期存款利息较上期减少所致。公司净利率48.94%,比上年同期提升0.26个百分点。未来伴随血液灌流市场渗透率的提升,公司主营业务有望持续放量驱动业绩增长。

风险提示:

本文件中的内容及观点仅供参考,不构成对投资者的任何投资建议,嘉合基金管理有限公司(以下简称“嘉合基金”)或嘉合基金的相关部门、雇员不就本文件涉及的任何投资作出任何形式的风险承诺或收益担保,也不对任何人使用本文件内容而引致的任何损失承担任何责任。

嘉合基金在本文件中的所有观点仅代表嘉合基金在本文件成文时的观点,嘉合基金有权对其进行调整。本文件转载的第三方报告或资料(若有),转载内容仅代表该第三方观点,并不代表嘉合基金的立场,嘉合基金不对其真实性、准确性或完整性提供直接或隐含的声明或保证。除非另有明确说明,本文件的著作权为嘉合基金所有。未经嘉合基金的事先书面许可,任何个人或机构不得将此文件或其任何部分以任何形式进行复制、修改或发布。如转载、引用或刊发,需注明出处为"嘉财万贯",且不得对本文件进行任何有悖原意的删节或修改。

2021-07-12 14: 30

2021-07-12 14: 17

2021-07-12 11: 02

2021-07-12 11: 01

2021-07-12 10: 59

2021-07-12 10: 53