坐在三一的挖机里,吹着格力空调,辛苦劳作一天。

下班后回到万科用海螺水泥造的房子,用美的燃气灶煮一碗克明面条,加了海天酱油拌一拌。

这时候收到顺丰送来的平安保单,上面还写着恒瑞医药的产品,看着隔壁老王喜提比亚迪,同事新买的车里还装着宁德牌的电池,瞬间感觉生活无力,泪流满面,看着碗里的面,默默地关上了灯!

上述品牌仅作列举之用,不代表本公司管理的基金的投资标的,亦不构成任何投资建议与承诺。个股历史走势并不代表未来业绩。谨慎投资。

段子背后,A股一大批传统白马股早已经“跌妈”不认了。

而就在去年,它们还是投资者口口相传的“核心资产”、各种“茅”。

不过,A股代有牛股出,总有新的投资机会。

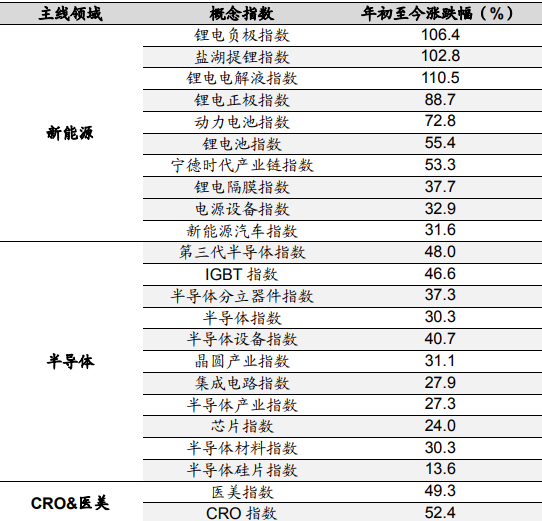

今年以来,新能源汽车、半导体、CRO(医药研发外包)和医美被誉为A股“三大黄金赛道”。

截至昨日(7月19日),今年以来Wind新能源汽车指数、半导体指数、CRO指数、医美指数已分别上涨25.06%、26.81%、51.27%、52.38%。

人人都在谈论“赛道”。

好的赛道,意味着更有可能牛股涌现,意味着斩获更高收益,引来投资者趋之若鹜。

其实,“赛道”是近几年才频繁出现的词汇。以前大家谈论更多的是“主题”、“概念”、“产业趋势”等。

“赛道”的出现,将这些概念整合起来,也给了投资者更多想象空间。

到底什么是“赛道”?

现目前有哪些“赛道”更受关注?

今天就来看看关于“赛道”那些事。

一、什么是“赛道”?

招商证券对“赛道”做了定义:

赛道,是指在政策、消费习惯、产品创新或者技术进步的推动下,已经孕育出具有未来长期发展前景,但当下渗透率仍较低的产品、技术路径、业务模式。

同时已经或者在可以预见的将来,能够体现在上市公司的财务报表上的业绩快速爆发,开始受到投资者的持续关注的产品发展趋势、技术路径趋势以及业务模式趋势。

按照招商证券定义,类似“区块链”、“量子”、“石墨烯”等短期产业化较难实现的,在当下并不认为是“赛道”。

而早期火热的“苹果链”、“手游”、“互联网金融”等,由于渗透率已经达到一定程度,或者政策变化,也不能被称之为“赛道”。

也就是说,“赛道”意味着有潜力、有发展空间、存在业绩爆发可能性,但现在并未能全面崭露头角。

一个中期较好的赛道应该具备四个基本要素:

故事:确定的产业趋势。

业绩:将要/正在爆发的业绩。

共识:分析师的深度推荐和美好的技术图形。

标的:有一组股票容量足够大的投资标的。

同时具备了以上四个条件的细分产业趋势或者行业,被称为“最强赛道”。最强赛道的魅力在于,有望吸引全市场的资金和关注度,在一定时间内将股价大幅推高。

如果能找到这样的“最强赛道”,赚钱概率或将大为提升。

二、现目前关注度高的“赛道”

海通证券认为,从中观行业层面看,牛市后期市场风险偏好较高,投资者会偏好业绩高弹性板块,因此,高景气的赛道有望涨势依旧。

今年年初以来涨幅领先的概念指数,大都集中在新能源、半导体、CRO和医疗美容三大主线领域,这几大板块景气度高,市场或愿意给予更多的风险溢价。

资料来源:Wind,海通证券研究所,数据截至2021/7/13,注:年初是指2021/1/4

在这种大背景下,海通证券认为,目前新能源车、半导体、CRO和医美或正在“赛道”上:

新能源车:供需两旺下渗透率不断提升

2020年下半年以来,随着疫情影响逐步消除,新能源车产销开始逐渐放量,“双碳”政策也进一步推升产业景气度,新能源车板块的业绩快速恢复。

当前新能源车的估值或处于高位,基金和外资对新能源车板块的配置比例较高。中长期看,在低碳经济的大背景下,海内外新能源车的渗透率将不断提高,2025年我国新能源车渗透率需达到20%,预计未来5年销量复合增速或将达36.1%,长期成长空间或较为确定。

短期看,高景气下新能源车板块业绩有望保持高增速。

半导体:自主可控要求加快国产替代

去年下半年以来,终端消费电子和汽车销量大增,而半导体厂商产能没有及时跟上,导致半导体产品出现缺货涨价现象,供不应求背景下板块业绩高增。

当前半导体的估值或处于高位,公募基金对半导体板块的配置比例处于相对较高位置,外资对半导体的配置力度不算大。

长期看,当前我国对半导体的政策扶持力度不断加大,产业自主创新也在加速推进,因此中国半导体制造未来可期。

短期看,在终端需求不减且中上游涨价延续的情况下,短期内半导体产业景气度有望延续。

CRO和医美:空间广阔叠加渗透率提升

CRO:医药研发加速带来更多外包需求,高景气下CRO板块盈利高增。

医美:消费升级和颜值经济背景下,医美行业渗透率逐渐提高。当前医美的估值均处于高位,机构投资者对医美板块的配置力度也不大。

长期看,在国内消费升级和颜值经济蓬勃发展的背景下,行业空间或十分广阔。

来源:海通证券:今年三大赛道的起因和走向,2021.7.16

三、如何投资热门赛道?

按照赛道投资思路,理论上应该全仓“押”一个正确赛道,但是这种成王败寇的投资方法,风险颇高。没有人敢拍着胸脯说,我就能保证选到最强赛道。

如果“押”错了,可能会陷入非常被动的境地,因此分散投资组合或是理性选择。

那么应该关注几个赛道、多少只股票呢?

招商证券支了招:

好的赛道=低于10%的渗透率+能够提升至60%的逻辑+爆款+业绩爆发+一组足够大的股票标的;

有别于周期投资,一致预期的形成或不是顶部,有可能是赛道投资“疯狂的一波”;

一波赛道投资的期限或是1.5年;资本市场没有永远的爱,爱是会消失的;

宏观流动性的恶化往往是造成赛道投资短期大幅回撤的关键原因;

赛道投资重要的是逻辑和爆款,而不是PE、PB估值,但总市值一定要看,总市值异常信号出现后要格外小心;

如果有一个赛道的核心公司一个季度业绩低于预期,就要引起足够的重视;

如果对于赛道选择和赛道股有30%胜率的信心,根据凯利公式,较好的组合是买4条赛道16只股票。

如果你看好新能源汽车、半导体、医药等“赛道”,又担心选股难题,不如让“专业的人做专业的事”,相关基金或是不错的选择。

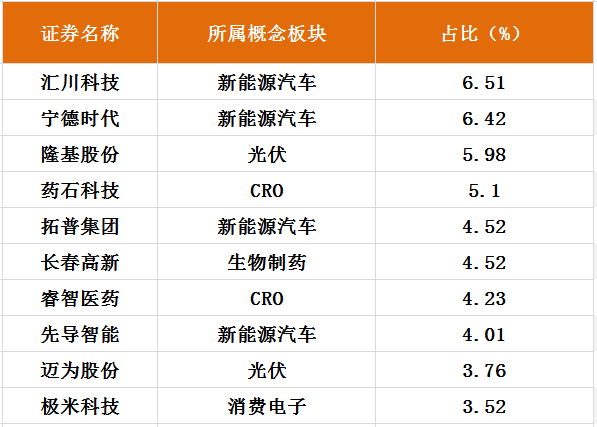

融通中国风1号基金,均衡配置,布局新能源车、半导体、医药等优质赛道。

融通中国风1号基金前十大重仓股

(2021年2季度)

数据来源:融通中国风1号基金2021年2季报、Wind

截至日期:2021.6.30。重仓股数据来源于基金定期报告,不代表本基金当前持股。个股历史走势并不代表未来业绩。谨慎投资。

结合市场的结构特征,融通中国风1号基金组合在今年二季度的操作上,继续维持了较高的仓位,而结构上除了坚持已有持仓的高景气趋势细分行业,包括新能源汽车产业链、光伏、创新药服务产业链等资产外;

在科技板块中增配了半导体产业链和部分科技消费品种;

而在顺周期资产中,将基建地产投资链高相关性的品种转向与制造业投资相关性更高的高端装备领域。

——摘自融通中国风1号基金2021年2季报

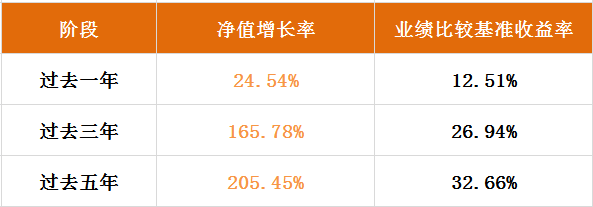

融通中国风1号A业绩表现

数据来源:融通中国风1号基金2021年2季报

截至日期:2021.6.30

融通中国风1号A成立于2016年2月3日。2016年-2020年的业绩分别为8.32%、19.28%、 -22.05%、84.68%、59.24%,同期业绩比较基准分别为5.48%、8.60%、-11.03%、18.01%、13.5%。基金经理彭炜自2017年8月5日管理该基金;2020年1月11日管理融通新能源:该基金成立于2015年6月29日,2015年-2020年的业绩分别为5.80%、3.59%、5.75%、-17.97%、57.36%、60.58%;同期业绩比较基准分别为-4.19%、-11.40%、5.68%、-16.36%、11.84%、44.26%;2019年7月16日管理融通消费升级:该基金于2019年7月16日成立,2019年-2020年业绩分别为11.91%、75.85%,同期基准为2.02%、45.12% ;2019年8月21日管理融通量化多策略,该基金于2019年8月21日成立,2019年-2020年业绩分别为9.36%、72.59%,同期基准为6.79%、21.38% ;另,融通中国风1号成立以来基金经理变更、任职情况:商小虎任职日期2016-2-3至2017-10-21;范琨任职日期2016-2-5至2019-4-12;彭炜任职日期2017-8-5至今

主要参考资料:

1、 海通证券:今年三大赛道的起因和走向,2021.7.16

2、 招商证券:赛道投资启示录:四项选择法则和风险信号,2021.7.16

2021-07-20 18: 52

2021-07-20 22: 50

2021-07-20 22: 48

2021-07-20 21: 59

2021-07-20 21: 57

2021-07-20 21: 56