7月26日A股出现明显回调,整体表现惨淡。

上证综指跌2.34%至3467点,创业板指大跌2.84%至3371点。沪深重要指数全线回调,市场单日成交额突破1.4万亿。

申万28个一级行业中,仅有有色、军工翻红,市场赚钱效应低迷;食品饮料、休闲服务、医药等消费板块领跌,跌幅分别为5.68%、4.78%、4.54%;Wind茅指数、宁组合指数跌幅分别为4.34%、4.31%。

今日A股市场普遍出现较大幅度的下跌,泛消费板块早盘即出现大跌并拖累整个市场是重要的影响因素。今日消费大跌背后的原因,我们观察,可能主要包括以下几方面:

一是,近期国家对互联网、K12教培等行业监管趋严,引发海外资金对国内政策环境的担忧,外资流出其重仓持有的消费板块。2021年7月23日,工信部召开互联网行业专项整治行动动员部署电视电话会议,正式启动为期半年的专项整治行动。7月24日,中共中央办公厅、国务院办公厅印发《关于进一步减轻义务教育阶段学生作业负担和校外培训负担的意见》,明确学科类培训机构一律不得上市融资,严禁资本化运作。

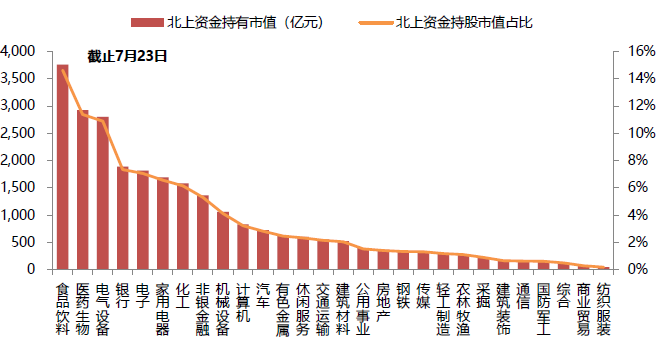

受政策影响,上周五7月23日A股盘后,先是港股教育股尾盘跳水,此后夜间,美股教育股等中概股纷纷上演大跌,反映出海外资金在抛售中国企业股票。今日北上资金一日净流出超百亿元,达到2020年以来国内和海外疫情爆发时单日流出规模,显示外资流出力度较大。此前,食品饮料、医药等消费板块一直是外资持有的重仓品种,截止7月23日食品饮料、医药行业占北上资金持有市值比重分别为14.6%、11.4%,今日北上资金大幅流出或对应其对消费板块的减持。

二是,市场或因担心即将到来的美联储议息会议存在较大不确定性,导致风偏出现明显回落,由此兑现高估值品种收益。我们在昨日的周评《高景气成长板块具备较长产业链,关注供需周期的变化》中提示,本周美联储将召开7月议息会议,市场或因此产生较大波动。从此前6月美联储议息会议时的市场经验来看,虽然在6月议息会议上并未出现市场所担忧的美联储暗示Taper,但在6月17日议息会议召开之前,A股已出现连续3个交易日的持续回调,可见市场对美联储的不确定性,仍会存有疑虑。

随着7月美联储议息会议窗口的临近,我们认为,在风格极端演绎过程中,市场对风险因素的敏感度将明显提升,货币收紧预期和风偏回落均将对高估值品种形成压制。虽然前期食品饮料、医药等消费板块经过6月以来的持续回调,估值有所消化,但在A股全行业比较之下,食品饮料、休闲服务、医药当前估值仍处于历史估值区间的80%左右的分位,依然偏高。

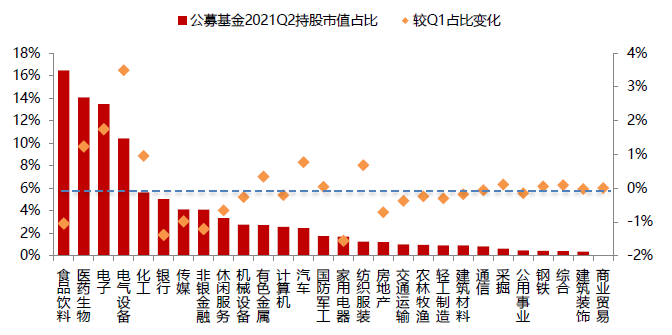

三是,公募机构等国内资金存在调仓需求,二季度已在持续减仓消费板块。7月22日,公募基金二季度持仓数据全部公布,数据显示公募基金在二季度主要减配消费板块,增配制造、科技板块。而目前消费仍是公募基金的重仓板块,截止2021Q2,公募基金对食品饮料、医药的行业配置占股票市值比重分别为16.47%、14.08%,其中食品饮料较Q1减持1.05%。

|总体来看|

在国内监管政策、海外货币政策的担忧下,国内外资金均存在调仓需求,进而引发了消费板块的大幅下跌并产生对全市场的连锁反应。中短期展望,预计A股市场继续呈现弱势震荡的概率较大,7月美联储议息会议和7月底的政治局会议等近期国内外重要会议将释放的可能政策信号,仍须投资者重点关注。

行业上,目前新能源、半导体等行业历史估值百分位也处于高位,短期有一定调整压力,但中期仍具较强配置价值。当前择股须重视性价比,具有成长性的核心赛道可考虑市值下沉。本轮通胀具有较强的厚尾特点,钢铁、煤炭等周期板块更多是跌出来的机会。

本文作者:

金鹰基金权益研究部策略研究员 金达莱

首席经济学家兼权益研究部总经理 杨刚

风险提示:数据来源:wind,截至2021.7.26

本资料所引用的观点、分析及预测为研究人员在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议。基金管理人承诺以诚实守信、勤勉尽责地原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示本基金的未来表现。市场有风险,投资需谨慎。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。

2021-07-26 19: 28

2021-07-26 19: 27

2021-07-26 19: 26

2021-07-26 19: 24

2021-07-26 18: 18

2021-07-26 18: 01