7月26日A股全线回调,上证指数、深证成指、创业板指跌幅分别达到2.34%、2.65%、2.84%,两市合计成交1.41万亿,属去年7月份以来的新高。

与此同时 ,“基金大跌”也一度登上微博热搜榜,

面对市场的大幅波动,该如何应对?

大跌其实并不稀罕

股市作为风险较高的权益类资产,类似今天的大跌并不“稀罕”。

数据显示,1990年至2014年美国股市的历次涨跌如下:

幅度为5%的下跌大约每年出现3次;

10%或10%以上的调整大约1年发生1次;

下跌15%的情况大约2年出现一次;

20%以上的跌幅——每3.5年发生一次。

数据来源:Capital Research &ManagementCo

A股也不例外,

仅仅2019年以来,在A股622个交易日中,就有16次上证指数、深证成指、创业板指单日跌幅均跌2%以上。

从历史来看,

如果你不能克服大跌时的恐慌,那么你大概率和未来的中长期机会擦肩而过。

试图精准预测市场

是个自欺欺人的谎言

熊市中的错误和在牛市中的疯狂一样多。

人的大脑总时不由自主地驱动我们在牛市中变得更爱冒险,而在熊市中更加保守。

而如果顺着大脑的直觉,进行追涨杀跌般的频繁操作,大多将走向价值毁灭。

因为,历史已经证明,试图精准预测市场是个自欺欺人的谎言——

瑞典的一项研究表明,由于交易成本和错误时机,那些频繁大量交易的股票交易员每年会损失其4%的账户价值,这种结果在全球各国都是一致的。纵观全球19家主要证券交易所,那些频繁变动的投资者要比那些买入并持有的投资者每年落后1.5%的收益。

在中国似乎表现得更为淋漓极致:“基金赚钱基民不赚钱”已成为基金行业长久以来的怪现象。2006-2020年的15年间,偏股型基金指数累计涨幅达1295%,年化收益率超过19%。但中国基金业协会此前曾公布一个数据:截止2018年,自投资基金以来盈利的客户仅41.2%,投资盈利超30%的仅6.5%。

频繁买卖的基民较拿着不动的基民收益率平均少28%,追涨杀跌的基民较基金净值涨幅少赚40%。

如果没能力精准预测

不妨付出时间和耐心

虽然历史不会简单重演,但是复盘历史对于启发未来非常重要。

先看短期,

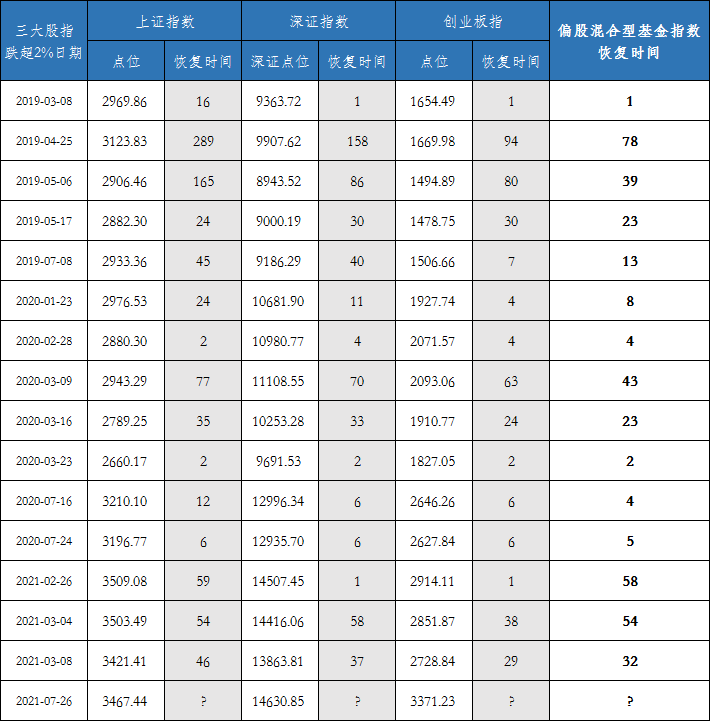

小南帮大家盘点了2019年至今的16个市场极端交易日三大股指及偏股混合型基金恢复原点位的所需时间,

得出了两个结论:

① 2019年以来,如果你持有权益资产达到100天,遭遇这样的大跌(三大股指跌幅超2%)就有可能碰上2次或以上;

② 2019年以来,偏股混合型基金指数“恢复”时间平均15个交易日,普遍短于三大股指(上证指数57天、深证成指36天、创业板指26天)。

2019年至今

三大股指单日均跌超2%的后续表现

数据来源:Wind,2019/1/1-2021/7/25,指数过往表现不预示未来,投资需谨慎

再看长期,

下面这张图是2004年1月1日以来普通股票型基金指数的走势图

在这种走势图背后,

期间发生过无数次的大跌、大涨、恐慌、亢奋、迷茫等等,

但在中国经济持续向上、资本市场健康发展发展的大势下,

普通股票型基金指数依然画出了一条在波折中向上的曲线。

2004年1月1日至2021年7月23日,

普通股票型基金指数1611.17%。

那些期间反复“横跳”的投资者,可能没有机会感受到这条曲线的“美丽”。

数据来源:2004/1/1-2021/7/16,指数过往不预示未来,投资需谨慎

基金“焦绿”,劝你“佛系”

承认无法精准预测市场

选择有目标,有步骤持续向前推进

可能就是大多数人通往未来的康庄大道

风险提示

基金投资有风险,投资者在投资前请认真阅读《基金合同》、《招募说明书》等法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证旗下基金一定盈利,也不保证最低收益。公司旗下基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩不构成对基金业绩表现的保证

2021-07-26 20: 51

2021-07-26 20: 49

2021-07-26 20: 48

2021-07-26 20: 45

2021-07-26 20: 44

2021-07-26 20: 41