袁多武

复旦大学经济学硕士

九泰基金战略投资部基金经理。拥有6年基金从业经历,3年实业从业经历。曾任中国长江三峡集团公司国际投资部业务主管,九泰基金高端装备行业总监,对大类资产配置、股票策略、个股研究均有深刻认识。2015年加入九泰基金,曾任产业投资部先进制造行业组执行投资总监、科技创新投资部高端装备行业执行总监、投资经理。研究经历覆盖自上而下宏观策略、自下而上个股精选。现任九泰聚鑫混合型证券投资基金经理,九泰基金宏观策略团队负责人。

7月27日收盘,沪深两市小幅高开后宽幅震荡,午后芯片股全线急转直下,沪指近三日累跌超过5%正式跌破年线支撑。

上证指数下跌2.49%报3381.18点,深证成指跌3.67%,创业板指跌4.11%报3232.84点,早盘一度涨超1.5%;科创50跌0.75%,午后一度涨超4%。

两市放出年内天量1.53万亿元,连续3日大幅放量。北向资金全天净卖出41.72亿元,为连续3日净卖出,近三个交易日累计净卖出超210亿元。

九泰聚鑫混合基金经理袁多武对市场情况、政策与货币环境进行全面分析,全文如下:

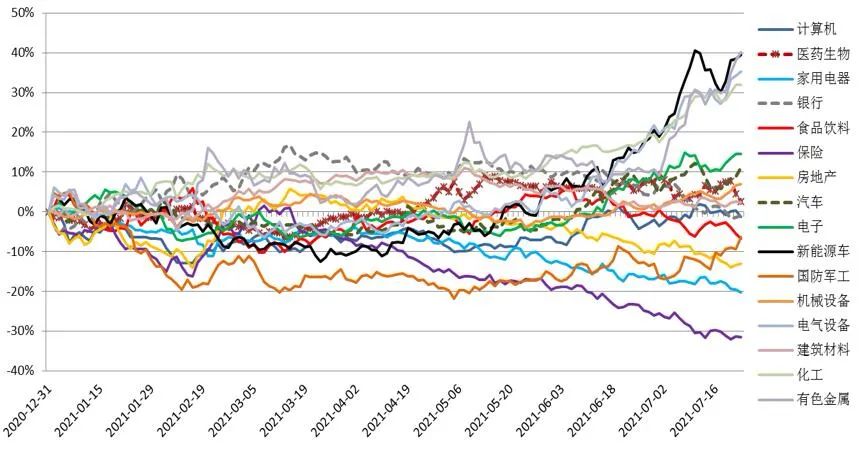

过去一周,沪深300指数下降0.11%,创业板上涨1.08%。风格上,小盘风格跑赢大盘风格。行业上,钢铁、有色、新能源、军工等行业领涨;纺织服装、食品饮料、农林牧渔、传媒等行业领跌。

数据来源:WIND,九泰基金整理

数据来源:WIND,九泰基金整理

经济复苏高点或已过,全球经济复苏支撑经济韧性

在经历了较长时间经济持续向上复苏后,目前国内经济周期的增长高点或已过去;在全球经济复苏共振的作用下,国内经济呈现出一定的韧性。

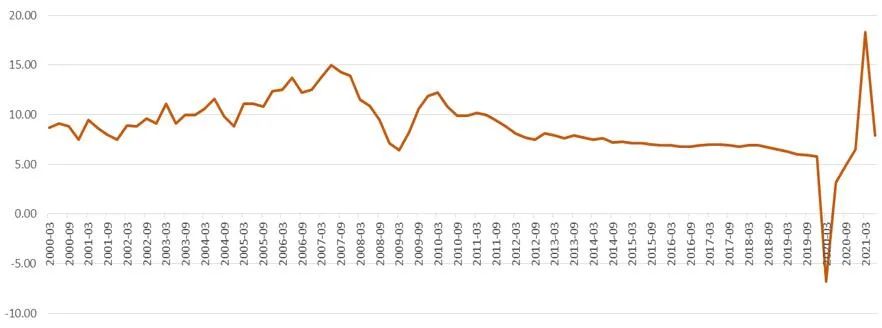

数据来源:国家统计局,九泰基金整理

经济周期高点或已过但韧性强:目前大的经济背景是经济复苏高点或已过、但经济韧性强(2021年6月PPI同比8.8%,相比上月下降0.2%)。

数据来源:国家统计局,九泰基金整理

数据来源:国家统计局,九泰基金整理

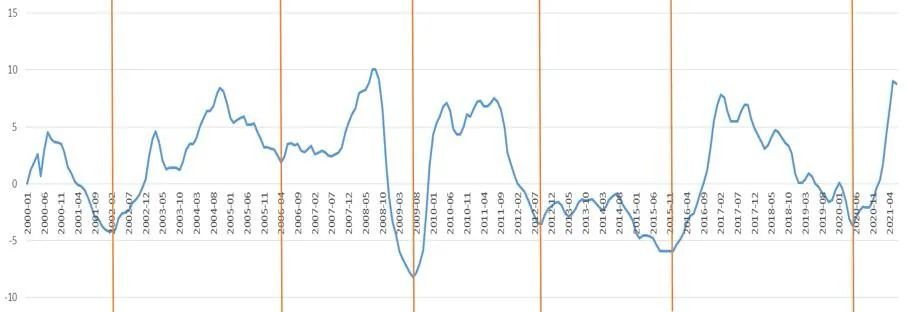

通胀水平处于低位:2020年疫情使得复杂的通胀环境波动加大,CPI目前处于较低位置(2021年6月CPI同比1.1%,5月CPI同比1.3%)。

CPI:当月同比

数据来源:国家统计局,九泰基金整理

数据来源:国家统计局,九泰基金整理

数据来源:国家统计局,九泰基金整理

数据来源:国家统计局,九泰基金整理

财政政策由极度宽松回归常态、政府小幅去杠杆:疫情后货币与财政依次发力。但需要注意的是,尽管2020年基建发力支撑经济,但基建的力度是低于预期的。随着疫情影响消退,今年预算内财政赤字3.57万亿元,地方专项债3.65万亿元,剔除1万亿特别国债的影响后,较去年仅相差2900亿元。

数据来源:国家统计局,九泰基金整理

数据来源:国家统计局,九泰基金整理

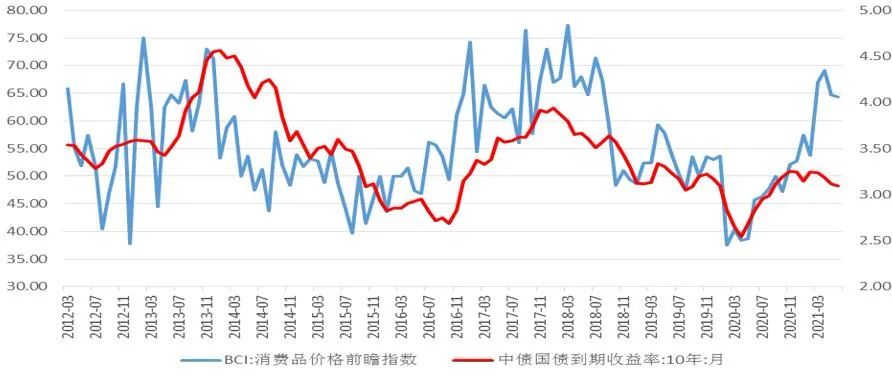

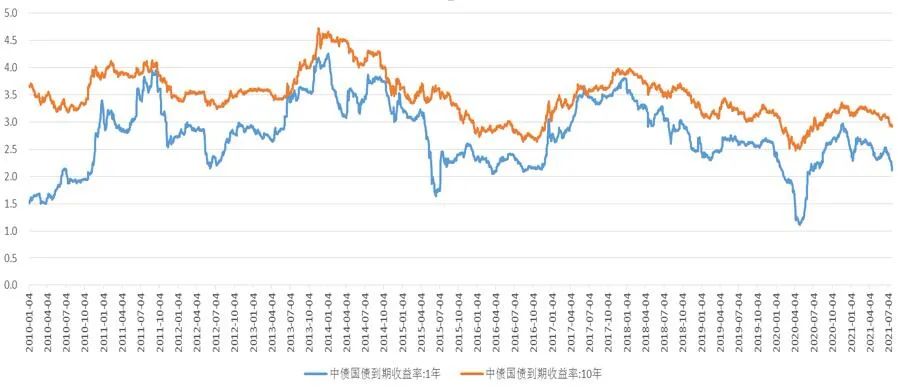

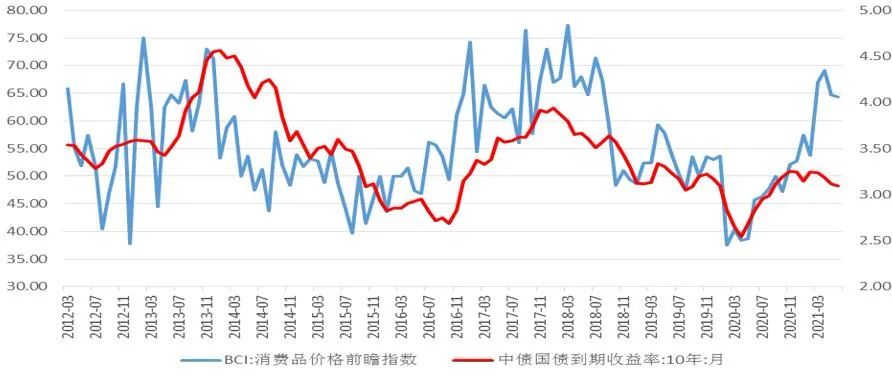

国债利率3月以来小幅下降:2021年3月以来,在政府发债和影子银行融资减少等多重作用下,国债率小幅下降。近一周,一年期国债收益率下降16个基点到2.11%,而十年期国债收益率下降3个基点到2.91%。

来源:WIND,九泰基金整理

来源:WIND,九泰基金整理

来源:WIND,九泰基金整理

来源:WIND,九泰基金整理 来源:WIND,九泰基金整理

来源:WIND,九泰基金整理

来源:WIND,九泰基金整理

来源:WIND,九泰基金整理

来源:WIND,九泰基金整理

来源:WIND,九泰基金整理

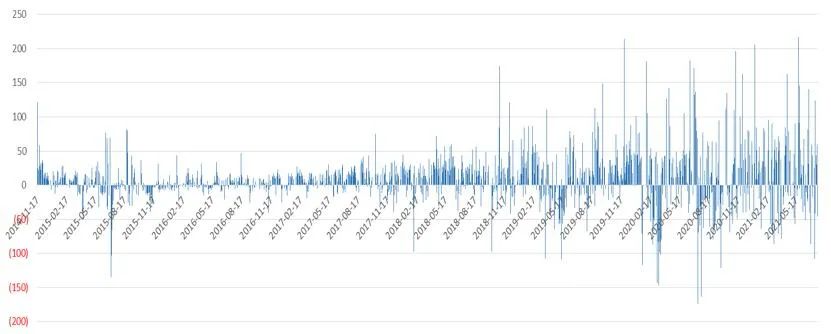

陆股通:当日买入成交净额(亿元)

来源:WIND,九泰基金整理

来源:WIND,九泰基金整理

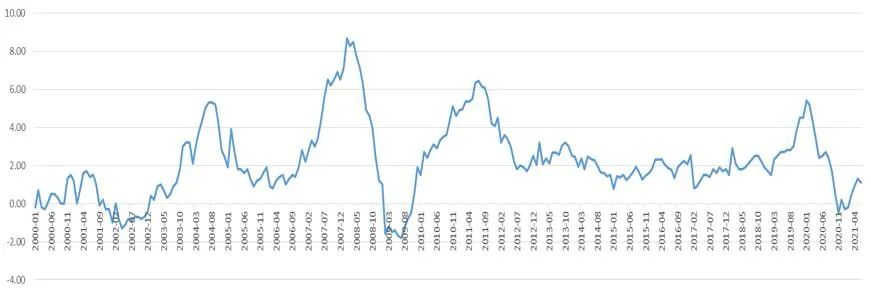

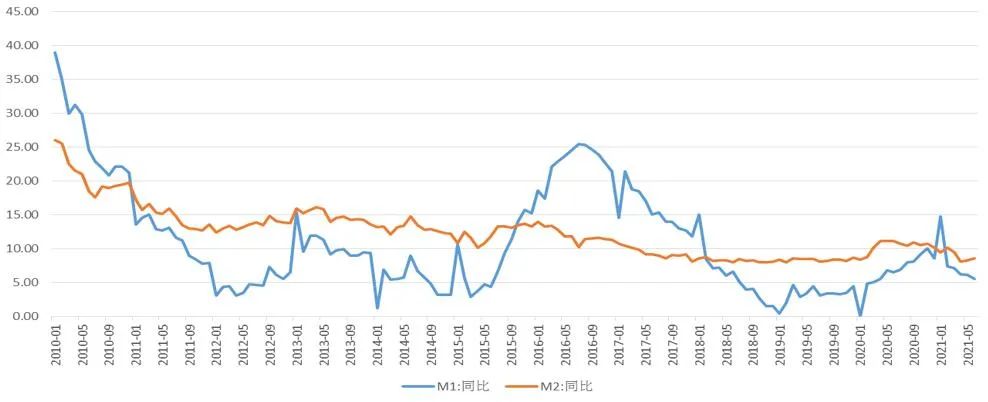

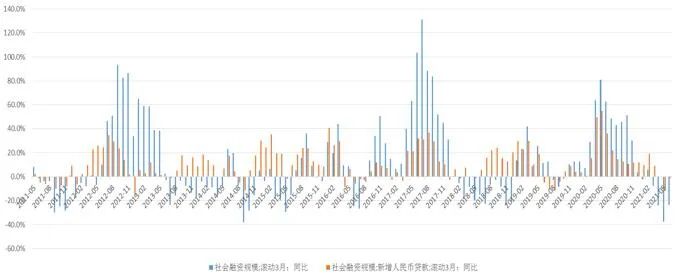

社融减弱,信贷维持高位

来源:国家统计局,九泰基金整理

来源:国家统计局,九泰基金整理

来源:国家统计局,九泰基金整理

来源:国家统计局,九泰基金整理

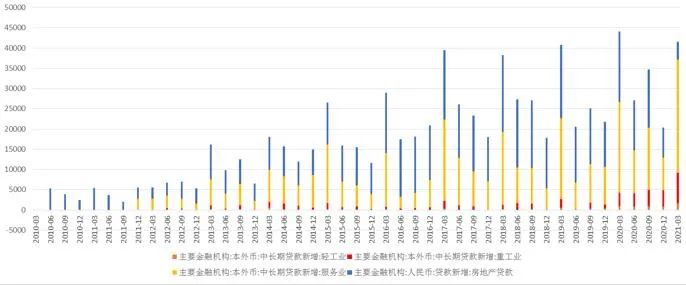

信贷支撑经济复苏,制造业景气度高:广义基建使用了新增长期信贷的一半,工业的新增长期信贷增加明显。

来源:国家统计局,九泰基金整理

来源:国家统计局,九泰基金整理

袁多武

复旦大学经济学硕士

九泰基金战略投资部基金经理。拥有6年基金从业经历,3年实业从业经历。曾任中国长江三峡集团公司国际投资部业务主管,九泰基金高端装备行业总监,对大类资产配置、股票策略、个股研究均有深刻认识。2015年加入九泰基金,曾任产业投资部先进制造行业组执行投资总监、科技创新投资部高端装备行业执行总监、投资经理。研究经历覆盖自上而下宏观策略、自下而上个股精选。现任九泰聚鑫混合型证券投资基金经理,九泰基金宏观策略团队负责人。

2021-07-28 11: 32

2021-07-28 11: 08

2021-07-27 21: 58

2021-07-27 21: 51

2021-07-27 21: 49

2021-07-27 20: 24