图1:大盘价值和大盘成长的表现

|

价值投资的基本原理是定价错误mispricing,我们认为市场无效,股票价格下跌是情绪等的过度反应,最终股价符合均值回归的性质会超跌反弹。实际上呢?在市场越来越有效的今天,估值的差距往往是公司质地的差距拉开的,低估值可能来自增长低、公司治理差等各种原因,而并非只是情绪因素过度反应。更差的基本面因素使得低估值的股票面临更大的投资风险,因而在偏乐观的市场中不被投资人所欢迎,从而形成“价值陷阱”。我们用理论和数据来说明估值与风险的联系。

根据传统的绝对定价模型,股票当期的价格可以看作未来收益的折现。对于盈利为正的公司,其股价应该为

其中, P0代表当前市价(这里我们假定市场有效,模型价格即为市场定价),Earnings1代表未来一年的盈利, r是与投资风险相称的必要回报率,g是未来一年以后预期的净利润增长率。对于r要进行特别说明的是,可以把r看作是投资人对于投资风险的定价,是风险的代理指标,后文中我们简称r为“风险”。因此未来一年的动态 E/P(动态市盈率的倒数)可以表示为:

由此可见,EP是风险r与增长g的差值。这也符合我们一贯的认知,成长性好的公司通常EP较低(即PE较高)。但另一方面,给定的EP则可能同时对应高增长高风险(高g和高r)或低增长低风险(低g和低r)。因而,购买低估值的价值投资者可能买的根本不是低增长股,而是高增长高风险、却被标记为价值股的股票——看起来便宜,却是一个“价值陷阱”。

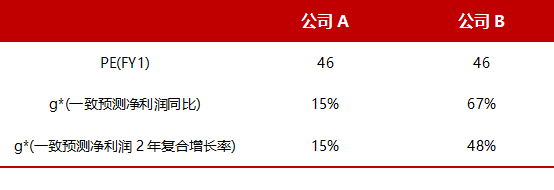

举例说明(注意这里主要为粗略估计,并非严谨计算)。第一个例子选取估值一致但行业不同、增速不同的两个公司。比如说以行业格局稳定、增速确定性强的公司A,以及来自高景气行业、短期增速很快的公司B为例(尽管预期增长率并非公式中的永续增长率因而不能用来带入计算,但我们可以从短期预期增长率窥见不同公司增长性的差异)。公司B具有更强的增长性,但与公司A具有一致的估值,意味着公司B市场隐含的必要回报率更高,即市场认为其投资风险更高。这种风险可能来自于行业景气持续性的不确定性,或者行业竞争格局的不确定性等等。

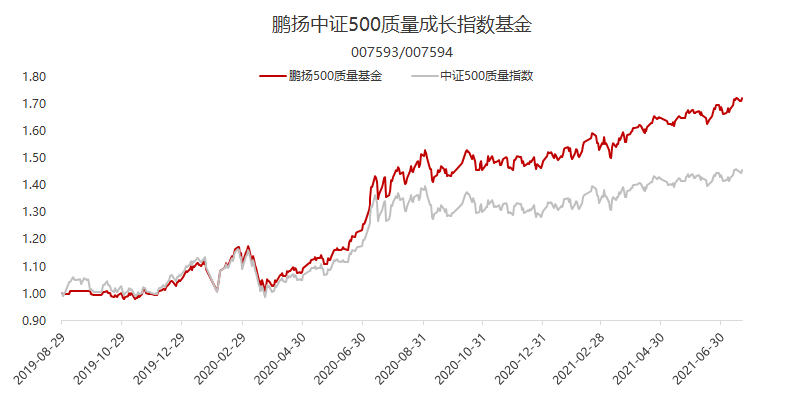

数据来源:WIND,鹏扬基金

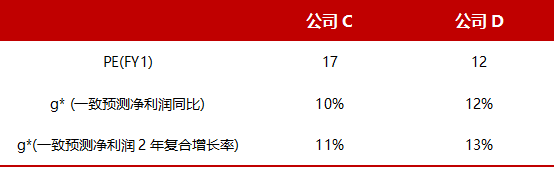

另一组例子我们选取行业相同,短期增速类似,但估值不同的两个公司。作为行业龙头,他们所处的行业环境、竞争环境等比较类似,但估值却有较大的差距。如果按照朴素的价值投资理念,低估值的公司D具有更高的投资价值,在有效的市场下,价值投资会使得这一估值价差不断被缩小直至消失。而实际上呢,两个公司具有显著的、不应仅仅用市场有效性解释的估值差异。如果认为短期增长率一致就是永续增长率一致或差异不大,那么这一估值价差则大概率来自市场对投资风险的不同判断。

基本面可以给我们很好的解释,比如公司C管理高效、激励到位,多品类竞争力十足。而公司D管理层不稳定、追逐短期业绩导致业绩波动大,又比如业务结构单一、跨区域扩张节奏缓慢等压制了成长空间。综合这些基本面因素,公司C增长的确定性要高于公司D,或者说公司D低估值的根本原因是面临了更大的经营风险,这才是估值价差的真正来源。

表2:行业相同、短期增速类似的公司比较

本文中我们将估值EP的变化来源拆解为两部分:风险以及预期的增长。对于相同估值的股票,其面临的增长与风险不尽相同,可能高增长高风险,也可能低增长低风险,比如公司A与公司B。而对于同行业、短期增速一致的两只股票,可能存在长期的估值价差,其来源就是市场对于投资风险的判断,或者说是对于公司质地的判断,比如公司C与公司D。

在投资时,要深入考察什么是真正的“价值”,如果是因为情绪或市场冲击导致的价格错杀,那么超跌反弹会带来收益;而如果是基本面因素导致的低估值,则需要警惕相应的投资风险。不要单纯的因为低估值就以为自己捡到了金子,也不要一味地追逐成长股不看估值,综合两者考察性价比才是真正的投资之道。

风险提示

2021-08-06 21: 07

2021-07-22 21: 05

2021-08-06 21: 03

2021-08-06 20: 50

2021-08-06 19: 37

2021-08-06 19: 07