低利率时代

公募基金长期配置价值高

资管新规过渡期即将结束,传统理财产品面临净值化转型压力,预期收益率不断下降。长期来看,利率下行趋势不可逆转,同样对资产配置提出了更高的要求。

考察发达国家在长期利率下行周期中,国家资产负债表中的非金融资产和金融资产占比变化情况,随着无风险利率不断下行,金融资产占比逐渐增加,根据最新可得数据,美国金融资产占比达74.90%,日本金融资产占比达70.79%。

数据来源:Wind,截至2021年7月18日

2019 年我国城镇居民资产配置中的金融资产和实物资产占比各为 20.4%和 79.6%,住房以 59.1%的占比位列第一。房地产在居民资产配置中占比过高,资产配置结构有失均衡,单一风险暴露过高。参考美国、日本等发达国家的经验,未来居民资产将向金融资产转移。

考察过去十年国内各类主要资产的平均年化收益情况,权益资产(股票基金、混合基金)收益最高。

数据来源:Wind,2011年6月30日至2021年6月30日(除GDP),GDP数据截至2020年12月31日。混合基金、股票基金、债券基金分别指混合型基金总指数、股票型基金总指数、债券型基金指数。房价为百城住宅平均价格:一线城市。黄金指COMEX黄金期货。债券指中债-综合财富(总值)指数。过往业绩表现不预示未来。

自2011年以来,国内经济增速逐渐下降,2020与2021主要受疫情和前期低基数影响,短期数据波动较大。长期来看,国内经济正在由高速发展向高质量发展转变,经济增速放缓将成为常态。

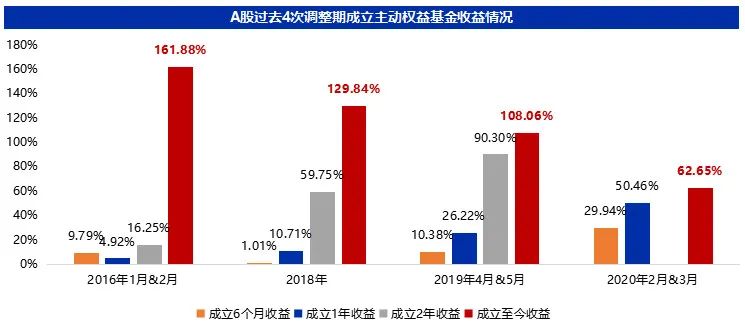

权益市场整体呈上涨态势,与股票指数相比,基金收益明显领先于指数。分别选取市场指数遭遇调整的4个时间区间,统计该区间成立的主动权益基金的阶段收益情况,平均来看均获得了较好的收益,且持有时间越长,平均收益越高。

数据来源:Wind,截至2021年7月22日。主动权益基金为Wind投资类型二级分类中的普通股票型基金和偏股混合型基金。

魔咒:基金赚钱,基民不赚钱

过度择时,追涨杀跌。投资者行为受市场情绪影响较大,体现在基金发行中即“追涨杀跌”。在市场趋势向上的阶段,基金发行规模大幅增加,而市场低迷期间发行规模也显著萎缩。从历史来看,A股牛短熊长,择时难度较大,过度择时很可能错过市场上涨最快速的阶段,导致收益大幅缩水。

频繁交易,持有时间短。持有时间太短,频繁交易增加交易成本且错过市场机遇。据中基协调查,个人客户持有单支基金平均时间偏短。超40%的客户持有时间不足1年,持有超过3年的客户合计占比不到25%。

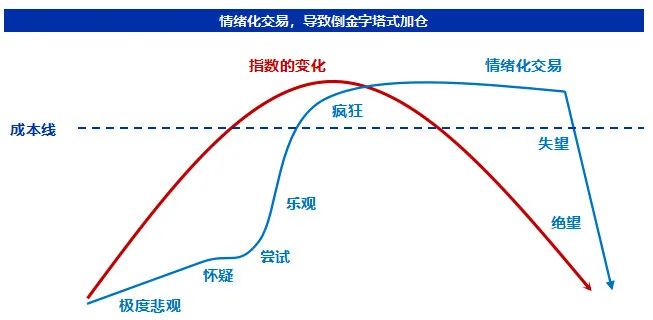

预期收益过高,情绪化交易。收益预期过高,情绪化交易导致仓位倒金字塔。理想投资理念为低买高卖,但实际投资中,投资者易受市场情况干扰,做出非理性行为,于市场高位入场,导致出现基金业绩好、基民却不赚钱的结果。

定投的优势

什么是定投?基金定投是定期定额投资基金的简称,是指在固定的时间(如每月1日)以固定的金额(如500元)投资到指定的开放式基金中。与一次性投资相比,定投具有一定的纪律性,投资目标更加稳健,两者可作为不同的资产配置方式同时存在。

定投的优势一:降低投资成本。假设从2020年1月起每月第一天投资1000元购买沪深300(指数收盘价的千分之一模拟为基金净值),平均购买成本=累计投入资金÷持有的份额数。在市场下跌阶段,定投可有效降低平均持有成本。自2020年6月起,定投成本持续低于当期市值见下图红框数据对比。

数据来源:Wind,截至2021年7月1日

定投的优势二:降低择时难度。

高位定投假设:假设2015年5月以来,每月月末定投创业板指,共计定投74次,定投累计收益率为77.62%,平均年化收益率9.78%,而一次性投资总收益率为-2.06%。即使在牛市顶点进场,仍能获得正收益见2015年5月以来月定投与一次性定投创业板指累计收益率对比图。

低位定投假设:假设2015年底以来,每月月末定投创业板指,共计定投67次,定投累计收益率为81.76%,平均年化收益率11.34%,而一次性投资总收益率为27.85%。在市场相对低点开始定投,收益仍然大幅跑赢一次性定投见2015年底以来月定投与一次性定投创业板指累计收益率对比图。

数据来源:Wind,截至2021年7月23日。

模拟方法说明:以创业板指收盘价的千分之一模拟为基金净值vi(i∈【1,定投最大次数T】),假设每月最后一个工作日投资500元,申购费率计为0,每月申购份额si=500/vi( i∈【1,定投最大次数T】),以截至日的净值vT计算各月份初始申购份额si在数据截至日的终值si*vT,并对全部定投月份的申购份额终值进行求和∑si*vT ( i∈【1,定投最大次数T】 。定投累计收益率= (∑si*vT-500*T)/500*T-1。平均年化收益率=((1+定投累计收益率)^(365/区间天数)-1)*100%。

风险提示:定投测算仅供参考,不预示现在及未来的投资收益,也不构成投资建议。

定投的方法

定投的方法之频率:常见的定投频率有周定投、双周定投、月定投等。短期来看,定投频率越高、越是月初定投,波动相对更大。但长期来看,定投频率的选择对定投收益影响并不显著。当定投多只基金时,建议定投日期避免设为同一天,降低风险集中度。

定投的方法之周期:定投周期涉及止盈的问题。随着定投期数的增加,最新一期的定投金额对全部投入资金的成本摊薄作用逐渐降低,因此投资者可根据个人的收益风险偏好设置一定的止盈收益率。通常建议目标设定为10%左右。一旦定投收益达到目标值,可进行部分或全部资金的止盈,并开启新的定投周期。

定投的方法之定额问题:

普通定投即每期固定额度,可根据家庭资产配置规划,将固定现金流用于定投计划。大额资产也可利用定投方式入场,降低择时难度。

智能定投则是根据股票市场的波动特点,运用一定的投资策略,希望实现在“高点少投低点多投”,从而进一步摊薄成本。

定投的标的

定投标的特点一:长期业绩良好。通过定投,在下跌中可以降低投资的平均成本,但如果基金业绩无法回暖,定投依然无法盈利,只能相对减少损失。因此,需选择长期走势良好的基金品种,回避持续下跌的基金。

定投标的特点二:净值波动性高。考虑到定投在基金单位净值高的时候获得的份额较少,净值下跌的时候获得的份额较多特点,在大幅波动中能更好的降低投资成本,更可能通过设置止盈点的方式获得较高的回报。

沃伦・巴菲特的定投选择—“通过定投指数基金,毫无专业知识的投资人实际上会比大多数职业投资者干得更好。”

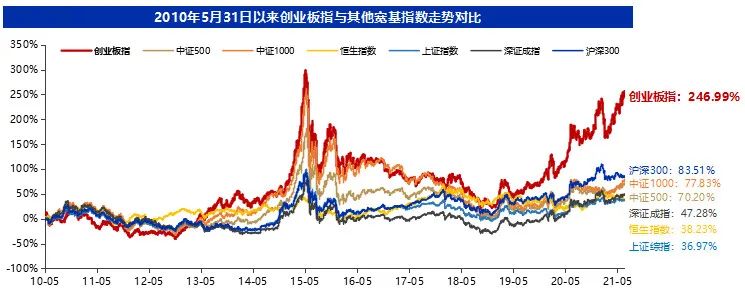

以创业板指数为例:创业板指(399006.SZ)是深交所多层次资本市场的核心指数之一,由最具代表性的100家创业板上市企业股票组成。指数成分股中新兴产业、高新技术企业占比高,成长性突出。自2010年5月31日基期以来,创业板指表现出高成长、高弹性的特征,长期收益超过其他的市场主要宽基指数。

数据来源:Wind,截至2021年7月23日

免责声明

2021-08-17 22: 17

2021-08-17 22: 12

2021-08-17 22: 06

2021-08-17 21: 58

2021-08-17 21: 47

2021-08-17 21: 40