近年来,随着权益市场上涨,再加上公募基金管理人的主动管理能力,主动管理型基金逐渐表现出较强的超额收益能力:近五年,上证综指涨幅为22.58%;同期沪深300增长65.64%。而偏股基金指数增长超97个百分点(数据来源:wind,2016/7/1-2021/6/30)。

但是对于基民来说,他们的赚钱情况如何呢?

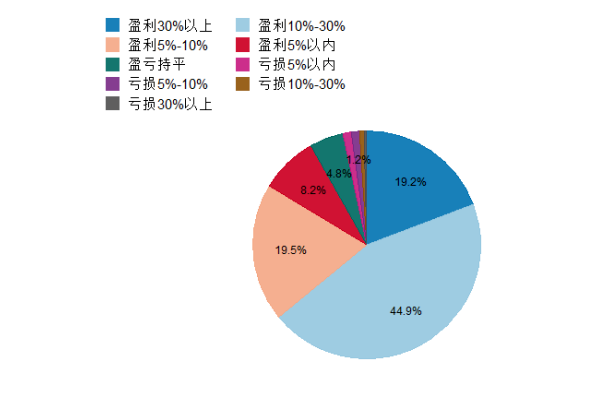

这里有一组有趣的数据:我们以2019年基金市场为例,根据银河证券显示,全市场7284只基金中,有2370只基金2019年度收益率高于30%,占比达32.5%(数据来源银河证券,2019/1/1-2019/12/31);而根据《公募基金个人投资者投资状况调查(2019 年度)》数据显示,只有19.2%的基民2019年度投资收益率超过30%,从数据上看,基民的确未能完全赚到基金创造的回报。

2019年投资基金的盈亏情况

从长期来看,这一现象是否存在呢?而这个现象背后的原因又是什么呢?通过季报里的一组数据进行模拟计算,也许可以帮助我们透视这一问题。

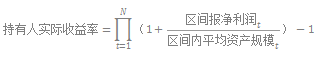

注:我们定义“持有人实际收益率”为(基金定期报告中每期净利润除以报告期内基金平均规模后得到的净利润增长率+1)再进行累乘后-1,对于开放式基金来说,该指标不够精确,仅能大致反映基金为持有人带来的收益。假设该基金为封闭基金且于报告期内未分红,那么净利润除以基金平均规模即等于基金的净值增长率。

风险提示:“持有人实际收益率”为模拟计算结果,仅供参考,不代表真实收益,不作为投资策略推荐和收益保证。

对于开放式基金来说,由于每天会面对较多的申购赎回,因此两项指标并不完全相等。但无论如何,如果基金净值收益率非常高,但模拟计算得到的持有人实际收益率远低于净值收益率,则说明基金可能并没有给持有人带来与业绩一致的良好收益。

而“持有人实际收益率”和“基金净值收益率”之间的差值,我们称之为交易损耗:交易损耗的绝对值越高,意味着持有的基民更容易高买低卖,追涨杀跌,导致基民整体实际投资收益率的下降。

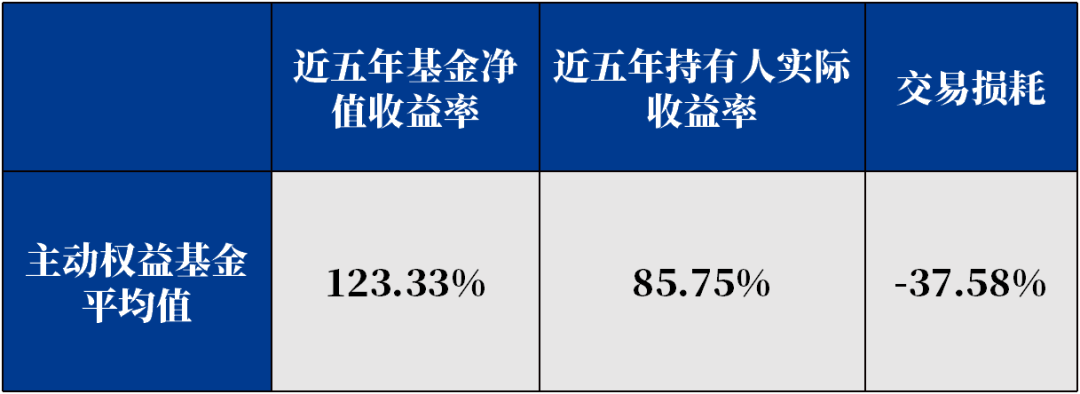

话不多说,直接上数据:截至2021年6月30日,全市场成立五年以上的805只主动权益基金(数据来源:银河证券,主动权益基金指基金业绩比较基准中股票投资比例大于60%的基金,包括股票型基金、偏股型基金、灵活配置基金等)近五年净值收益率平均值为123.33%;

但是通过模拟测算,可以看到这805只基金的持有人实际收益率平均值为85.75%,比净值收益率低了37.58%。

数据来源:银河证券,2016/7/1-2021/6/30,收益率均为算术平均收益率。历史业绩不代表未来,基金投资需谨慎。持有人实际收益率为模拟测算结果,仅供参考,不代表真实收益,不作为投资策略推荐和收益保证。

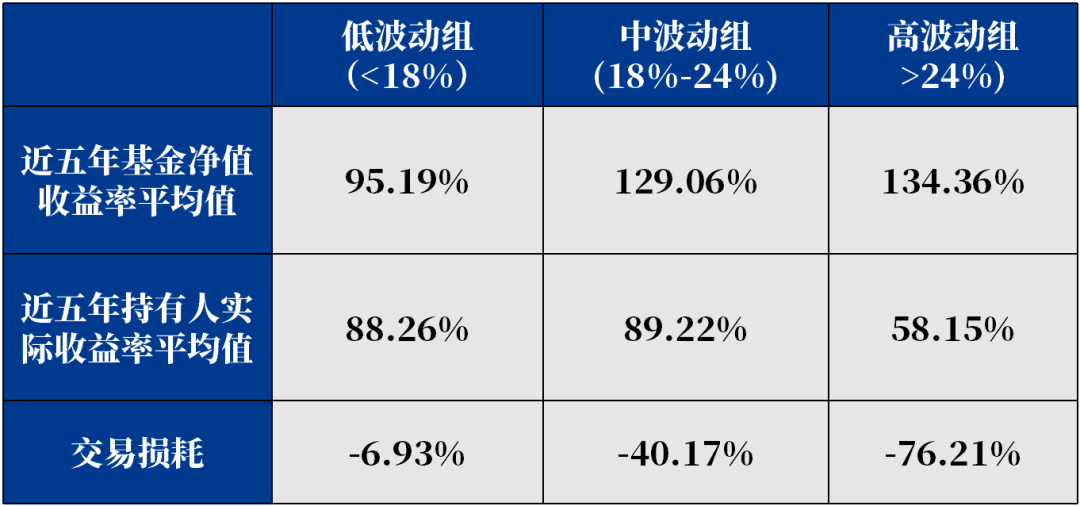

为什么较之主动权益基金的赚钱效应,持有人本身收益率却可能会打个折扣,这背后的原因可能是:过去年股票市场波动较大,经历了多轮急涨急跌的行情,投资者可能会在市场急涨的阶段买入基金;在市场急跌的时候,又忍不住,选择抛掉手里的基金,这种频繁的交易,可能导致了交易损耗的增加。

这里以某基金A为例,该基金2021上半年净值增长超20%,但是基民的真实收益率却为-1.52%,交易损耗近-23%。出现这种情况的原因可能是,2021年初市场急涨,这只基金净值上涨明显;但在接下来的市场中,这只基金出现了净值较大幅度的回撤和震荡,使得“高位进场”的基民实际收益率下降。

如何降低交易损耗?

数据来源:银河证券、wind,2016/7/1-2021/6/30,收益率均为算术平均收益率。其中,低波动组是指2021年波动率低于18%的主动权益基金;中波动组是指2021年波动率高于18%,低于24%的主动权益基金;高波动组是指2021年波动率高于24%的主动权益基金;历史业绩不代表未来,基金投资需谨慎。持有人实际收益率为模拟测算结果,仅供参考,不代表真实收益,不作为投资策略推荐和收益保证。

建议二 长期投资,耐心应对波动

其实,有种方法可以轻而易举地减少交易损耗——那就是管住手,坚持长期投资,避免频繁交易。毕竟交易损耗部分来源于投资者的频繁申赎,所以如果减少不必要的交易,交易损耗自然会降低。

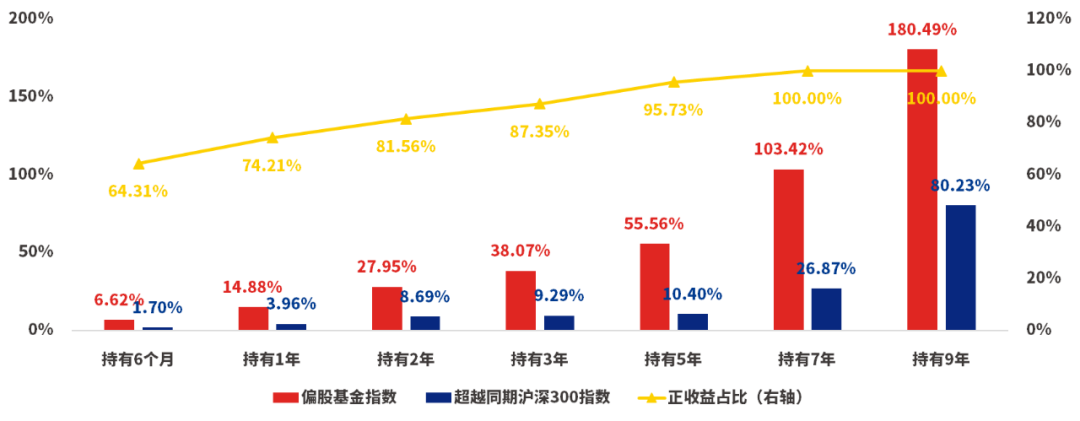

除此之外,如果我们能坚持长期投资,基金持有正收益占比可能也会提高。这里比较近十年的偏股基金指数和沪深300指数,可以看到随着持有时间的增长,偏股基金指数的超额收益愈发明显;尽管偏股基金的短期会存在波动,但当持有时间拉长,正收益占比也会上升。

数据来源:wind,2011/8/14-2021/8/13。数据计算方式:以持有1年为例,假设从2010/11/28起每个交易日按照收盘价买入中证偏股基金指数,并持有12个月,计算区间收益率,然后计算所有样本中持有收益率大于0的样本数占比。其他持有期限按照同样方式进行模拟计算。图中红柱代表偏股基金指数滚动收益率,蓝柱代表偏股基金指数滚动收益率超越同期沪深300指数滚动收益率的平均值。历史业绩不代表未来,基金投资需谨慎。数据为模拟测算结果,仅供参考,不代表真实收益,不作为投资策略推荐和收益保证。

建议三 避免盲目追逐热点

投资中有句俗语:风险总在人声鼎沸处。当某一类资产成为人们趋之若鹜的对象时,投资者往往不得不为这种群体性热情支付高昂的溢价。每年市场中,都会出现一些涨幅较猛、风格较为极致的基金,投资者难免也会追逐这些热点基金,但是如果遇到市场行业轮换,可能会出现较大波动,影响持有人的真实收益率。

我们这里回顾2020年基金收益率排前10%的基金,如果在2021年选择持有的话,可以看到这些基金的基金净值收益率为16.20%,高于平均收益近五个点,对于投资者来说,他们的实际收益率为7.25%,低于平均值。

数据来源:银河证券、基金2021年二季度报,2021/1/1-2021/6/30,收益率均为算术平均收益率。主动权益基金数据来源:截至2021年6月30日,全市场成立五年以上的805只主动权益基金(数据来源:银河证券,主动权益基金指基金业绩比较基准中股票投资比例大于60%的基金,包括股票型基金、偏股型基金、灵活配置基金等)。持有人实际收益率为模拟测算结果,仅供参考,不代表真实收益,不作为投资策略推荐和收益保证。

当然,“交易损耗高”并不代表这些基金不值得投资,而是说,我们在投资之前,应该了解、探究这些基金背后更深层次的原因,并选择真正适合自己、能够拿得住的基金。

不要在高峰时慕名而来,也不要在低谷时转身离开,如果我们想争取主动权益基金的赚钱效应,找到一只适合自己的基金并坚持长期走下去,也许会有机会获取更高的胜率和更良好的持有体验。

2021-08-24 14: 38

2021-07-26 14: 35

2021-08-24 14: 16

2021-08-24 10: 42

2021-08-23 21: 59

2021-08-23 21: 58