今日A股波澜不惊(20210902)。

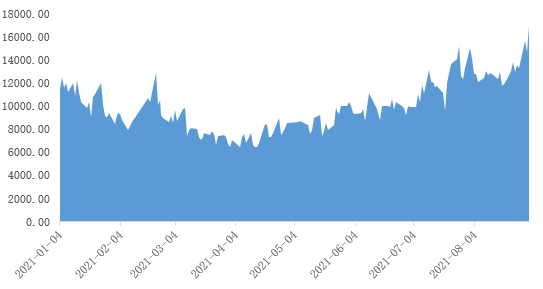

主要指数有涨有跌,个股涨多跌少。日成交量达1.4万亿,连续32个交易日破万亿,市场依然很活跃。

今年以来万得全A日成交量(亿元)

20210104-20210901

数据来源:Wind

和昨日相比,A股热门板块“你方唱罢我登场”:

昨日表现较好的食品饮料、休闲服务,今日跌幅居前;石化、煤炭、有色等卷土重来,今日涨势喜人。

最近的A股,小甜甜到牛夫人的距离,可能只需要一个交易日。

市场风格分化仍在持续上演,也成为今年股市绕不开的热门话题。

风格分化带来了机遇,也暗藏很多陷阱。关于风格分化,我们整理出以下几点,供参考:

#1

今年A股分化程度已居历史前列

海通证券新近研报指出,今年A股分化程度已居历史前列。

对比今年以来A股各个板块的表现,可以发现当前市场正演绎着明显的结构性行情。

将万得概念板块根据今年(截至20210825,下同)涨跌幅,从低到高进行排序。位居前列的板块几乎大同小异,今年以来关键词基本集中在“锂电”、“半导体”、“光伏”、“新能源”等概念上,涨跌幅均在50%-200%之间。

与此同时,传统的金融地产和消费板块则是略显颓势。

保险行业以约30%的跌幅在200个概念板块中领跌;同时跌幅居前的还有家电、食品饮料、农林牧渔相关板块,与当下的热门赛道相比可谓是“冰火两重天”。

那么今年的市场分化程度和历年的情况相比,处在何种位置?

以A股股权分置改革后的2005年为起点,在自然年度视角下,分别从行业、个股和基金三个层面来对比今年市场的分化情况:

行业层面

行业层面上,统计了2005年来104个申万二级行业的年度涨跌幅。

将历年行业涨跌幅的极差(年度涨跌幅前10%行业的平均涨跌幅-后10%行业平均涨跌幅)除以所有行业涨跌幅均值,作为离散度指标。

从这个维度来看,离散度较大的年份有2012年和2017年,而今年目前排在2005年来第三的位置。

个股层面

个股层面上,用标准化处理后的个股涨跌离散度来进行比较。历史上个股表现差异最大的年份有2012、2016、2017年,今年的全部A股离散度处于2005年来第四的位置。

基金层面

基金层面上,以主动偏股型(普通股票型+偏股混合型+灵活配置型)基金为样本。

对经过标准化处理后的基金涨跌离散度进行对比,历史上基金表现分化最大的年份为2005年和2010年。从今年的情况看,目前主动偏股型基金涨跌幅的离散度仅次于2005、2010年,处于2005年来第三的位置。

观察历史可以发现,宽基指数单边上行的典型牛市年份里,市场的分化程度往往较小,如2006-2007年、2014-15年、2019-2020年。在单边下行的典型熊市年份里也同样如此,如2008、2011、2018年。

而真正以市场分化收尾的年份里,市场呈现的往往是震荡行情,如2012、2016、2017年。

今年无论是从行业、个股、基金的角度看,截至目前分化程度都已经处于A股历史的前列。

——以上内容摘自海通证券《今年A股分化程度已居历史前列》20210827

#2

风格分化背后,业绩或是主导因素

2020年疫情以来,A股呈现逐季修复的趋势。而那些业绩更加亮眼的板块,越容易获得青睐,在风格切换大战中,或更有机会“获胜”。

剔除新股的可比口径下,全部A股、非金融2021上半年净利润同比增速分别为43.6%、80.1%。其中2021年第二季单季度增速分别为35.7%、42.9%。

在A股整体盈利亮眼的背后,结构分化持续加剧。

工业板块盈利强度明显更高

2020年初疫情对工业板块影响最为显著。

但自2020年年中起,伴随PPI和原材料价格持续上涨,工业板块盈利也迎来持续修复。

单看2021年第二季度,工业、消费、医药、TMT、大金融单季盈利同比分别为78%、8%、23%、28%、22%,工业板块盈利强度明显高于消费、医药、TMT板块。

其中,上游资源品贡献了最主要的盈利增量。

这些“贡献大户”主要包含的钢铁、煤炭、有色、化工,盈利增速在所有一级行业中均处于前列。它们也是今年以来表现突出的行业。

另外,新能源汽车、半导体等热门赛道盈利增速同样亮眼。 中信证券对市场常见的ETF追踪的主题概念指数进行统计,发现除了钢铁、有色外,新能源汽车、化工、半导体2021年二季度单季度净利润同比增速也超过100%,增速分别为165%、131%、121%。

消费板块拖累盈利

全A非金融今年二季度毛利率18.3%,环比一季度降低0.6个百分点,但主要为消费板块拖累。

毛利率环比降低最多的5个一级行业分别为农林牧渔、食品饮料、石油石化、商贸零售、房地产。

全A非金融中报ROE(TTM)9.5%,环比上涨0.9个百分点,主要由上游资源品贡献。

30个一级行业中,仅农林牧渔、电力及公用事业、商贸零售、房地产、计算机5个行业在今年二季度出现ROE下滑。

——以上数据摘自中信证券《工业盈利维持高位,市场结构分化加剧:A股市场2021年中报回顾 》20210901

另外,光大证券也指出,历史上看,盈利预期变化是风格切换的核心因素。当成长(高估值)板块预期盈利增速明显下行,或者价值(低估值)板块预期盈利增速明显上行时,A股风格从成长占优切换为价值占优的可能性较大。

#3

政策和北上资金打辅助

风格轮换与政策、资金流向也有相关性。

政策侧重点

围绕共同富裕的政策部署陆续展开,科技创新支持路线再明确。

8月26日中央财办关于共同富裕的解读边际缓解此前市场的过度担忧,明确共同富裕要靠共同奋斗,不搞“杀富济贫”,要在大力推动高质量发展的同时保障和改善民生,推进基本公共服务均等化。

近期一系列产业政策的落地也围绕这个逻辑展开。

其中,在支持高质量发展方面,国资委和科技部等各部委陆续表态并采取措施,将科技创新摆在更加突出的位置,工业母机、高端芯片、新材料、新能源汽车、智能驾驶、钠离子电池等创新成果转化有望受益于更多政策支持而加速;人民银行党委学习会议也明确将引导金融机构加大对制造业、绿色发展等重点领域和薄弱环节的支持力度。

北上资金

今年8月,北上资金本月净流入188.71亿元。

北上资金分行业电力设备、机械、电子流入规模居前;食品饮料、农林牧渔、传媒净流出规模居前,服装纺织、商贸零售、轻工制造、基础化工由正转负。

总结一下

当前A股风格分化或已在历史较高位置;

业绩是风格分化背后的主要推手,业绩占优的行业,市场给予了更高的认可度,今年以来股价表现亮眼;

政策和北上资金动向,或也将助推风格变化。

文中券商观点均节选自券商研究报告,仅作举例说明,不代表本文观点,亦不构成任何投资建议与承诺。谨慎投资。指数过去走势不代表未来表现。本文章是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文章在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。

2021-09-02 18: 08

2021-09-02 18: 08

2021-09-02 18: 07

2021-09-02 18: 06

2021-09-02 18: 05

2021-09-01 21: 30