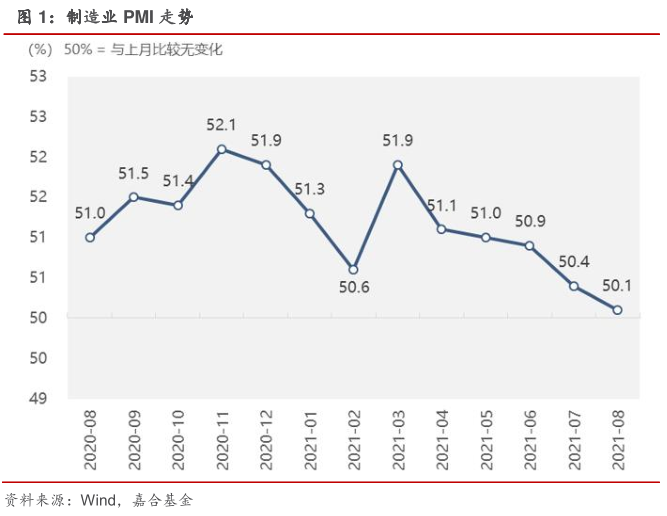

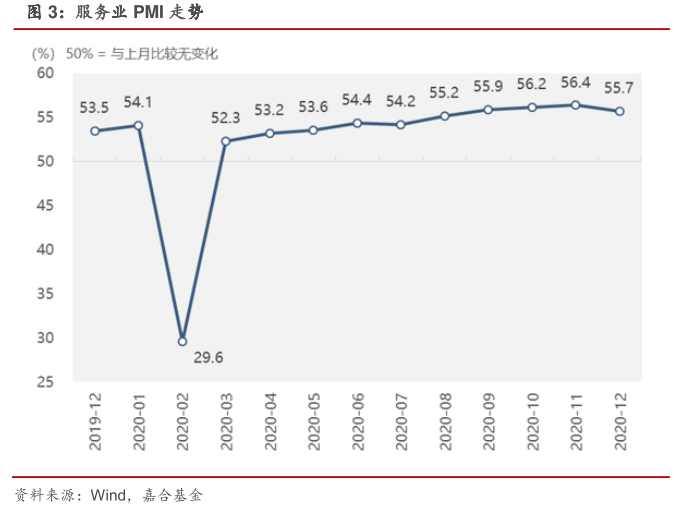

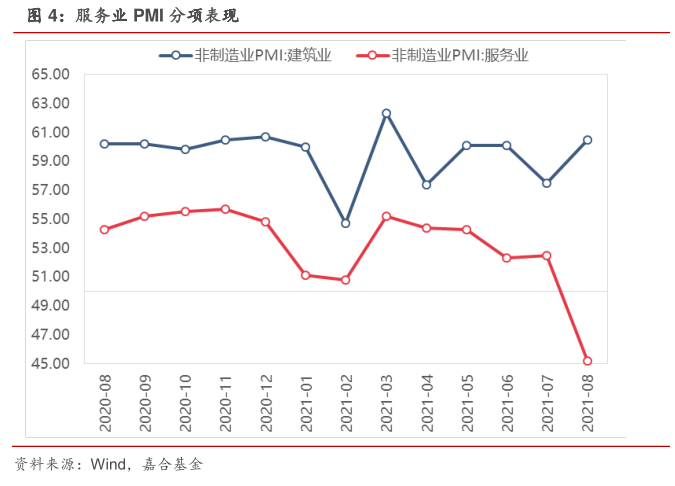

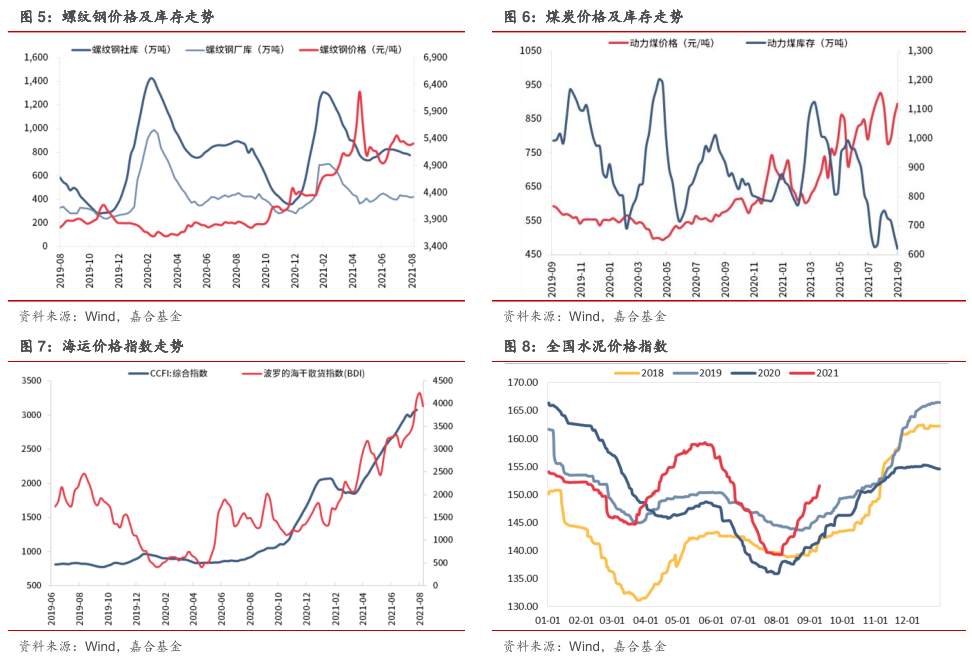

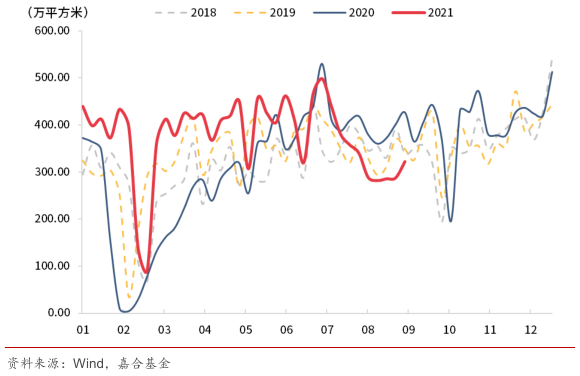

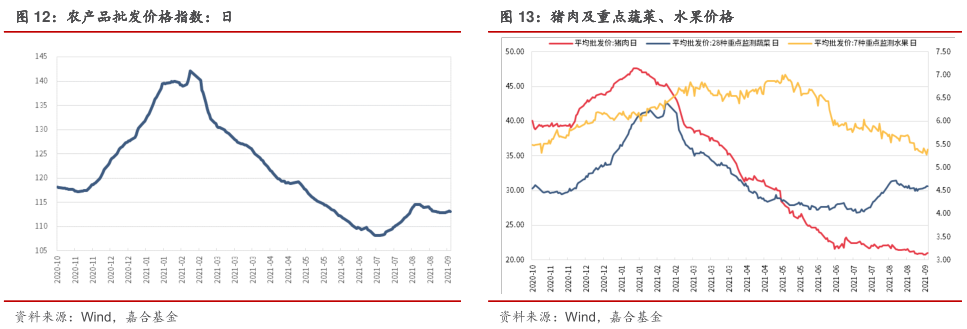

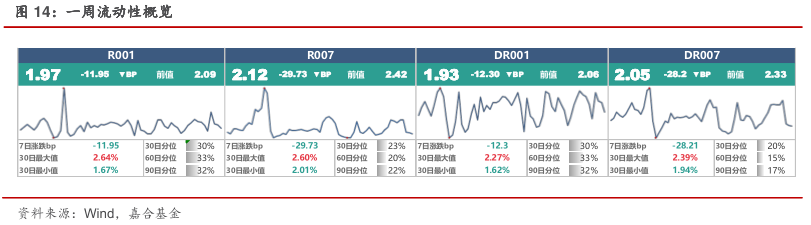

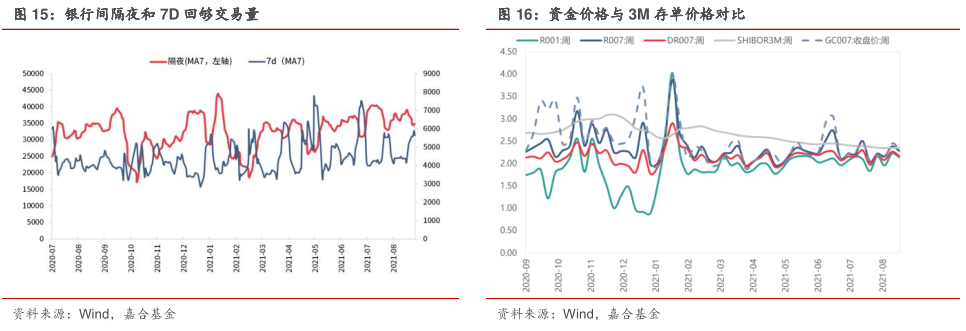

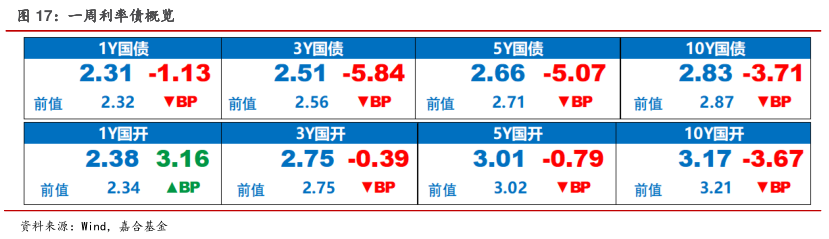

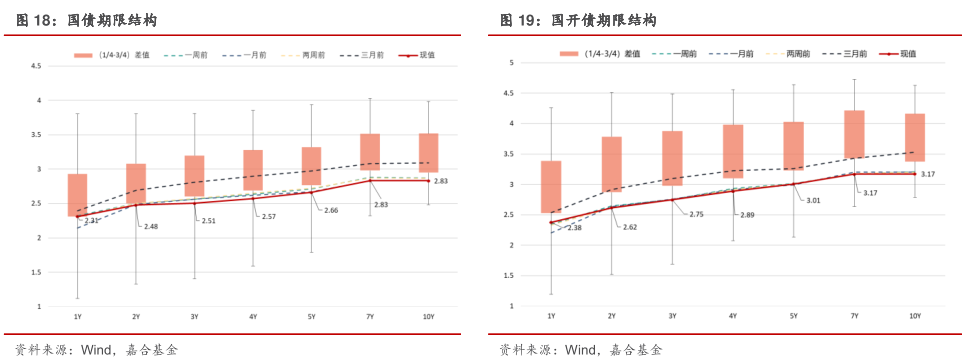

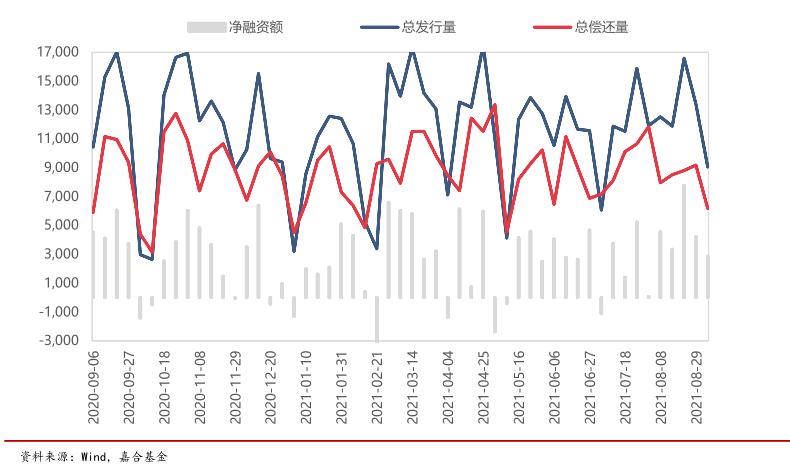

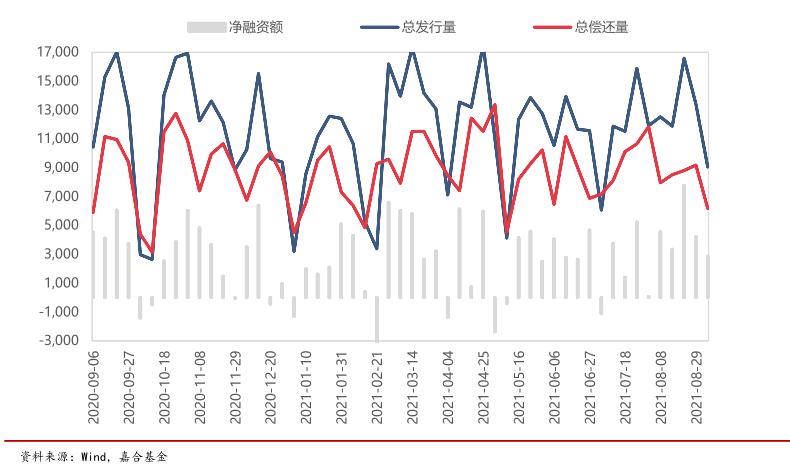

国家统计局今 8月31日公布了PMI 数据:8月份,中国制造业采购经理指数(PMI)为 50.1%,继续位于临界点以上,低于上月 0.3 个百分点,已经连续 5 个月下行,制造业扩张力度减弱压力较大。从分类指数看,8月份PMI下降的最主要拖累项为新订单指数,上月49.6%,较上月下降1.3pct,影响PMI指数约 0.39pct。新订单指数下行表明制造业市场需求有所减弱,未来PMI下行压力持续。同时8月薪出口订单指数为 46.7%,较上月下行1.0pct,已连续 5个月下行,说明我国出口景气度也持续处于下行通道。结合 Delta 病毒尚在海外大范围传播,海外供给恢复仍然较为缓慢,说明全球整体需求已经见顶回落,后疫情时代全球经济有再次陷入衰退的可能。从价格角度看,8月主要原材料购进价格指数下行1.6pct,出厂价格指数下行0.4pct,说明原材料价格和出厂产品价格均有所回落,前期行政干预下国内大宗商品价格调整的效果逐步显现。价格指数的下行有利于减轻产业链中下游企业经营压力,改善企业的盈利水平,提高制造业企业下一阶段的投资动力。从库存角度来看,8月原材料库存指数为47.7%,与上月持平;产成品库存指数为47.7%,较上月上升0.1pct。前期受到大宗商品价格上行影响,原材料库存持续处于低位,目前尚无补库迹象。而产成品库存今年4月份以来一直小幅攀升,说明下游需求恢复乏力,供需不匹配导致产成品的库存积压。根据统计局的官方解释,新订单指数下行与高耗能行业新订单指数回落幅度较大有关,对制造业PMI形成了一定拖累。此外,有调查企业反映受疫情汛情等因素影响,原材料供应及产品交付不畅,生产周期延长,新接订单因此减少。总体来看,8月份国内面临的扰动因素较多,且目前国内外防疫的政策落差可能导致国内外复苏节奏不一致的情况,国内较为严格的防疫政策在全球疫情尚未明显好转的情况下可能受到更多的压制。同时,食品及酒饮料精制茶、医药、专用设备等行业新订单指数均位于扩张区间,且高于上月和去年同期水平,与7月份经济数据均体现出经济复苏结构的转变,特别是当下房地产行业和基建行业的增速放缓,整体复苏速度下行已基本确认。未来,随着海外货币宽松政策退出,海外需求逐渐回落,国内经济尚未寻找到房地产、基建行业以外的增长引擎,短期下行压力较大,是出台进一步刺激政策还是持续考验经济韧性还看政策当局对于经济增速下行的忍耐程度。8月份,非制造业商务活动指数为47.5%,低于上月5.8个百分点,降至临界点以下,表明受近期多省多点疫情等因素影响,非制造业景气度明显回落。分行业看,建筑业商务活动指数为60.5%,高于上月3.0个百分点。服务业商务活动指数为45.2%,低于上月7.3个百分点。从行业情况看,道路运输、航空运输、住宿、餐饮、文化体育娱乐等行业商务活动指数大幅降至临界点以下,说明极端恶劣天气和疫情的反复对国内消费类行业造成了较大影响。目前国内仍然采取“清零”式的疫情管控政策,与国外的疫情防控政策有较大区别,短期可能会打乱疫情后复苏的节奏,出现阶段性景气指标的下行等,但从长期来看较严的防控政策对于以工业为主的产业结构较为有利。此外,业务活动预期指数为57.4%,比上月回落3.3个百分点,建筑业业务活动预期指数为58.4%,比上月回落5.6个百分点;服务业业务活动预期指数为57.3%,比上月回落2.8个百分点。企业预期仍位于较高景气区间,表明随着此轮疫情得到有效控制,非制造业企业对近期市场发展信心总体稳定,整体消费复苏仍然处于上行阶段。本周煤炭价格持续上行,水泥价格上行加速,国际运价指数出现小幅下行。煤炭价格是近期市场关注焦点,部门下游发电企业已经向发改委申请提高电价,而最新进展是国家已经从源头控制煤炭价格,严禁涨价。目前尚处夏季用电高峰,而数字货币价格上行再次提高了挖矿收益,整体用电需求较高,短期价格控制手段对于煤炭价格影响可能较为短期,煤炭上行压力仍然较大。值得注意的是,水泥价格本周上行速度加快,可能是地方财政支出加速有关,下半年仍有较多地方政府专项债发行,预计在今年年底至明年年初形成实质工作量,且季节性规律上水泥价格有四季度加速的历史规律,预计水泥价格下半年将维持高景气度。本周房地产成交面积出现小幅反弹,但仍弱于季节性规律。房地产成交面积羸弱已经通过房企主动收缩投资和居民购房规模降低逐渐反映至宏观经济数据当中,传统依靠房地产托底经济的路线正处于激烈的转型期。从高频数据上来看,房地产成交数据尚未破位,且目前房地产限制政策多集中在资金供给端,仍然挤压了较多需求,虽然整体供需平衡水平下移,但具有较强的底部支撑,对于房地产行业不必过分悲观。本周高炉开工震荡下行,涤纶长丝开工率下行趋势持续。本周钢铁、纺织数据基本维持上周趋势,高炉开工率仍未出现明显好转。涤纶长丝开工率延续下行趋势,已经与2020年同期水平持平,从7月消费数据来看,居民消费复苏遇到阻力,前期高景气度较难继续维持,还需关注下一步国家是否出台更多的经济刺激政策。猪肉价格再次出现下行趋势,已再次触及发改委价格预警线。节前猪肉大量投放,主要是由于散养户存栏压力较大,中秋国庆双节已是库存消化最后的机会,预计十一之前猪肉价格将持续承压,年底将有所好转。受到猪肉价格影响,预计8月CPI仍将在低位徘徊。本周央行公开市场操作共投放1300亿元,逆回购到期1700亿元,央行本周实现净笼回笼400亿元,系央行跨季投放所致。市场成交价格方面,R001收于1.97%,较上周下行11.05BP;R007收于2.12%,较上周下行20.73BP。本周跨月结束,资金利率回归正常水平,资金市场整体平稳。虽然市场预期9月份可能出现降准,但目前杠杆水平保持较为平稳,并未出现抢跑情况。但近期地方专项债发行明显加速,且央行将持续回收跨季OMO投放,资金面可能出现明显波动,且并不排除央行提前降准对冲的可能。本周债券市场短端利率震荡,长端利率下行,期限利差再次被压缩。截至本周五,1Y国债收益率下行1.13BP至2.31%,1Y国开收益率上行3.16BP至2.38%;10Y国债收于2.83%,下行3.71BP,10Y国开收于3.17%,下行3.67BP。目前债券市场呈现出资产荒和短端利率强约束下的期限利差极致压缩行情,在货币政策确定性偏松的背景下,未来方向只能是短端利率下行或者资产荒得到改善两种可能。短端利率下行需要依靠降息,从市场表现来看,主要pricein的是降准的预期,目前未有抢跑降息的预期;资产荒目前地方政府专项债发行加速可以有效吸纳保险和银行资金,但市场预期降准将对冲地方债发行所需的资金量,整体估计可能将对债市形成利好。我们认为,对于货币当局来说降息需要考虑因素较多,特别是支持双碳政策可能在降息政策中的权重占比较高,对于债券市场的影响难以量化,主要还需要看降息对于商业银行资产结构的影响程度;而再贷款、再贴现政策对于商业银行来说也能够达到降准的效果,相比较降准更具结构化特点,对于债券市场的影响可能也是结构性的。总的来说,无论央行采取何种货币政策,其主要目的都是为了宽信用(除房地产外),无非是价、量和路径的选择,而目前的症结点是近年来主要吸收信用投放的是房地产和基建行业,在两者均受限的情况下实体信用扩张的能力较差,再加上双碳政策对于过剩产能行业的压缩,使得资金淤积在金融市场内,导致资产荒和期限利差极致压缩等情况。对于债券市场来说,货币政策在商业银行和实体经济间的传导效率是目前最主要的指标,可以用企业中长期贷款或者票据利率来观测,如果未发生明显变化,后续货币政策均可解读为利好。但需要注意短端利率的强约束和其他结构性非货币政策的颁布。上周(8.30-9.5)一级市场信用债发行量9,050.97亿元,总偿还量6,175.09亿元,净融资量2,875.87级亿元。分评级来看,上周高评级AAA发行占比为58.10%,AA+发行占比为13.23%。从期限结构来看,1年内发行金额占比52.05%,中长期限发行占比有所减少。本周共有15只债券推迟或取消发行,合计金额为75.90亿元,本周取消发行数量和金额较上周均有所减少。

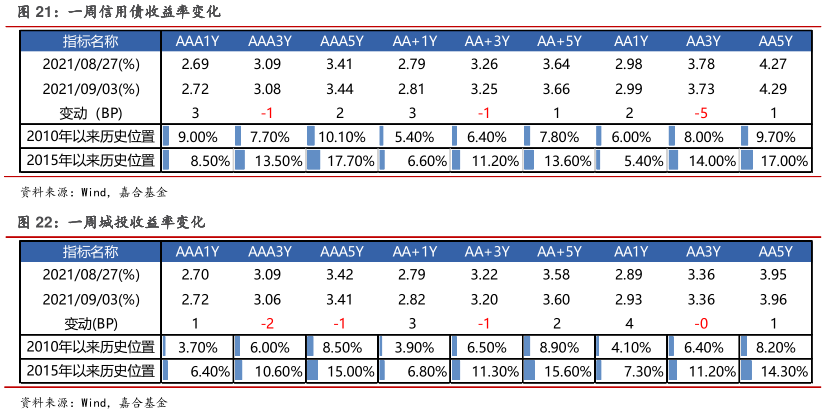

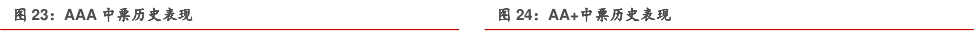

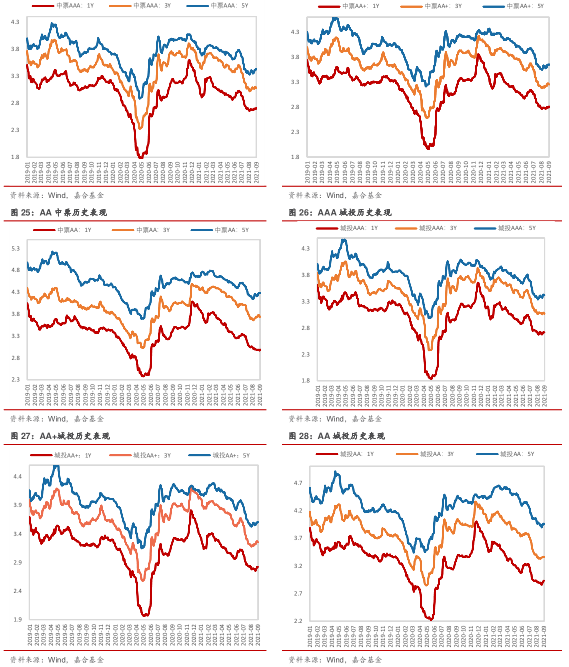

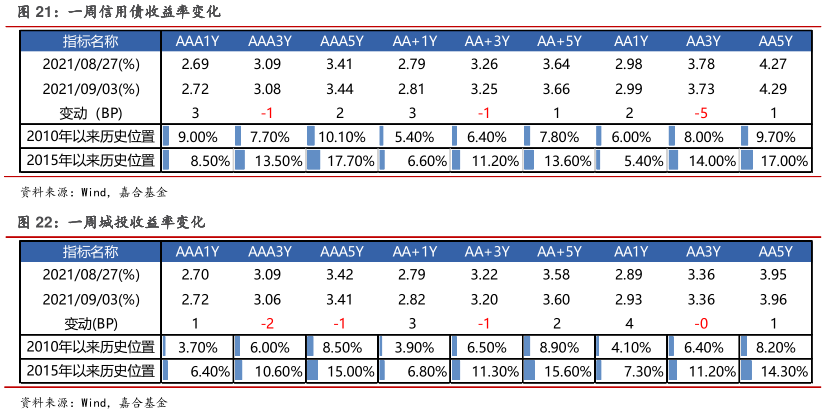

本周信用债收益率表现分化。除3年期各等级外,其余各等级各期限中票收益率均上行,其中,1年期AAA、AA+等级上行幅度最大(3bp);城投债除1年期各等级、5年期AA+、AA、AA-级、7年期AAA级外,其余各等级各期限均上行,其中1年期AAA、AA+级上行幅度最大(3bp)。

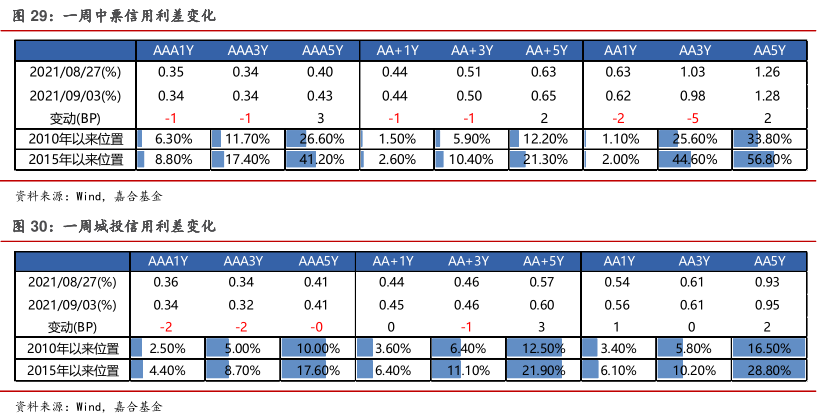

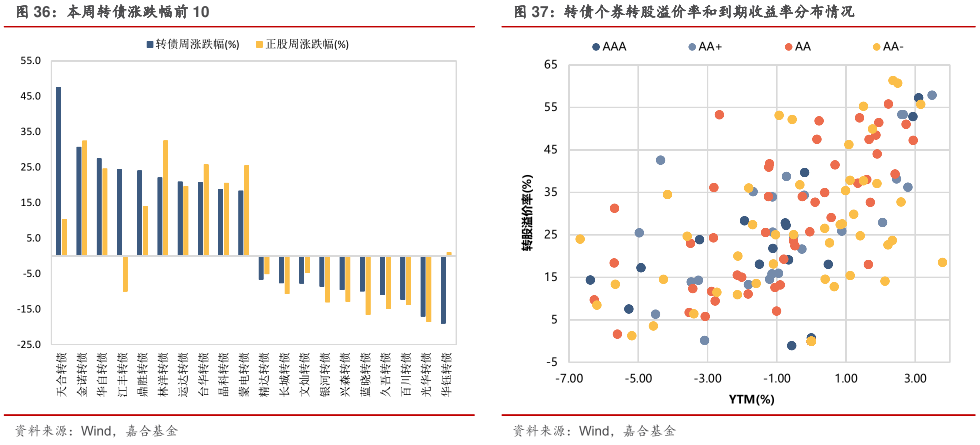

信用利差方面,本周中票除5年期AAA、AA、AA-级、7年期AAA、AA级信用利差小幅走阔外,各等级各期限信用利差均收窄,其中3年期AA级收窄幅度最大(5bp);城投债除1年期AA级、3年期AA级、5年期AA、AA-级、7年期AAA级信用利差小幅走阔外,其余各等级各期限信用利差均收窄,其中7年期AA-等级收窄幅度最大(4bp)。本周转债市场维持强势表现,中了证转债指数量价齐升,上涨了2.19%,共成交3701.40亿元,上了周成交了3151.45亿元,转债价格中位数收于121.2元,市场估值依然高企,较前一周有所上涨,于转债隐含波动率平均值收于34.1%,较前一周上涨了1.44%,位于历史83.8%分位点。分类别来看,超高平价券(转股价值大于130元)涨幅均值为2.43%,表现优于中平价券(2.18%)和低平价券(0.95%)。高评级券(评级为AA+及以上)的涨幅均值为3.04%,涨幅高于中评级券(2.45%)和低评级券(0.98%)。从转债规模看,本周大规模转债(债券余额大于50亿元)的涨幅均值为5.25%,大于中规模券(2.55%)和小规模券(0.71%)。分个券来看,本周天合转债、金诺转债和华自转债涨幅居前,周涨幅分别为47.6%、30.7%和27.5%,天合转债为本周上市新券,新券定位依然较高,华钰转债、光华转债和百川转债跌幅居前,周跌幅分别为19.1%、17.1%和12.4%。了本周上证指数上涨了1.69%,收于3581.73点,共成交36801.04亿元,较上周(29969.16亿深元)有所上涨,沪深300上涨了0.33%,创业板指表现较弱,下跌了4.76%。分行业来看,本周采掘、公用事业和建筑装饰行业涨幅居前,周涨幅分别为7.49%、6.90%和6.60%,电子、有色金属和国防军工板块跌幅居前,周跌幅分别为4.75%、3.71%和3.45%。本周有天合转债和江丰转债上市,上市第一天收盘价分别为142.99元和130元。本周共有14家公司可转债发行有新进展,其中获得董事会预案的有4家公司,分别为中国银河(110亿)、华锐精密(4亿)、微芯生物(5亿)、华阳股份(50亿);获得股东大会通过的有7家公司,分别为山石网科(2.67亿)、杭氧股份(11.37亿)、常熟银行(60亿)、永创智能(6.11亿)、药石科技(11.5亿)、天奈科技(8.3亿)、中辰股份(5.71亿);获得发审委通过的有3家公司,分别为贵州燃气(10亿)、民和股份(5.4亿)、百润股份(11.28亿)。目前已知下周有晶瑞转2上市,评级A+,规模52亿元,正股为晶锐电材,公司成立于2001年,是一家专业从事微电子化学品的产品研发、生产和销售的高新技术企业,主要生产主导产品包括超净高纯试剂、光刻胶、功能性材料和锂电池粘结剂四大类微电子化学品,广泛应用于半导体、光伏太阳能电池、LED、平板显示和锂电池等五大新兴行业,具体应用到下游电子信息产品的清洗、光刻、显影、蚀刻、去膜、浆料制备等工艺环节。公司2020年实现营业收入10.22亿元,其中,锂电池粘结剂、超净高纯试剂、基础化工材料以及光刻胶收入占总收入比重分别为33.68%、20.45%、20.32%、17.52%。公司经过多年研发和积累,超净高纯试剂主要产品达到国际最高纯度等级(G5),打破了国外技术垄断;光刻胶产品规模化生产近30年,达到国际中高级水准,是国内最早规模量产光刻胶的少数几家企业之一。2020年公司营业收入10.22亿元,同增35.28%;毛利率21.74%,同减5.62个百分点,主要系会计准则变更,将不属于单项履约义务的运输费用5,528.79万元从销售费用计入营业成本所致。分产品看,锂电池粘结剂2020年收入3.44亿元,同增134.88%,主要系公司将载元派尔森纳入合并报表范围,新增锂电池用NMP、电解液两大锂电池材料,导致锂电池材料收入增长;超净高纯试剂收入2.09亿元,同增16.94%;基础化工材料收入2.08亿元,同增89.52%,主要系公司将载元派尔森纳入合并报表范围,新增GBL、2-P两大锂电池材料,导致基础化工材料收入增长;光刻胶收入1.79亿元,同增126.29%,得益于我国芯片制造行业国产替代进程加速,光刻胶收入增长。2021年第一季度营收4.03亿元,同增135.06%;毛利率18.66%,同减7.64个百分点,主要系公司2021年一季度根据会计准则的要求,将运费从销售费用转列主营业务成本所致。2020年公司期间费用率15.45%,同减6.86个百分点,其中销售费用率3.44%,同减4.38个百分点,主要因为按照新收入准则要求,将不属于单项履约义务的运输费计入营业成本导致;管理费用率6.82%,同减0.76个百分点;研发费用率3.31%,同减0.79个百分点;财务费用率1.88%,同减0.93个百分点。归母净利率7.53%,同增3.38个百分点。2021Q1归母净利率5.72%,同增3.24个百分点。

风险提示:本文件中的内容及观点仅供参考,不构成对投资者的任何投资建议,嘉合基金管理有限公司(以下简称“嘉合基金”)或嘉合基金的相关部门、雇员不就本文件涉及的任何投资作出任何形式的风险承诺或收益担保,也不对任何人使用本文件内容而引致的任何损失承担任何责。嘉合基金在本文件中的所有观点仅代表嘉合基金在本文件成文时的观点,嘉合基金有权对其进行调整。本文件转载的第三方报告或资料(若有),转载内容仅代表该第三方观点,并不代表嘉合基金的立场,嘉合基金不对其真实性、准确性或完整性提供直接或隐含的声明或保证。除非另有明确说明,本文件的著作权为嘉合基金所有。未经嘉合基金的事先书面许可,任何个人或机构不得将此文件或其任何部分以任何形式进行复制、修改或发布。如转载、引用或刊发,需注明出处为"嘉财万贯",且不得对本文件进行任何有悖原意的删节或修改。