8月股市回顾:指数、行业涨跌继续分化

8月经济继续向中长期中枢回归。近期内外需均现降温迹象,包括经济供需动能继续回落,政策严控下房地产逐渐降温、以及消费意愿回升较慢等。同时外需从商品转向服务,从而对中国出口的拉动下降。但专项债发行加速,基建的支撑作用有所体现。

海外来看,美欧经济仍在复苏,美联储会议继续释放转鹰信号,但海外市场继续按美联储不会收紧进行交易。

从国内股、债市场来看,8月受月中经济数据加速下行、专项债发行加速、中美关系等多重因素影响,债市行情呈现震荡格局。股市则受益于政策担忧减缓、政策托底、经济预期提升等原因,整体有所上涨,其中主板表现优于创业板,外资也呈现净流入状态。

主要股指呈现分化,8月上证指数、深证综指、沪深300、创业板指涨跌幅分别为4.31%、1.85%、-0.12%、-6.57%。

行业涨跌也呈现分化格局。8月当月涨跌幅前五的行业(申万一级行业,下同)为采掘、有色金属、钢铁、国防军工、化工,涨幅分别为29.46%、18.00%、17.56%、16.40%、12.46%;涨跌幅后五位的行业为医药生物、电子、通信、食品饮料、计算机,跌幅分别为-8.63%、-6.97%、-5.88%、-4.28%、-1.60%

8月A股主要指数表现

数据来源:Wind,2021.7.31-2021.8.31

主要宏观数据简评

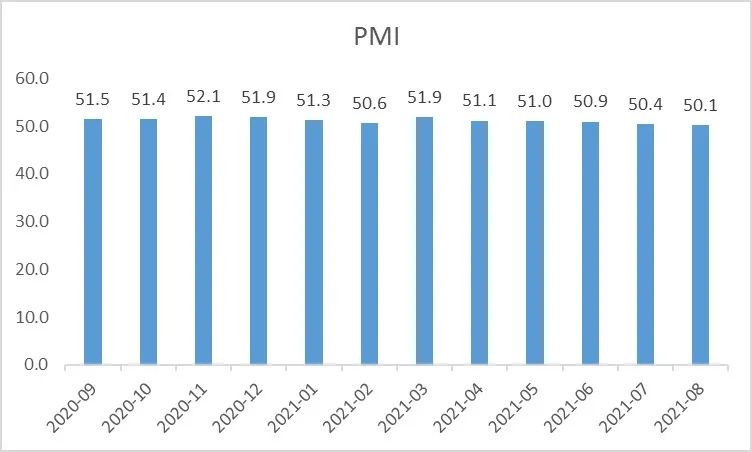

8月PMI:制造业需求回落,服务业受疫情冲击明显

8月制造业PMI(采购经理人指数,Purchasing Managers Index)为50.1,较上月回落0.3个百分点;非制造业PMI为47.5,较上月回落5.8个百分点,其中服务业PMI为45.2,较上月回落7.3个百分点,建筑业PMI为60.5,高于上月3.0个百分点。综合PMI产出指数为48.9,较上月回落3.5个百分点。

制造业需求回落

数据来源:Wind,2020.9-2021.8

服务业受疫情冲击明显

数据来源:Wind,2020.9-2021.8

1、从趋势来看,8月制造业PMI虽然总体继续保持扩张态势,但进一步放缓至接近临界点。制造业环比动能8月份继续下行,反映出经济下行压力有所加大,下半年稳增长必要性提升。

2、从结构数据来看,主要关注几点:

一是制造业五大分项中,新订单指数较上月回落1.3个百分点,一年半来以来首次回落至50之下,是PMI的主要拖累因素。8月生产指数为50.9,较7月份仅回落0.1个百分点。出口PMI已经连续五个月走弱。数据反映出生产较为稳定,但需求侧受疫情和洪水灾害影响明显回落。

二是服务业PMI大幅下行,新冠肺炎疫情反弹和极端天气等短期因素的影响较为明显。不过服务业业务活动预期指数为57.3,虽然比上月回落2.8个百分点,仍位于较高景气区间。表明随着此轮疫情得到有效控制,服务业企业对近期市场发展信心总体趋于稳定。

三是建筑业PMI较上月回升3.0个百分点,建筑业新订单指数高于上月1.4个百分点,显示出在专项债提速下,建筑业景气度提升明显。后续专项债发行处于提速期,基建投资有望持续改善。

四是中小企业PMI有所改善。大型企业PMI为50.3 ,较上月回落1.4个百分点;中型企业PMI为51.2,较上月上升1.2个百分点;小型企业PMI为48.2,较上月回升0.4个百分点,但仍低于临界点。

3、我们重点关注的价格指标方面,边际上有所放缓,8月原材料购进价格指数和出厂价格指数分别回落1.6个百分点和0.4个百分点,同时二者之差小幅收敛,原材料涨价对中下游的挤压边际缓和。

9月股市展望:均衡配置,以应对市场风格的极致演绎

8月市场整体有所回暖,但结构性行情仍比较突出,其中周期、金融板块表现较好,基建相关板块涨幅居前,而消费板块仍表现较差。

8月的经济数据继续下行,往后看经济大概率会温和放缓,未来市场或仍然以区间震荡为主,整体淡化指数。今年以来市场变化较快,风格连续多轮变化,没有相对持续的风格和主线,这其中真正贯穿今年的核心主线是业绩高增长。

往后看,我们依然对市场谨慎乐观,认为结构性行情仍可期。在组合配置方面,需要兼顾收益率和波动。降低组合回撤、均衡配置,在当前的市场环境下显得非常重要。

8月债市回顾:债市盘整,流动性平稳

2021年8月债市整体波动不大,在上个月降准后,市场交投变得较为清淡。从长端来看,10年期活跃券种收益率在3.22%左右波动。短端方面,8月流动性较为平稳,整体资金利率较7月略微下降,一年期NCD(可转让定期存单,Negotiable Certificate of Deposit)价格也几乎稳定在2.66%-2.67%。从收益率曲线来看,1年期以内整体收益率呈上行走势,但是在2年期以上收益率曲线几乎没有变动。

8月公布的7月PPI(工业生产者出厂价格指数,Producer Price Index)在上个月略微下降后,又反弹到同比9%的涨幅。如果大宗商品价格继续维持高位,那么PPI同比涨幅预计难以下降,未来主要关注PPI环比何时转负。8月公布的7月CPI(消费者物价指数,Consumer Price Index)方面,同比涨幅继续下滑到1%,主要由食品价格同比降低3.7%带动,这其中主要由猪肉价格下跌所导致。从月中公布的经济数据来看,房地产和基建两年平均同比增速继续下降,制造业投资两年同比增速略有上行。

从央行的操作来看,8月央行逆回购投放3200亿元,到期2400亿元;MLF(中期借贷便利,Medium-term Lending Facility)投放6000亿元,到期7000亿元;国库现金定存投放700亿元;总体来看,央行公开市场净投放资金500亿元。从银行间质押式回购利率来看,8月(数据区间为2021.8.1-2021.8.27,下同)隔夜回购利率R001月均值上行1基点至2.05%、7天回购利率R007月均值下行5基点至2.2%;隔夜质押式回购利率DR001月均值上行1基点至2%、7天质押式回购利率DR007月均值下行3基点至2.13%。3月期Shibor(上海银行间同业拆放利率,Shanghai Interbank Offered Rate)利率下行,3月期同业存单发行利率震荡下行。从整体资金面来看,8月整体流动性比7月略微宽松,资金价格也略低。

二级市场方面,截至8月27日,1年期国债利率上行19基点至2.32%,10年期国债利率上行3基点至2.87%;1年期国开债利率上行13基点至2.34%,10年期国开债利率下行2基点至3.21%。从收益率曲线形态来看,3年以上品种曲线整体变化不大,1年内品种曲线略有上移。

9月债市展望:政策基调维持平稳,继续博弈宽松预期的成本和风险略有提高

从8月的债市表现来看,市场在降准落地后,逐步转移到对于进一步政策的关注。而由于LPR(贷款市场报价利率,Loan Prime Rate)降息预期落空,加上9月MLF也没有继续用降准来替代,整体政策低于预期。近期的基本面数据也未能构成足够的支撑,债市难以继续上涨。因此未来的债市主要看两个方面,第一是政策层面,第二是基本面是否会出现拐点。拐点的方向是不确定的,未来关注由于专项债发行带来经济数据环比能否不再继续下滑,以及在继续实施房地产管控,以及环保方面监管的情况下,是否出现短期的经济动能下行幅度加大,但是通胀预期环比上行的情形。

正如上个月所说,从目前市场利率和政策利率的差值来说,市场利率已经在很大程度上反映了降息后的收益,因此在8月,一年期存单利率没有再继续下行,金融债利率还出现了上行,反映出市场对于降息的预期有所收敛。目前来看,上个月所说的2019年类似状况下的演变路径(即2019年8月和9月LPR连续下降,央行在11月下调MLF报价)到目前为止也还没有实现,仍然可以关注。但是由于目前大宗商品价格在部门加强指导的情况下仍然继续上行,继续博弈宽松预期的成本和风险略有提高。

不过从长期来看,伴随着我国经济的逐渐发展,潜在经济增速下降大概率将对应更低的利率水平,我们对于债市仍然保持长期乐观,可以坚定地择机配置。从全球的经济趋势来看,近期美元指数较为强势,全球资本回流美元资产,可能会加大新兴市场的波动风险。在债券配置方面,我们仍然建议配置长久期债券,另外配以高等级信用债,提高票息收益。

2021-09-07 22: 07

2021-09-07 21: 54

2021-09-07 21: 43

2021-09-07 20: 55

2021-09-07 20: 47

2021-09-07 19: 29