截至9月20日,中泰资管风险系统对各大资本市场的系统评分情况如下:

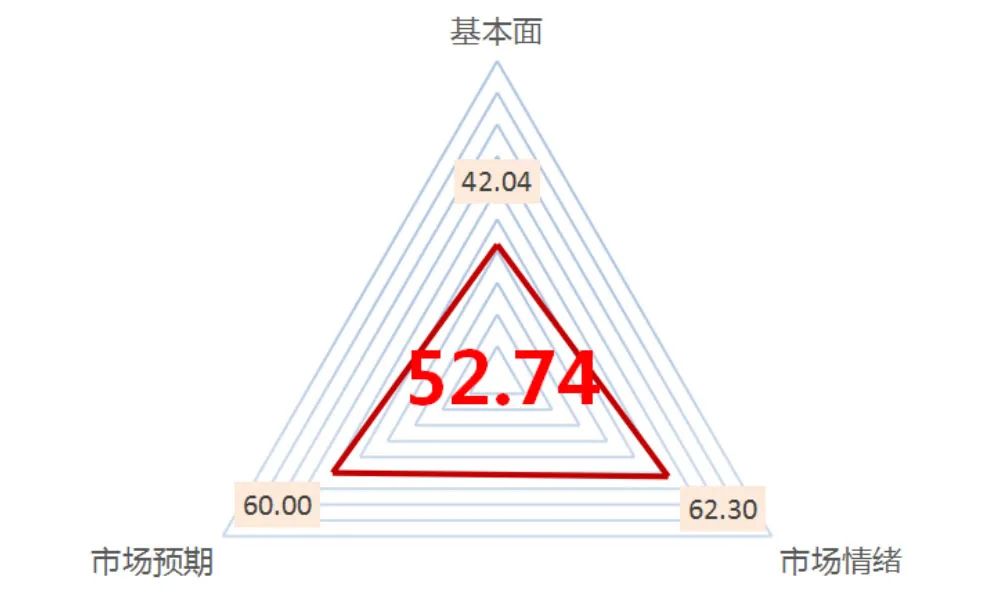

沪深300指数的中泰资管风险系统评分为53.74,较上月53.14基本持平。热门赛道股持续回调,沪深300估值分化情况持续缓和。

沪深300估值与上月相比下降(本月42.04,上月50.51)。各板块分化情况继续缓和。前期处于历史估值高位的休闲服务行业估值持续下降。而公共事业、房地产、建筑等板块估值持续提升。

市场预期与上月相比上升(本月60.0,上月43.0),由于设立“北交所”、“专精特新”等政策出台,分析师对应预期提升。但包括“恒大事件”等事件仍导致市场对相应产业链有所担忧。总体来看,分析师纷纷推荐细分领域的机会,比如“北交所设立的新机遇”、“专精特新””、“高景气度&高估值性价比领域”,“基建投资有望持续加码”等。

市场情绪与上月相比略有上升(本月62.30,上月60.83),处于中高位(分数越低表示市场情绪越低迷)。两融分数和新成立公募基金份额均较上月有回落。而北向资金流入分数、市场波动率较上月略有增加。全市场成交持续破万亿。多空博弈增加。

现在全市场成交活跃,但个股行情分化严重。由于行情持续下跌,导致个股的估值吸引力增加,有必要深入挖掘行业板块、对细分领域进行研究。在成长和价值中找到一些性价比较高、合适的投资机会。

数据来源:中泰资管,数据截至2021年9月20日

股市潜在风险提示:

● 政策对细分行业的影响及市场风格的急剧转换;

● 美国通胀情况及美联储政策预期表述出现变化;

● 中美冲突和地缘冲突加剧;

● 全球通胀形势。

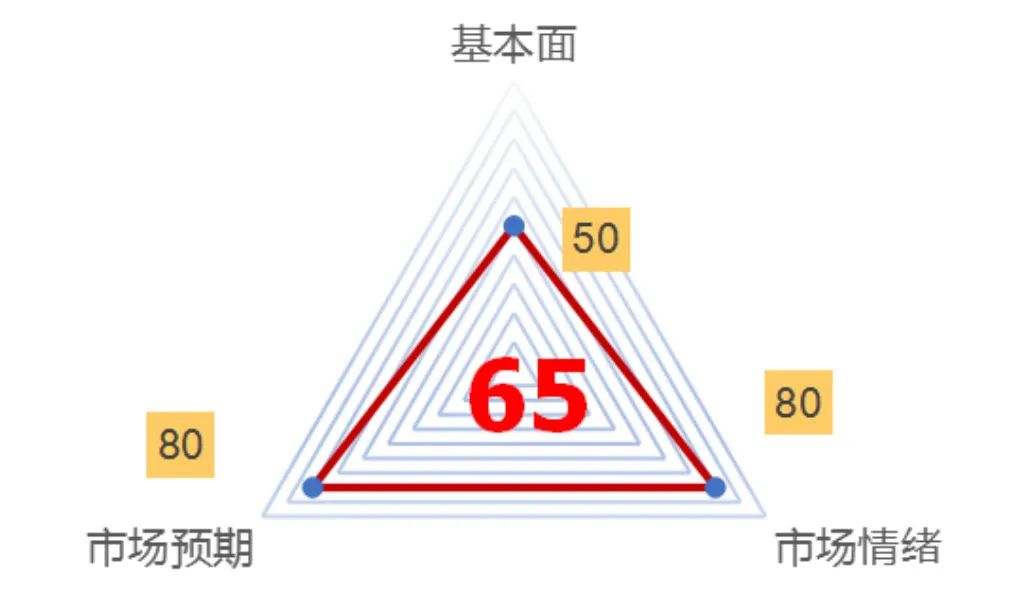

债市的中泰风险系统评分为65分,处于风险中性区间。

从滞后数据来看,尽管8月出口好预期,投资、消费弱于预期,但政策面有疫情防控冲击的因素,就业优先的货币政策宽松的驱动力在下降。

我们持续关注到年轻人的毕业供给冲击初现拐点,16-24岁人口调查失业率为15.3%,比7月份下降0.9个百分点;成年人因为前期充分就业,当前失业率从4.2%的低位反弹到4.3%。同时,7月降准抗通胀,保下游融资成本,但缺乏保供给政策配合,PPI继续环比同比走高,央行9月宽松工具选择再贷款,基础货币缺口压力较小。

从同步数据来看,8月外需强、内需弱、上游强,下游弱,供给侧推动的通胀高位的特征9月仍延续。消费受到近期局部疫情反复等因素影响显著,中秋三天出游人数恢复程度较弱,收入较强,价格影响较大。国内累计出游8815.93万人次,恢复至2019年疫前同期的87.2%,VS端午恢复98.7%;实现国内旅游收入371.49亿元,恢复至疫前同期的78.6%,VS端午恢复74.8%。

从外部因素来看,上周末美国财长耶伦在华尔街日报发表题为《国会,提高债务上限》,如果美国国会不迅速提高联邦政府债务上限或暂停其生效,联邦政府在今年10月可能出现债务违约,这很可能引发一场“历史性的金融危机”。中秋假期全球避险情绪升温、外盘股指商品大跌,本周FOMC会议料继续稳定市场的taper预期,美国债务上限问题则面临较大不确定性。可能导致风险偏好阶段性下降。

短期长债风险可控,但中期来看宏观政策组合调整的概率加大,不利因素将增加。

7月之前的宏观组合特征是“经济下行压力不大,但PPI对CPI传导不畅,年轻人就业压力持续加大,财政不积极,货币积极,监管紧信用推动社融下行”,这是我们把握今年债牛的鱼头鱼身的核心逻辑,市场略快于经济与政策,利润来源是积极的货币宽松兑现。

当前宏观政策组合特征是,“经济下行压力加大,但就业压力初步见拐点,通胀传导要等成本推动的传导,疫情和共同富裕政策效果较慢,货币相对不积极(宽松中性),财政积极,推动社融筑底弱回升的组合”,长债交易的利润更多来源于机构自身的宽松预期,债市继续确认处于鱼尾刺多阶段。同时理财监管对资产价格同时都利多,因在理财子启动整改后,预期收益率快速降至2010年以来新低的2.7%附近的时期,使得股债调整空间有限。

从配合利率债净供给放量来看,上周净供给回升至4491亿元,为年内次高水平,但DR007周度均值环比回升11bp至2.28%,与8月供给放量差异显著。在8月16日当周净供给放量至5417亿元,DR007周度均值环比回落10bp至2.09%,央行态度边际转向。

市场担忧的放松地产信贷推动宽信用的迹象并不显著。国股银票转贴现利率先上后下,周末环比变动持平为主,反应9月第三周信贷需求并未显著改善。

综上,经济下行压力与海外避险情绪升温,对债市仍然有利,机构对于宽松预期只是降温、延后的状态。维持战略上短多中空,一方面10年国债守住2.90%,战术继续看多(2.90—2.75%)。另一方面,四季度谨慎的关注点是等待围绕稳增长的财政发力、信贷政策微调。本轮滞胀压力,货币政策前八月更加侧重滞(年轻人就业)的风险,未来半年更加侧重胀的传导(成本推动型为主,共同富裕政策推动的收入改善型通胀仍不显著)。

债市潜在风险点:

● 国内点状疫情反复;

● 国际地缘政治变化;

● 美联储收紧货币政策超预期。

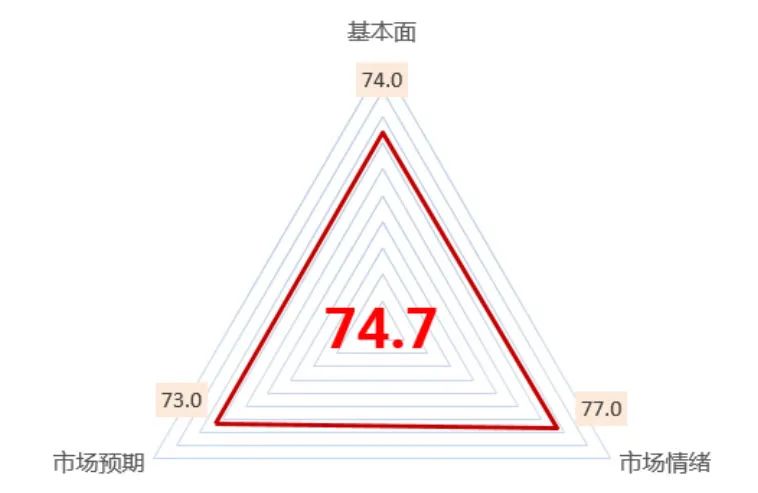

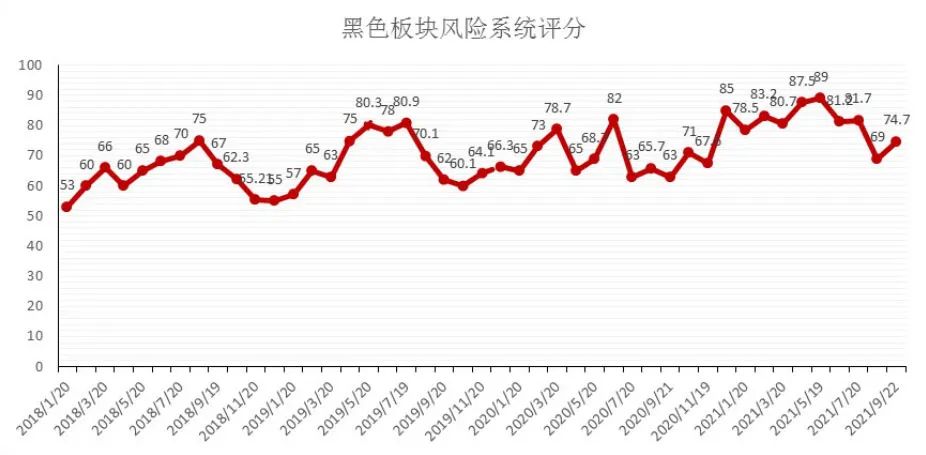

大宗商品黑色板块的中泰风险系统评分为74.7,风险属于中高的区间,比上月有较大幅度上升,当前位置持有黑色板块品种承受的风险较高。

从成材来看,当前绝对价格偏高,现货利润中性偏高,盘面利润中性偏高,基差微贴水,整体估值中性偏高。本月产量受双控影响进一步走弱,江苏等地限电压制电炉产量,随着需求旺季到来,终端成交环比有所改善;但是总需求水平依然处于偏弱水平,供需双降水平依旧。

铁矿方面,价格经过连续下跌,估值已经偏低,钢厂的检查需求叠加铁矿供给端稳中有增,铁矿石边际走弱,但是价格上已经较为充分的表现出这个情况了,关注钢厂限产的持续性。

煤炭方面,估值偏高。随着各地焦化限产的推进,焦煤的短缺有所缓解,动力煤紧俏依旧,电厂采购紧张,目前主力合约盘面贴水较大,远期价格的分歧较大。

数据来源:中泰资管,数据截至2021年9月22日

黑色板块潜在风险点:

● 通胀抬头,可能带来的货币财政政策变化;

● 海外经济复苏进程仍存在一定的不确定性;

● 监管部门对大宗商品管控意愿较强。

本材料不构成投资建议,据此操作风险自担。本材料仅供具备相应风险识别和承受能力的特定合格投资者阅读,不得视为要约,不得向不特定对象进行复制、转发或其它扩散行为,管理人对未经许可的扩散行为不承担法律责任。

2021-09-23 20: 51

2021-09-23 19: 08

2021-09-23 18: 44

2021-09-23 18: 40

2021-09-23 18: 27

2021-09-23 18: 11