文/东方红资产管理权益研究团队

一、行业比较

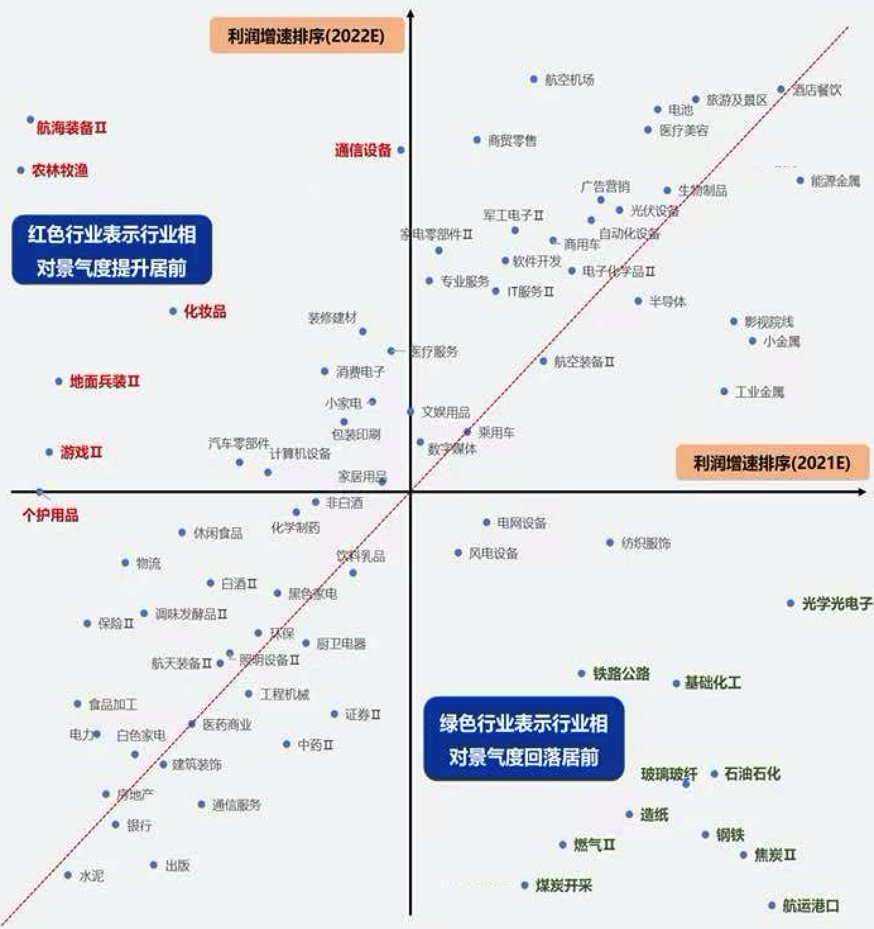

1、看2022年景气度,周期品预期将逐渐承压

切换看2022年利润增速,周期品压力较大:按目前市场一致预期,22E相较21E景气度下滑较多的主要是今年表现良好的周期板块,主要受益于2021年的双碳限供给带来的商品价格、利润双升,景气度需要密切跟踪,并注意2022年的下行风险。

部分消费品明年或迎来景气回升:2021年受限于疫情反复以及边际消费倾向下滑的影响,消费品普遍需求疲弱,景气度基本持平或处于较弱的增长态势。2022年目前有部分细分板块预期能有所回暖,值得在左侧提前关注。

以半导体、新能源为代表的科技股景气度目前已经处于相对高位:从目前盈利预测上来说,普遍21E/22E景气度都很高,可能结构性的机会更多,很难有板块性的超预期。

数据来源:Wind,东方红资产管理

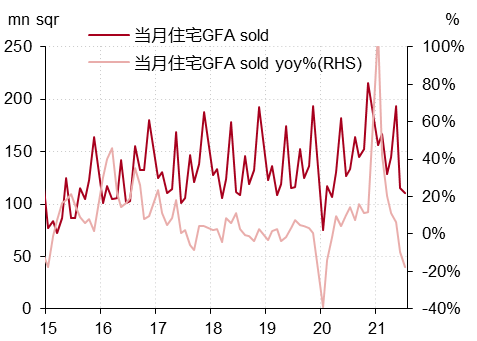

2、基建托底有限,地产链Q4有压力,需观察潜在调整可能

地产投资Q4基本面有压力,或迎来纠偏:地产周期的传递通常始于需求端信贷收缩,影响开发商销售,再影响开发商拿地、开工,最后影响施工和竣工。伴随持续收紧的信贷政策,8月单月,销售金额同比下降18%,土地成交同比下降40%,土地财政收入同比下降17.5%,土地投资0.3%,基本可比2008、2011和2014年底部。但由于上半年景气度实在太高,目前全年地产销售还是很强,预计能跟2020年持平,目前很难看到大幅放松。伴随地产数据继续下滑,其对经济的拖累将持续显现,需要观察政策潜在调整的可能,目前已初见端倪。央行在Q3货币例会上首次提及“要维护房地产市场的健康发展,维护住房消费者的合法权益”。

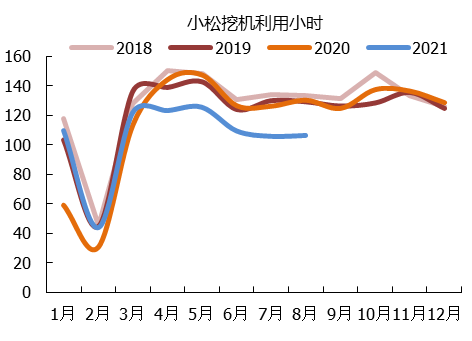

基建Q4托底效果有限:2018-2020年,尽管专项债持续增加,宏观层面基建投资增速一直保持低个位数。2021年3月以来,由于大宗商品涨价带来的开工延后、专项债难以找到更多符合回报率的项目、地产投资下滑带来土地出让金减少等原因,挖机利用小时数持续下行。9月专项债加速发行,有助于小幅提升需求,但受限于以上三个原因,托底效果会有,但预期较为有限。

数据来源:Wind,东方红资产管理

数据来源:Wind,东方红资产管理

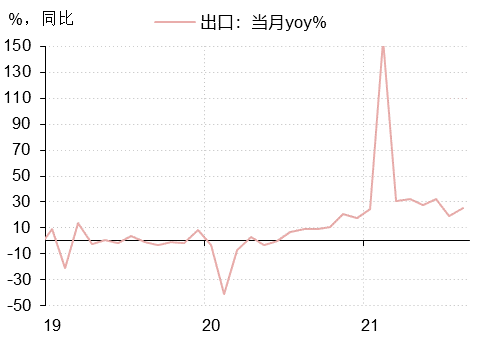

3、出口链带动的制造业景气,Q4或将出现边际放缓

出口绝对额维持了相对较高景气:出口链条在2021年维持了相当高的景气,体现在出口绝对额上维持约20%+的同比增速。背后主要的原因是全球疫情复苏的供需错配,中国比全球提前从疫情中恢复过来,因此成为了全球生产国。但受限于海运价格的上涨,以及海外部分供给的缓慢复苏,预计下半年出口景气度很难再超预期上行。

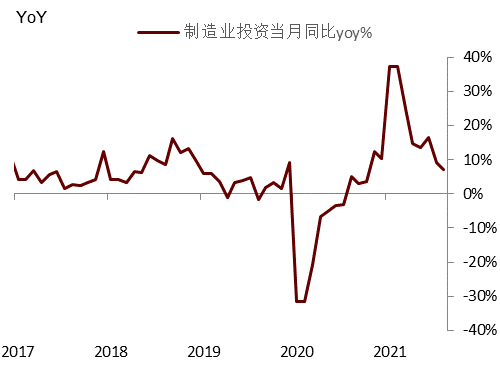

出口带动的制造业投资增速却在下滑:受限于海运价格的上涨、国内双限带来的原材料暴涨,出口拉动的制造业利润有所压缩,capex意愿也因此有所减弱。虽然8月制造业投资增速仍有7.1%,是固投里的主要支撑项,但受限于以上两个因素在Q4并不会减弱,边际上制造业投资、制造业利润在Q4预计依然承压。

数据来源:Wind,东方红资产管理

数据来源:Wind,东方红资产管理

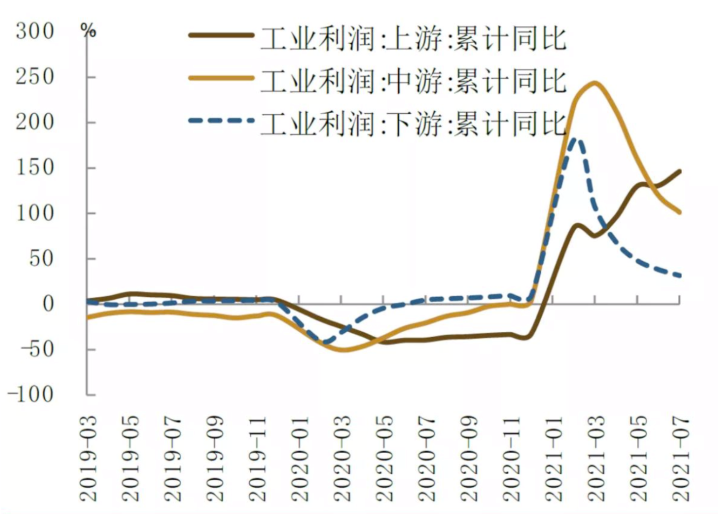

4、双碳双限带动大宗商品涨价,滞涨正面临需求萎缩

目前限电政策下,部分中上游工业品量跌价涨:本轮限电限产政策背景是我国碳排放压力较大,“能耗双控”情况也不容乐观,顺利完成目标省份较少。因此政策在8-9月逐渐加码,带来大宗商品价格新的一轮上涨,预计政策大概率会持续到年底。但因为其对经济运行影响较大,政策可能会有所调整,需要持续观察。

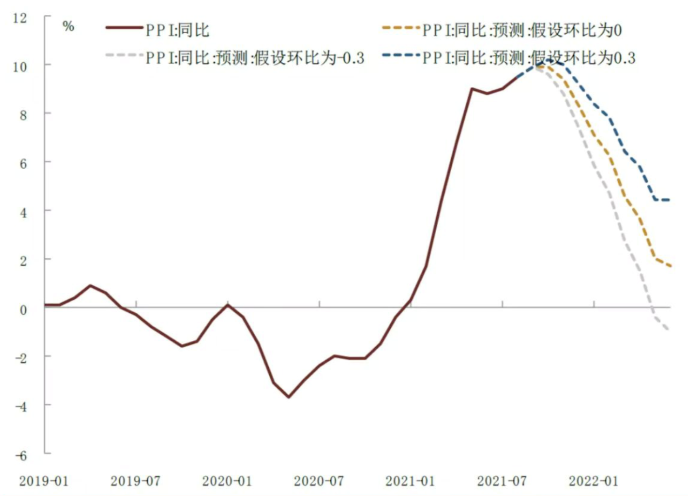

滞涨正面临下游需求萎缩,PPI开始掉头:以水泥、钢铁为例,下游是基建、地产,并不具备涨价能力,因此直接的影响就是地产、基建的开工数据下滑。目前上游涨价对下游的传导整体偏慢,下游行业涨价相对更为困难,利润压缩也更为明显。9-10月PPI可能仍位于高位,但11-12月就开始逐渐放缓,限产趋严会造成PMI生产指标加速下滑,伴随需求加速回落的情况下,PPI会呈现一个下行的趋势。

数据来源:Wind,东方红资产管理

数据来源:Wind,东方红资产管理

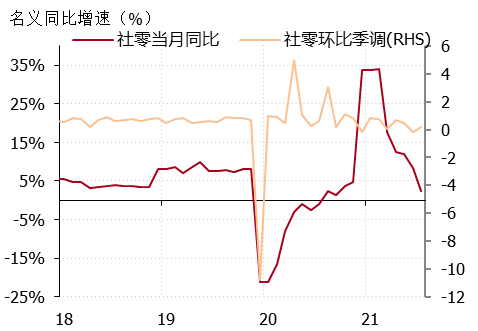

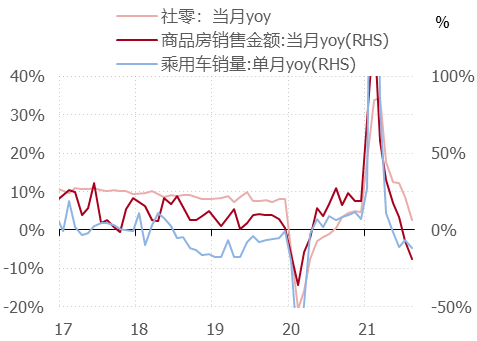

5、宏观层面消费总量正面临压力

社零数据出现较大压力:8月份社零同比增速下降到2.5%,主要是疫情反复,叠加部分地区降雨等自然灾害的影响。其中,餐饮、纺服鞋帽、石油及制品等高社交属性消费品零售额跌入负区间,消费整体增长非常疲弱。目前疫情的反复还在继续,叠加居民增加预防性储蓄以应对不确定的宏观环境、消费金融贷款收缩的原因,宏观层面的消费总量数据在Q4可能还会继续承压。

大众消费品均面临较大压力:社零中占比最高的汽车今年其实景气尚可,由于缺芯原因目前库存较低,终端进行了一定涨价。除汽车外的其他消费品压力均不小,无论是地产链上的可选消费品,还是餐饮这类服务业,都面临较大冲击。由于受到居民消费意愿的影响,受疫情影响较小的线上零售同样面临压力,1-8月累计增速下行至13.1%,预期可能还会持续到年底。

数据来源:Wind,东方红资产管理

数据来源:Wind,东方红资产管理

二、资金层面

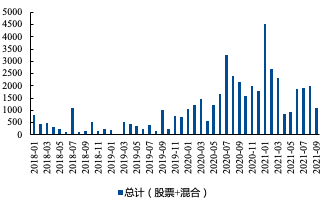

1、公募发行维持高位,外资、私募均保持平稳流入

公募基金发行规模维持平稳:截至9月23日,今年偏股基金(股票型+混合型)共发行超过18,000亿。考虑老基金赎回,前七个月偏股基金净流入达到10,342亿。继去年发行超过2万亿、净流入超过1万亿后,今年公募基金发行依旧维持高位,二季度以来维持单月1,500-2,000亿发行规模,赎回处于历史正常水平。

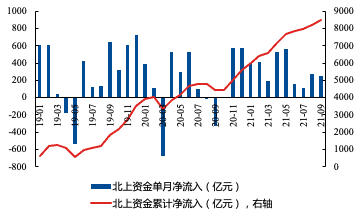

短期市场和风险扰动不改外资长期流入的趋势,外资持续流入A股:截至9月23日,本月北上资金净流入208.2亿元;今年以来,北上资金累计净流入2,821亿元,净流入规模已经超过去年。

私募是今年最重要的增量资金之一:截至8月底,今年私募累计净流入达到9,464亿元。小盘风格及快速风格轮动下私募更具优势,使得私募行业大幅净流入,预计四季度私募基金维持2,000亿左右净流入。

新成立基金小幅回暖(截至2021年9月23日)

数据来源:Wind,东方红资产管理

北上资金持续流入(截至2021年9月23日)

数据来源:Wind,东方红资产管理

2、增量资金入市节奏平稳,Q4仍旧以存量博弈为主

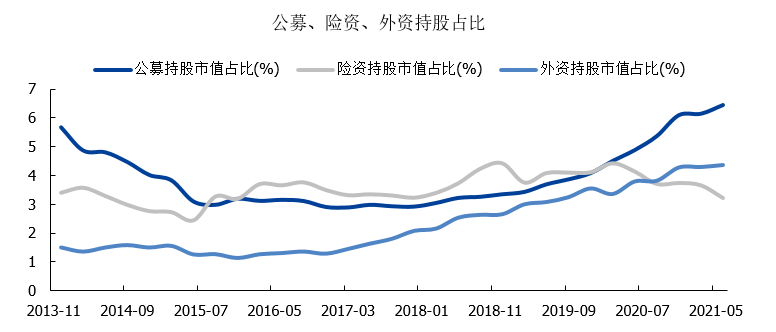

一是机构资金绝对流入额较去年有所减少:保险资金出现减仓,外资、理财、养老、社保、年金等维持稳定,并未大幅加仓,边际资金仍是公募、私募,Q4预计保持稳定流入。

二是机构资金边际推动力量减弱:过去几年,机构力量由弱到强,机构话语权提升,以外资为代表的机构资金在市场中占比大幅提升。但随着市场与机构体量扩容,资金的边际推动力量有所减弱,即使绝对流入金额并未大幅下降,其占A股流动市值的比例也已经出现小幅回落;公募资金的增长也出现边际放缓。

数据来源:Wind,东方红资产管理

3、风格轮动明显加快,淡化风格,本质追求高成长

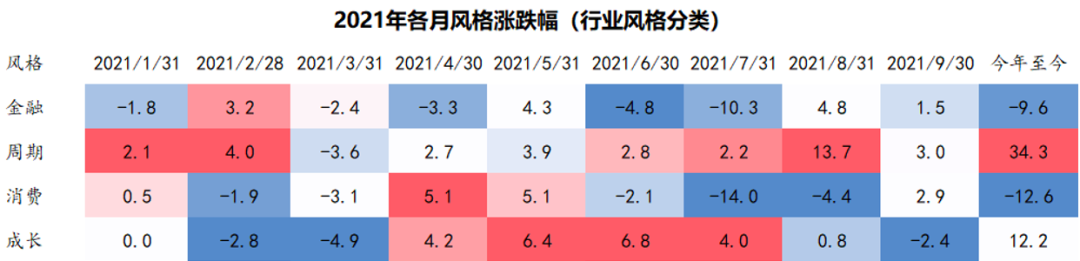

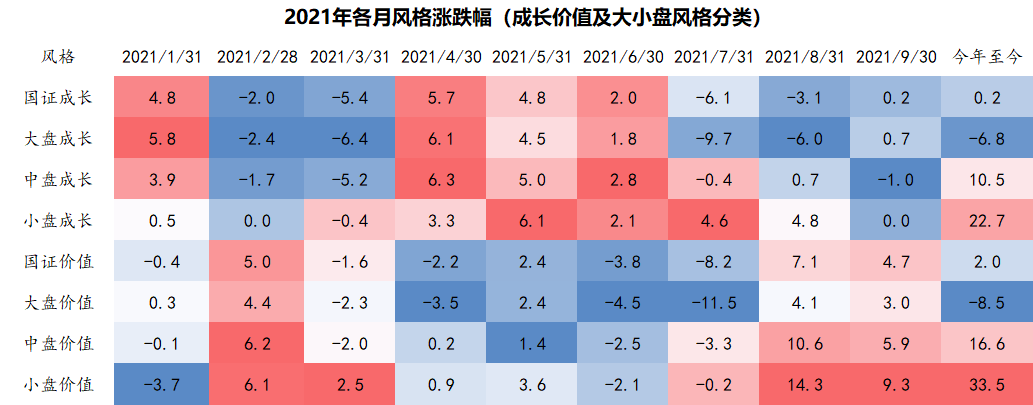

资金风格轮动明显加快:从行业风格来看,从周期金融(1-2月)到消费与成长(4-5月), 到成长(6-7月),到周期金融(8-9月) ;从大小盘及价值风格来看,从大盘成长(1月)到中小盘价值(2月),到小盘价值(3月),重回大中盘成长(4-6月),再到中小盘成长(7月), 最后到中小盘价值(8-9月) 。

今年前9个月来看,与此前消费成长持续占优不同,周期与小盘风格占优:本质上还是业绩相对景气带来的,部分出口带动的制造业、周期品业绩维持高成长性。

数据来源:Wind,东方红资产管理

数据来源:Wind,东方红资产管理

三、市场结构

1、整体不贵,分化值从历史最高位小幅回落,在一倍标准差附近

PB的离散度衡量各行业间PB的分化程度,目前仍处高位(PB离散度=各行业PB所处自身历史分位数的方差);市场估值分化正在逐步修复,历史均值是14%,一个标准差是8%,目前基本还在一个标准差以上。但是市场整体估值水位并不算太高,主要还是估值分化比较明显。

数据来源:Wind,东方红资产管理

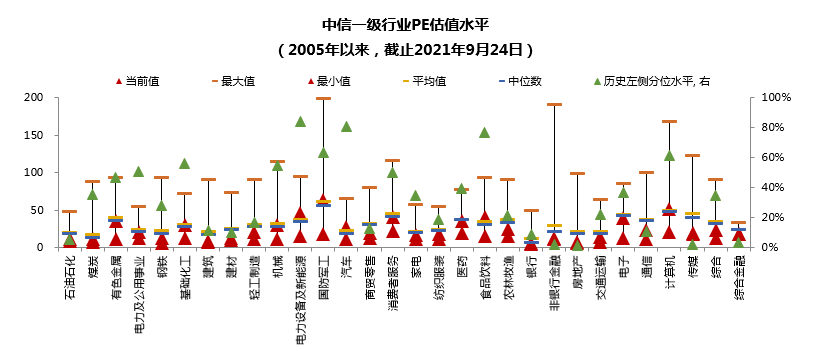

2、部分行业估值接近历史高位,但整体不高

从行业估值来看,当前大多数行业估值低于历史中位数的水平。目前主要处于历史接近最高分位的是周期板块、电新:主要是煤炭、有色、电力、化工、机械,均处于历史较高PE分位数,如果从PB角度来看,采掘/化工/有色/机械分别位于80%/98%/98%/82%分位数;而电力设备及新能源、电子从年初就一直维持在高位,电新更是一直维持在97%+的历史估值分位数。目前主要处于历史低位的是大金融板块:从PB角度来看,地产/银行/非银分别处于2%/0%/0%的历史估值分位数。目前虽然高,但回调较多的是食品饮料、医药:从PB角度来看,食品饮料/医药都从6月的97%左右分位数分别下滑到9月的80%/72%,其中食品饮料更是回到了2019年初的分位数,医药则是回到了2020年6月的分位数。

数据来源:Wind,东方红资产管理

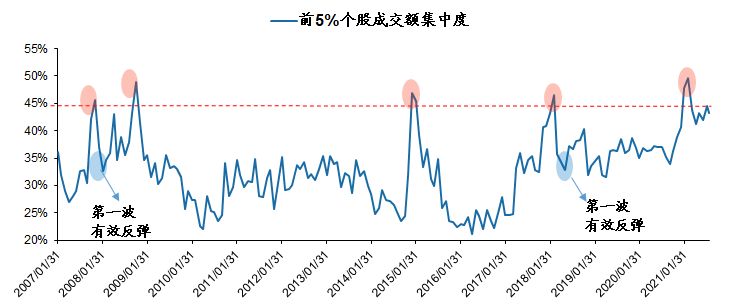

3、整体市场结构比较脆弱,基金重仓板块估值较高

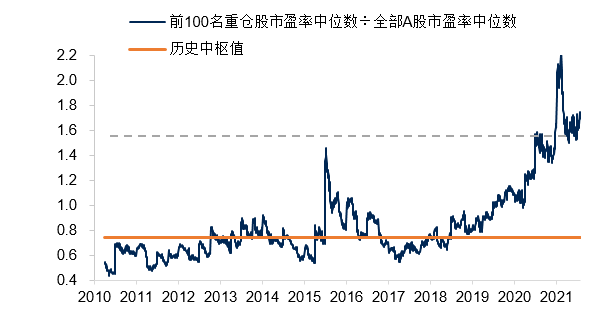

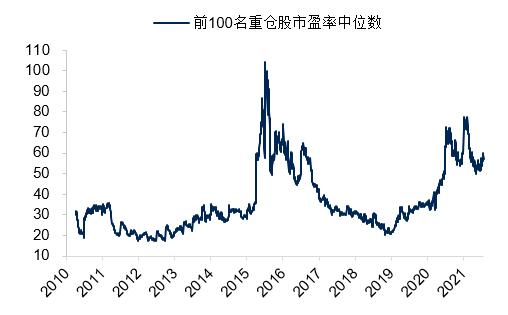

从交易结构上看,前5%个股成交额集中度还是非常高,虽然有所回落,但目前依然接近历史极值,整体市场结构还是非常脆弱;从基金重仓上看,比全市场明显偏贵,但已有所回落,这一轮的结构性牛市带来基金重仓股的市盈率远高于市场平均,部分也是基金抱团的结果(但还没超过2007年抱团金融地产)。

数据来源:Wind,东方红资产管理

数据来源:Wind,东方红资产管理

数据来源:Wind,东方红资产管理

免责声明:

本文所刊载内容仅供参考,不应赖以作为预测、研究、宣传材料或投资建议。本文所采用的第三方数据、信息、资料等内容来自本公众号认为可靠的来源,但本公众号并不保证和承诺这些数据、信息、资料等内容的原创性、真实性、准确性、时效性和完整性,亦不会为其承担任何责任。读者不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。本公众号所刊载内容可能包含某些前瞻性陈述,前瞻性陈述具有不确定性。本公众号声明,无论是否出现最新信息、未来事件或其它情况,本公众号均无义务对任何前瞻性陈述进行更新或修改。市场有风险,投资需谨慎。投资者欲了解产品的详细情况,请于投资前认真阅读产品合同等法律文件以及相关业务公告。敬请投资者关注适当性管理相关规定,提前做好风险测评,并根据自身的风险承受能力购买风险等级相匹配的产品。

2021-10-14 09: 46

2021-10-14 09: 44

2021-10-14 09: 43

2021-10-13 22: 35

2021-10-13 22: 27

2021-10-13 22: 24