01

上周市场回顾与分析

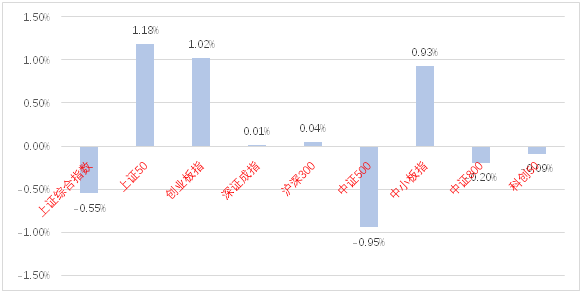

上周A股走势维持震荡,主要指数涨跌不一,以上证50和创业板“宁指数”为代表的大盘指数领涨,板块轮动、资金博弈情况依旧,市场呈现出估值切换特征。

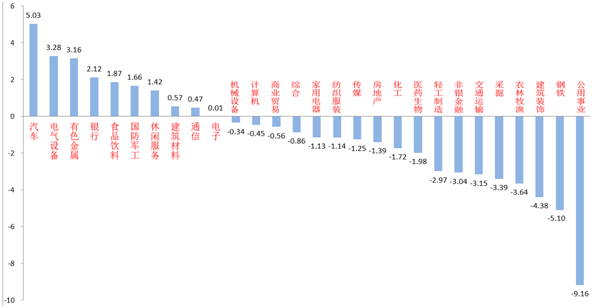

分行业来看,28个申万一级行业中有10个上涨。汽车(+5.03%)、电气设备(+3.28%)和有色金属(+3.16)居涨幅前三。其中,汽车板块受益原材料涨价影响传导至下游和市场资金风格切换,由于业绩的稳定性和很多优质标的已经调整不少,引发资金进入。

公用事业(-9.16%)、钢铁(-5.10%)和建筑装饰(-4.38%)居跌幅前三。公用事业板块受政府限电影响,制造业用电需求有降低预期,加之以电力板块为首的一些子板块短期涨幅过大,导致博弈资金快速流出。

A股主要指数周涨跌幅

申万一级行业周涨跌幅(%)

资料来源:wind,统计区间:2021/10/11-2021/10/15

策略观点

上周政府公布了9月经济数据。9月CPI同比上涨0.7%, PPI同比上涨10.7%,创历史新高,主要是资源类大宗商品由于供给和需求两方面原因价格持续上涨,但居民生活所需资料并没有供给不足,且需求因为疫情和经济原因承压所导致。经济增速下行趋势不改,且出现“类滞胀”特征,中下游行业(尤其制造业)压力突出。

流动性方面,LPR利率和MLF利率继续保持不变,央行等量续作MLF到期量,银行类机构供给总体充足,流动性总体平稳。后续仍需关注央行的操作态度。

在十一节前,我们认为节后风格切换的预期增强,上周市场已经显现出了风格切换的特征。目前上游原材料价格仍维持高位,我国经济增速放缓的趋势短期很难改变,在此背景下,市场仍将继续维持震荡,对于投资者把握机会能力的要求变强。对于市场,我们继续维持“不过分乐观、不过分悲观”的观点,结合三季报情况,关注成长、侧重性价比。同时,关注以下四个方向:

1、受益国产替代、自主可控的成长主线,如电子、计算机及高端装备制造等相关子行业及公司,及政策支持下的部分“专精特新小巨人”公司。

2、在碳中和、碳达峰背景下,关注碳交易和碳中和相关标的,如电力、新能源材料、储能、汽车、光伏行业的优质标的。

3、在政府专项债发行提速且经济增速下行的背景下,部分基建链优质标的或将迎来机会。

4、核心赛道中能够维持强逻辑、高景气、业绩超预期的品种。

02

上周市场回顾与分析

上周一级市场共有51只利率债发行,总发行规模4229亿,净融资额1394亿。国债、地方债和政策性金融债发行规模分别为2121亿、1027亿和1080亿,净融资额为300亿、64亿和1030亿。上周信用债共计发行251只,总规模2276亿,净融资额88亿。

二级市场回顾上周现券利率整体上行。主要影响因素包括:货币政策预期、房地产监管政策、一级招标、银行理财监管等。

流动性方面,上周央行持续回笼节前投放的资金,流动性量松价高,隔夜多在2%以上。本周建议关注央行税期资金投放情况。

9月出口、PPI高于预期,进口、金融数据和CPI低于预期。展望未来,出口形势并不乐观,信用收缩未出现拐点,PPI同比上行趋势没有结束。高频数据来看,10月以来生产边际改善,车、房需求依旧低迷,基本金属和能源品领涨大宗。

海外市场方面,美国9月通胀数据对市场影响有限;韩国央行暗示11月可能再次加息;德国调低全年GDP预期。最终10年美债收盘1.59%,较前一周下行2BP。

策略展望

上周公布的数据显示,出口延续强势,但更多与美国圣诞季备货、东南亚供给受限等临时性因素有关,价格对出口的贡献逐渐增加;能源短缺、高能耗行业限产加速PPI上行,但上游涨价仍未明显向CPI传导,四季度大概率见到PPI同比高点。

央行表态国内通胀温和,现阶段通胀压力对货币政策影响有限;M1增速继续下行,9月宽信用政策收效不大,基本面利好债市方向不变。央行周五表态使市场对四季度降准预期进一步弱化,叠加房地产融资政策有所放松,市场短期有调整压力,但中期来看调整空间有限。

海外方面,美国政府债务上限危机暂时性解决,债市迎来集中上行后的调整期,在中美利差提供保护垫的环境下,海外波动对国内主要是情绪传染。

交易策略方面,短线需要警惕是否出现集中止损出货,关注央行如何应对10月缴税带来的万亿资金缺口,建议保持观望为主。

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

2021-10-18 19: 01

2021-10-18 19: 00

2021-10-18 18: 59

2021-10-18 18: 58

2021-10-18 18: 57

2021-10-18 18: 56