我们推出“FOF小课堂”之后,引起了大家的兴趣,小伙伴们纷纷留言自己关心的问题。

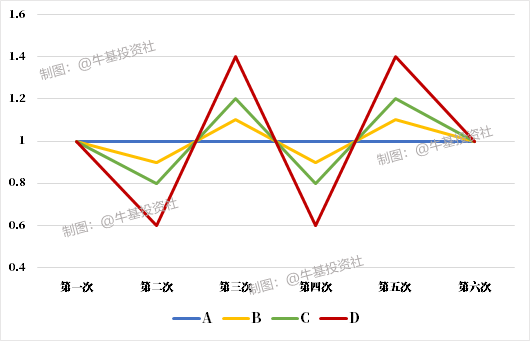

在以往的定投文章中,相信大家经常会看到这样的结论:一般来说,波动大的基金更适合定投。还是老例子,假设现在有A、B、C、D四款基金产品可供我们选择定投,每次定投100元,投资次数都为五次,第六次时选择赎回。定投过程中,假设四款产品的净值变化如下 从中可以看出,四款产品相同的是起始的净值、最终的净值都是1,不同的是波动率。

从中可以看出,四款产品相同的是起始的净值、最终的净值都是1,不同的是波动率。

上图中,蓝色代表的A产品完全无波动,红色代表的D产品波动最大。那么,经过四次投资,不考虑分红及费率的影响,我们获得的收益率分别是多少呢?当然上面只是基于对基金净值的简单假设,实际投资可能和这个差别很大,但从上述案例中可以看出,在起始净值和最终净值一定的情况下,高波动品种平滑成本的效果更好,反而能取得更好的收益。

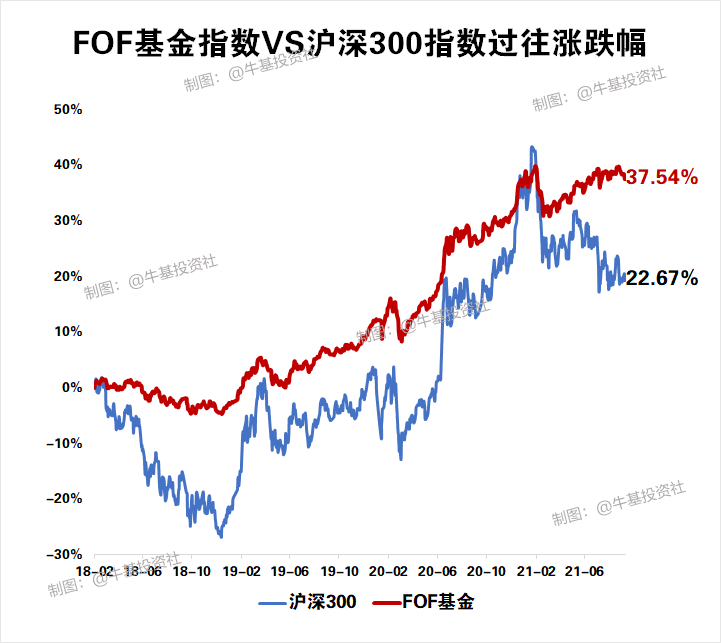

如果按照这个结论,那主打稳健、走势相对平稳的FOF产品显然不符合标准。数据来源:Wind,统计区间2018/2/22-2021/9/30。上述数据仅为指数表现结果,最终的投资收益结果和所投资的基金有关,可能和指数表现结果存在较大的出入。指数过往表现不代表其未来表现,市场有风险,投资须谨慎。

但非常神奇的是,从国外尤其是美国的经验来看,FOF产品经常被作为定投的对象。到底怎么回事?是美国人不了解定投的特点吗?还是说我们前面的模拟测算有误?首先,问各位小伙伴一个问题:大家有没有想过,将来退休之后的养老钱从哪里来?大部分人应该是不假思索地回答:那肯定是每月定期从国家那里领取的养老金啊!与我们国家的退休金总额主要靠政府收取的社保来支撑不同,美国更多靠的是企业年金计划(DC计划占绝对地位)和个人退休金计划(即IRA)。简单来说,企业年金计划就是公司交一部分钱、自己交一部分钱,两部分钱一起存在个人的养老账户里,作为退休后的养老金。

而个人退休金计划就是自己为自己提前储备的养老金。

无论是企业年金计划,还是个人退休金计划,存进个人养老账户里的钱都不是一次性投入的,都是分批次存入的,例如每月发工资的时候就存入一笔。在企业年金计划和个人退休金计划中,每个人对于自己的退休金用来做哪些投资是有自主权的,也就是说自己想投啥就投啥。而大部分美国人会选择基金,其中又以FOF产品为主。也就是说,在美国,在年轻的时候通过定投FOF基金为自己退休后的养老生活未雨绸缪,是一件很常见的事情。

所以,回到文章一开始的问题:FOF基金适合定投吗?其实这个问题没办法直接给出一个YES或NO的回答,因为目的不同,答案就不一样。如果是想要更好地发挥定投分摊成本的效果,那么可能选择高弹性的股票型基金或者混合型基金更为合适;

但如果是以养老为目的的长期投资,那定投FOF基金反而是一个不错的选择。

而FOF产品基于资产配置的角度,通过遴选业绩优秀的基金,二次分散风险,进一步平滑组合波动,与养老投资的追求不谋而合。也正是因为这样,目前国内外的养老主题基金,基本都是以FOF的形式运作。因为养老钱并不是一笔小钱,我们是很难一次性拿出这么多钱的。借助定投的方式,相当于将这笔钱平摊到30~40年的工作生涯中,这样对当前生活的影响就很小啦~免责声明:投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。本文资料中的信息或所表述意见不构成推荐、要约、要约邀请,也不构成对任何人的投资建议。市场有风险,投资需客观冷静,量力而为。基金、理财产品过往业绩不代表其未来表现,不等于基金、理财产品实际收益,投资须谨慎。