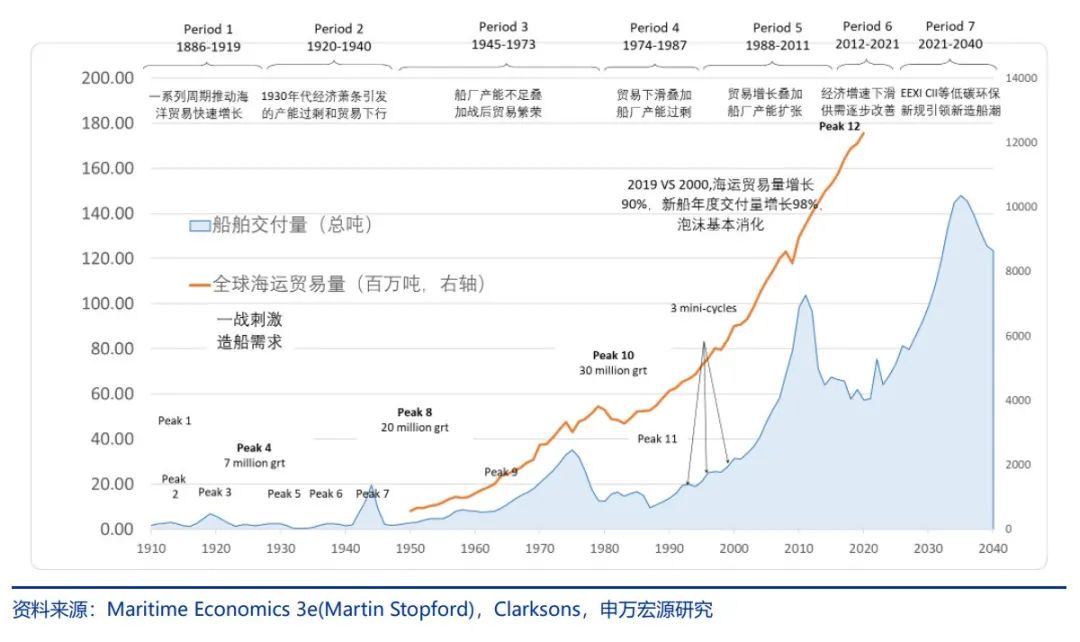

回顾全球造船历史,我们会发现行业呈现30-40年的周期。

我们参考申万宏源对历史船舶制造周期的划分:上世纪初第一、二波造船周期基本都是和战争相关,第三轮开始于1960年,经过15年上升周期形成新高峰,在1975年交付量峰值达到上一轮周期顶点(1940s)的150%,背后的宏观背景有全球贸易需求增加、20-30年船龄替换、苏伊士运河关闭导致航运运力不足。随后行业下行20年,形成完整的产业周期。而第四轮是1996年开始,到2010年形成交付量高点,核心底层逻辑是中国加入WTO带来全球贸易需求增加和老船替换叠加超大型集装油轮技术进步。

图1.全球造船周期复盘(2020年后为预测值)

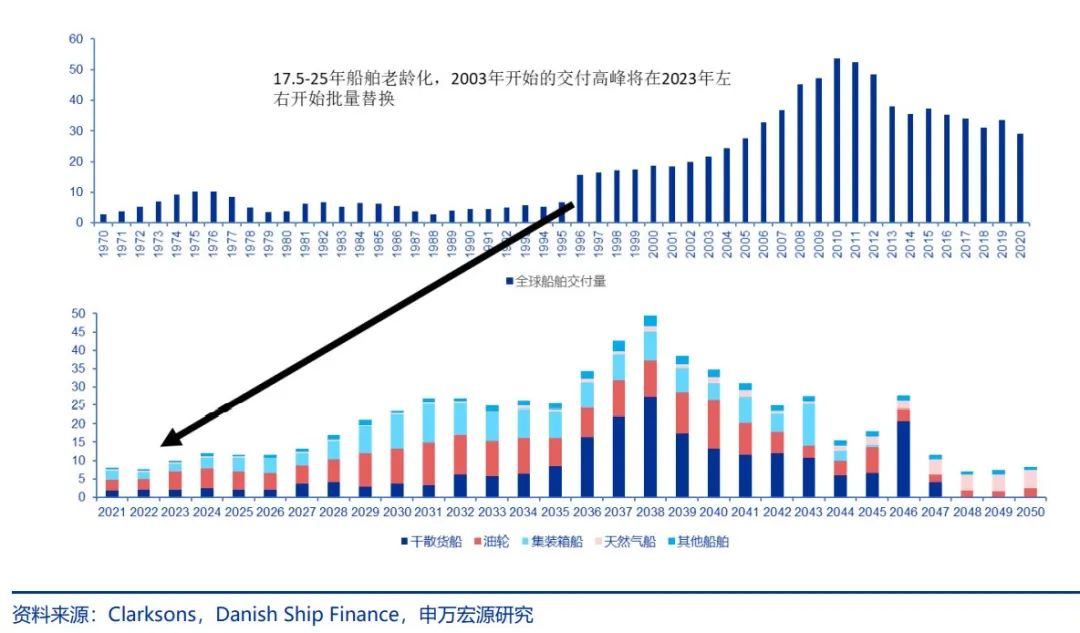

为什么是周期长度是30到40年?背后很重要的逻辑是船舶的生命周期。一般来说,集装箱船存在20年更换周期,干散货和油轮在20-25年左右。考虑船舶制造时间较长,一般需要2年的时间,当新一轮造船需求爆发,船舶交付量会呈现一个较长的上行增加周期,时间长度往往持续10年以上。而当高点过后,订单回落,这些新造的船会通过20年的时间步入老年期,此时重新孕育一轮新的船舶更换上行周期。

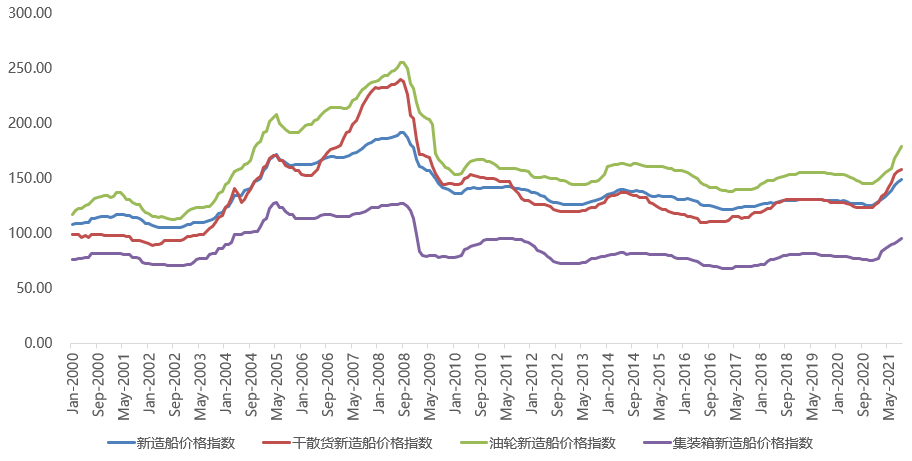

因此,对于上一轮处于在1996年到2003年间的交付的船,估计将在2016-2021年开始逐步步入老龄期,这些船需要被更换。如果从高点看,上一个交付高点在2010年,对应着这轮换船周期的高点将在2030-2035年之间。而随着下游船东盈利能力的改善,新一轮造船周期已经到来。我们看到,集装箱船订单在2021年进入爆发期,同时新船价格指数突破过去10年平台的高点。

图2.老船替代将带来新船订单需求的爆发

图3.新造船价格指数突破过去10年的平台高点

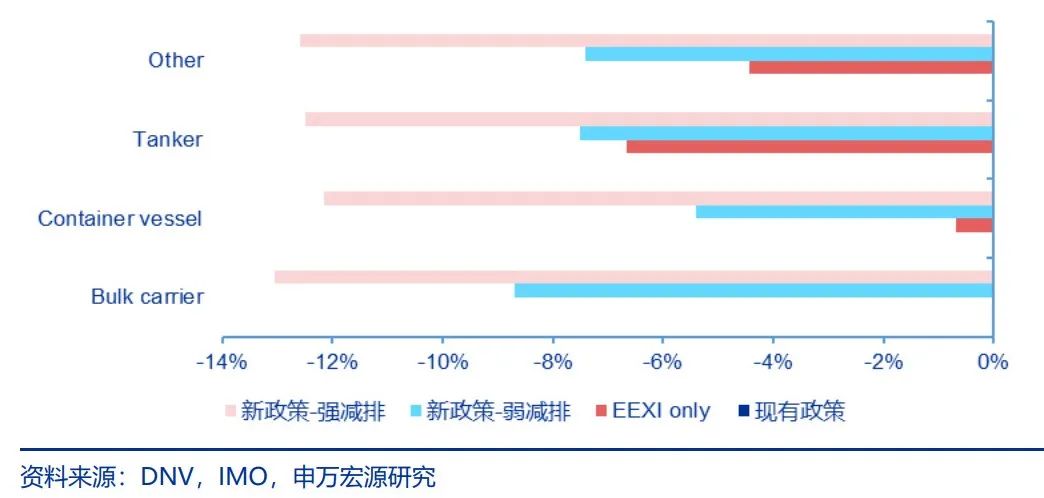

另外,全球碳减排的环保要求也有助于推动和加快新一轮的换船周期。国际海事组织(IMO)要求,2030年全球碳排放强度相比2018年要降低40%,2050年降低50%。实际上IMO设计了非常具体的时间表。2020年11月,IMO引入了EEDI、EEXI(现有船舶能效指数)等监控指标,针对400总吨以上的船舶,在2023年年检时取得的EEXI必须小于要求的值。另外我们注意到,IMO给与船只考核的EEXI指标是会逐步下降的,船只达标的难度不断增加:例如到2025年,该能量指数要比2013年测算的再降低30%。

这个环保指标考核将在2023年开始实施,而且考核针对的不仅仅是新增船,对存量的老船也一视同仁。如果不满足要求,船就要被改造,船东可以选择加装限制主机功率的设备或者安装节能设备。但对于15年以上的船龄较大的船只,加装设备的效果较差,这将加速老船的淘汰。根据国际咨询机构Houder的研究,散货船受到该环保要求的影响最大,估计68%以上的干散货船需要紧急整改或者大规模拆解。对于船龄没那么大的存量船,他们还有一个应对办法,就是减速航行。但因为速度有5-15%的减速,其实也意味着运输能力的下降,反过来,这将导致整个行业需要更多的船。如果只考虑EEXI这单一环保指标要求,我们估计行业需要8.8%的船量增加,如果强要求减排,则会带来14%的量的需求增加。

图4.不同船型在不同减排政策下需要减速的幅度估算(2030年)

为应对考核,新船则可以选择使用替代燃料的动力系统。因为新船需要考虑的不仅仅是2023年的考核,还要考虑2030年甚至更长的环保要求达标,所以被设计更换成新能源的动力系统的需求很大。而电力不是新船的选择,不经济,只能是替代燃料。目前主流是双燃料系统,在传统燃油的基础上新增低碳能源,可选方向包括LNG、LPG、生物能源、氨能、甲醇、氢能等。目前看,航运龙头的马士基甚至连碳排放较低的LNG路线都嫌弃,偏向甲醇、氨燃料方向(技术没那么成熟),而达飞轮船、赫伯罗特选择技术相对成熟的LNG、LPG等方式。在2020年新订单中,已经有20%的船舶使用替代燃料。

综合上面的讨论,考虑海运需求增长、船龄替代、环保要求导致船队降速等因素,我们估算在乐观情景下2030年全球新船订单需求量将是2020年的3倍以上。

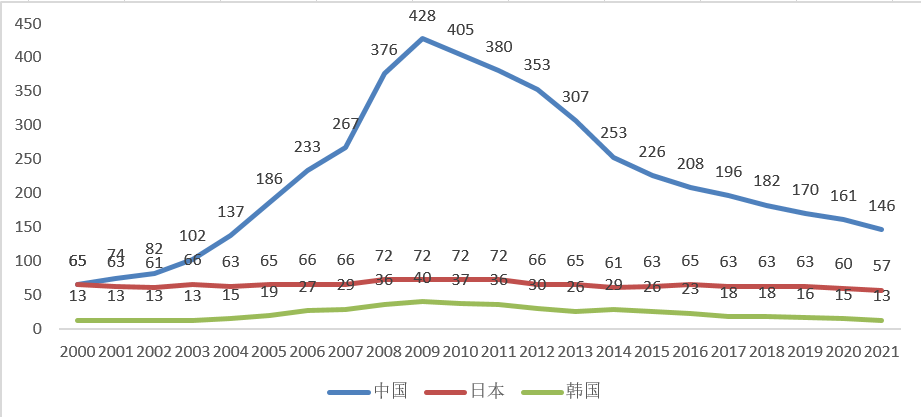

目前全球造船呈现出中、日、韩三国垄断的格局。实际上,在上一轮造船周期的下行阶段,很多国家的造船公司被迫退出市场,哪怕是单看中、日、韩三国的造船相关的企业数也是在2010年后快速减少,例如中国造船相关企业从2010年峰值的420多家减少到现在的130家不到。行业加速淘汰和整合,其结果是,在2021年7月,全球前五大造船企业就拥有了全球50%的订单份额。

图5.中、日、韩三国造船企业数量变化

在96年开启的造船上行周期,我们中国扮演的是追逐国际造船厂的角色,到了2011年后行业进入下行周期,我们的造船行业咬紧牙关坚持下来,同时利用行业低迷的机会去购买和吸收海外核心技术,目前国内龙头公司已经掌握了造船最为核心的动力系统的设计能力,并针对未来新能源方向推出有自主知识产权的新型动力系统,并已经获得了欧洲部分航运公司的订单。数据显示,2021年1-7月,中国完工量修正总吨占全球40.2%,韩国和日本分别是33%和15.9%。新接订单看,中国占比45.6%,韩国和日本分别是42.4%和8.7%。从手持订单看,中国38.8%,韩日分别是33.4%和11.4%。由此可见,中国目前占据着全球接近一半的市场份额。

展望新一轮的造船周期,全球造船的设计产能反而难以大幅增加。在上一轮周期,中国造船技术的崛起承接了欧美退出的产能,而目前看,全球很难找到新的国家或者地区出现强大的造船基地。新建造船基地,除了地理上的基础考虑,还要当地拥有较为完善的工业生产配套设施。而中国目前在这方面是最具备竞争力的。但即使是国内,我们也看不到新的船坞的增加,因为基于环保等考虑,政策限制了新船坞的建造审批。日韩也有类似的情况。换句话说,未来产能的满足,更可能是现有的造船厂提高开工率来实现的,现有船舶制造公司的话语权将大大提升,在新一轮行业订单上行周期中,盈利能力将大幅提升。

根据我们的测算,需求高峰有望达到2020年需求的3倍,在这过程中,龙头造船厂因为行业产能约束,议价能力和盈利能力将明显提升,业绩层面带来的弹性将比订单的弹性要更大。而资本市场往往打足提前量,在看到订单已经爆发的状况下,资本市场不一定会等待两年后的业绩兑现的时候才去挖掘投资机会。因此,我们认为船舶制造新一轮的投资机会可能已经到来。

2021-10-21 15: 20

2021-10-20 23: 14

2021-10-20 23: 11

2021-10-20 23: 08

2021-10-20 22: 06

2021-10-20 21: 57