如何科学“设计”你的生活及投资行为

(一)

我们每个人都希望变得更好,但是许下这个愿望很容易,做起来却很难。想一想,这一路走来我们曾立下过的宏愿多少最终都落空了:每天运动半小时,每天写作一千字,每周读一本书,到年底减肥5公斤等等。相比于这些,刷剧、享受美食以及躺平显然要舒服多了。

当这些宏愿落空的时候我们或许有过一些愧疚,但很少有人反思其中的原因。还好有这么一位学者,他把如何改变人的行为发展成了一门学科。他所总结的“福格行为模型”像一把手术刀一样精准解剖人的行为,掌握了这把手术刀,抛弃自己的陋习变得有章可循了。

这位学者就是布莱恩·杰弗里·福格,“行为设计学”鼻祖,斯坦福大学行为设计实验室创始人,江湖人称“硅谷亿万富翁制造机”,“超级大厂高管发射器”,其学生被谷歌、Uber、Facebook等企业疯抢,是风靡全网的Ins,Clubhouse创始人的创业导师。

福格行为模型非常简洁:B=MAP,B是行为,M是动机(motivation),A是能力(ability),P(prompt)是提示。也就是说只有当动机、能力和提示发生共振时才会产生行为,三者缺一不可。

有了这个框架之后,改变自己的行为就可以分解成三步:

1、 检查有没有动机。

2、 检查有没有能力。

3、 检查有没有提示。

书中写到,珍妮弗是个才华横溢的艺术家和称职的妈妈,却因为自己无法坚持运动身材走样而沮丧不已,经常借酒浇愁。接触了福格行为模型后,她开始检视自己的行为,她发现自己对一个人运动非常不感兴趣,这让她失去了运动的动机。但是她同时也发现自己对群体性的运动很感兴趣,于是开始加入群体瑜伽课,妈妈跑步群等多人运动。所以,群体有利于激发动机。

许多人希望自己变成肌肉达人,所以立志做俯卧撑,最好一次能够20个甚至更多。但却很少人能够坚持。这是什么原因?在福格看来,这个问题的症结出在能力上。一次做20个俯卧撑超过了许多人的能力范围。所以,解决办法很简单,把一次做20个变成一次做2个。这里有一个行为设计学的核心的命题:简单才能改变行为。福格自己就是这么做的,他一开始每次只做2个俯卧撑,慢慢地形成了一种习惯,后来变成了俯卧撑高手。

但是什么时候做这2个俯卧撑呢?这就涉及到第三个环节——提示。没有提示就没有行为,所以要给自己的行为设计某种提示,这种提示就像闹钟一样,一旦发出信号就开始行动。福格给自己作俯卧撑设计的提示是每次上洗手间冲完厕所之后就做2个俯卧撑,这个提示有点可笑,但是只要行之有效,又有何妨呢?

书中提到的另一个案例非常有意思,埃米的前夫是个性格暴躁的人,时常对她恶言言语,让她感到非常焦虑。但是愤怒和反击都无济于事,她开始改变自己的应对方式:她把前夫的恶言恶语当成一种提示,一旦发生之后就立即去做一件令自己愉快的事情,比如开车去星巴克点一杯自己喜欢的饮品,或者播放自己喜欢的音乐专辑。反正只要让自己好受一点的,做什么都行。让埃米意想不到的是,或许是由于她前夫感觉到他的恶言相向不再能影响她,脾气竟然变得平和了许多,有一次还为他们的小女儿举办了一场毕业派对。福格将这种习惯称为“珍珠习惯”——珍珠是因为蚌体侵入了沙粒之类的杂物而形成,所以“珍珠习惯”意指将原本惹人厌烦的事情,转化成一种美好的提示。

(二)

结合投资,福格行为模型能否帮助投资行为变得更科学呢?我想答案是肯定的。投资行为中包括创意行为、研究行为,但最终体现为交易行为。交易行为中包含许多行为金融学的原理,同样可以进行“设计”。

业余投资者中普遍存在一个错误的交易行为,那就是频繁交易。根据历史数据,频繁交易、盲目择时是导致投资者亏损的重要原因之一。

美国著名投资家彼得·林奇发现,关键几天往往可以成就或是摧毁整个投资计划。在20世纪80年代股市上涨的5年中,股价每年的涨幅为大约26.3%,坚持长期持有的投资者资产会翻番,但其实这5年的大部分利润是在1276个交易日中的40个交易日中赚取的,如果在那40个交易日中你选择空仓的话,你的年均收益可能就会从26.3%降到4.3%。

A股同样如此,2002年1月1日至2019年11月30日间沪深300指数统计显示,如果错过涨幅最高的10个交易日,年复合收益率将从6.3%下降到1.8%。10个交易日在总计4324个交易日中占比仅为0.23%,却贡献了71.4%的收益。如果换个算法,去掉涨幅最高的前20天,结果如何?年复合收益率竟变为了负数!

结论不言自明。股市创富的时间窗口并非时时打开,相反它非常微妙而短暂,如同昙花一现。频繁交易者以为自己抓住的是机会,实际上往往却掉进了踏空的陷阱。

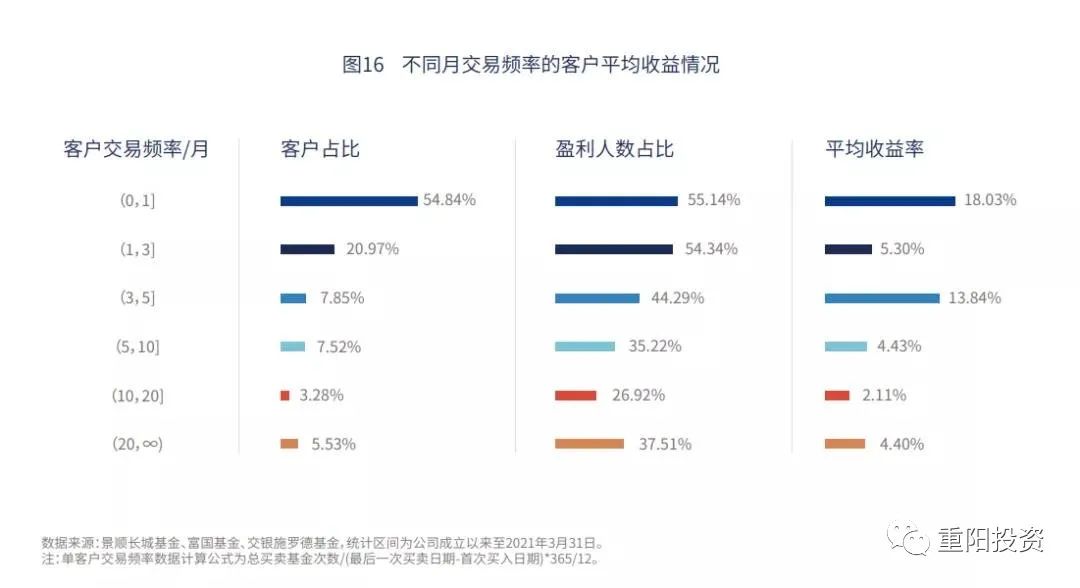

2021年10月20日,景顺长城基金、富国基金、交银施罗德基金三家金牛基金管理公司携手中国证券报共同发布了《公募权益类基金投资者盈利洞察报告》,这份报告显示,基民交易次数越多,盈利越少。若基民平均每月买卖行为不足1次,盈利人数占比达55.14%,平均收益率为18.03%;若每月买卖次数达到3次以上,盈利人数占比不足45%,收益率水平也随之下降。

图片来源:《公募权益类基金投资者盈利洞察报告》

那么频繁交易是怎么产生的呢?一方面这是由人性中急于求成的心理所推动。另一方面则与“提示”有关。尤其在移动互联网时代,我们可以随时随地接受行情和股票资讯,APP弹窗时刻在发出 “##股票盘中异动,涨/跌超8%,敬请关注”之类诱人的提示,诱导你交易。

对照福格行为模型,在交易动作中,我们不乏动机——谁不想赚钱呢?不乏能力——只要有智能手机就能完成操作,更不缺提示。频繁交易行为就这样发生了。

那么如何改变交易行为,尽量做到长期投资呢?在交易行为的三个环节中,动机和能力显然无从改变,能改变的只有提示。是的,我们可以减少提示的干扰。巴菲特选择远离华尔街而在安静的奥马哈小镇办公或许正是出于这样的考虑,他甚至不会操作电脑。这当然是一种理想境界,我们无法简单效仿,但这个思路可以借鉴,比如试着尽量减少打开交易软件的频次,关闭资讯软件的自动通知功能等,而代之以股票基本面的调研或者深度的阅读等动作。

老子在《道德经》中说:“天下难事必作于易,天下大事必作于细”。福格行为模型把模糊的行为改变变成了科学的流程,如能加以善用,有理由相信我们可以让自己的生活和投资都变得更好。

- The End -

声明

本微信公号所发布的内容仅供参考,

不构成任何投资建议和销售要约,不涉及任何商业合作。

版权归原作者或机构所有,部分文章推送时未能与原作者取得联系,

若涉及版权问题,请通过微信后台与我们取得联系。

2021-10-21 15: 56

2021-10-21 15: 20

2021-10-20 23: 14

2021-10-20 23: 11

2021-10-20 23: 08

2021-10-20 22: 06