— 、宏观政策面回顾

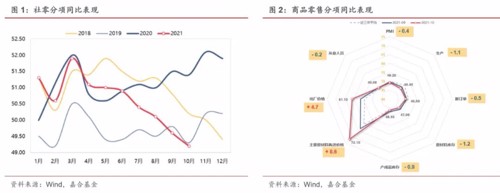

国家统计局10月31日公布了10月份 PMI 数据,10月制造业PMI为 49.2%,较 9 月回落 0.4 个百分点,低于季节性。生产、新订单和库存分项均快速下行拖累整体制造业 PMI 表现,原材料购进价格和出场价格大幅上行,两者均已达到历史高点,且两者差值仍在扩大,10月份企业经营状况恶化程度较大。

9 月底,在“双控”和“双碳”政策的持续发酵下,最终导致了部分省份采取拉闸限电的措施, 对国内工业企业生产经营造成了较大冲击。限电集中发生在 9 月底和 10 月初,由于 PMI 统计时间区间为上月 26 号至本月 25 号,使得限电措施的影响集中体现在本月的制造业PMI当中。从 PMI 分项数据中可以明显看出生产分项下行 1.1 个百分点,拖累总体 PMI 指数0.275个百分点, 是本月制造业 PMI 数据下行的最主要原因。

10月新订单 PMI 指数为 48.8%,已经连续 3 个月位于荣枯线以下,环比方面基本持平季节性。10 月新订单 PMI 较 9 月回落 0.5 个百分点,环比基本持平季节性近 5 年均值-0.52%。由于上游原材料价格在 9 月份快速上行,导致部分企业观望情绪加重,延缓了新订单的投放,造成新订单指数下行。同时,新出口订单出现了小幅回升,由 46.2%回升至 46.6%,仍位于荣枯线以下,基本符合前期官方对于出口景气度将延续至明年的表述,年内出口仍然是我国经济增长的主要推动力。随着10月19日至 21日各部委连续发声打击煤炭市场过度投机行为、推进煤炭产能释放, 以动力煤为代表的国内大宗商品价格开始回落,企业成本压力预期出现一定程度缓解,未来新订单指数预计出现小幅回升。

价格角度,主要原材料购进价格指数上行 8.6 个百分点至 72.1%、出厂价格指数上行 4.7 个百分点至 61.1%,均处于历史绝对高点,同时两者差值仍在扩大,成本上升速度快于收入上升速度对企业盈利水平造成较大影响。同样由于 PMI 统计时间区间的问题,10 月最后一周大宗商品价格快速下行所产生的影响并未统计在10月 PMI 当中(具体见高频数据章节中图3和图4),大宗商品价格非理性上涨的影响可能将较快恢复。此外,结合原材料库存指数和产成品库存指数的下降可以看出企业在大宗商品价格高企的环境下补库动力不足,整体供应链流转出现了短暂停滞。

综上,从产需来看,由于供电紧张、能耗双控、原材料价格偏高对供给端形成直接约束,10 月生产端环比表现逊于需求端。从价格和库存来看,短期价格扭曲对分项指标影响较大,但国家本次管控力度较强,预计各分项表现将快速回归正常水平。生产端恶化将在短期得到控制,修复可能快于需求端速度,未来核心关注点在生产恢复后能否疏通供应链堵点,带来需求端的修复,即新订单指数能否回到荣枯线之上。

(点击查看大图)

二、本周高频数据回顾

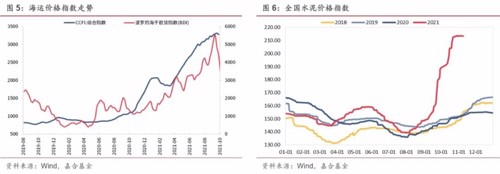

本周动力煤、螺纹钢价格快速下行,水泥价格高位稳定,运价指数下行。近期国家对于大宗商品价格政策起到了明显效果,前期主要暴涨商品价格快速回落,水泥价格尚保持在高位。目前水泥 价格也已经出现了部分区域的回购,由于下游企业在其他大宗商品价格下行的影响下观望情绪更 加浓厚,预计多数因“双限”导致的大宗商品价格暴涨都会有较大程度的回落,但由于库存水平 仍然处于低位,较难回到去年同期水平。国际航运价格方面,由于美国对港口阻塞出台了较为严 格的处罚措施,出现了贸易公司大幅抛售仓位的情况,导致国际运价快速下行。短期来看美国政 策措施并未起到缓解整体供应紧张的效果,仅仅是治理港口拥堵的暂时性政策,预计供需紧张问题将要持续。

(点击查看大图)

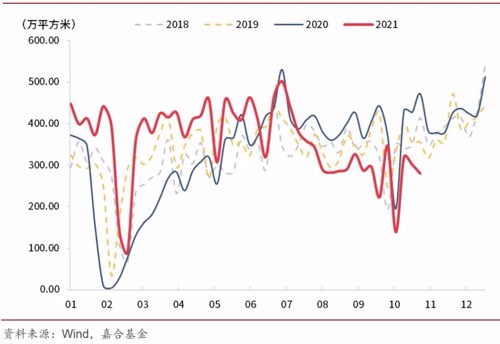

本周房地产成交面积仍然低于往年水平。近期,房地产政策有边际放松迹象,主要利好需求端居民购房,预计将对房地产销售形成较强支撑,房地产成交将在四季度走出比往年更强的趋势,但总体表现难以回到调控前水平。

(点击查看大图)

“双限”政策影响接近尾声,纺服行业开工率快速提升。在近期限电限产的政策调控下开工率数据大幅下行后,涤纶长丝开工率快速提升,目前已恢复至 60%以上,“双限”政策对于开工率影响快速消退,在保供给政策出台后,下游需求景气度较高的涤纶长丝开工率将继续提升。

(点击查看大图)

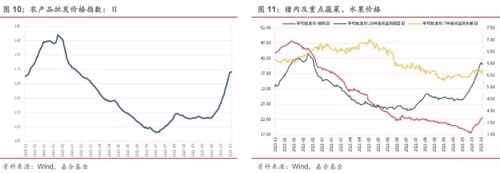

猪肉价格企稳反弹,鲜菜价格出现快速上行,带动整体农产品价格上行。近期蔬菜价格出现较快上行,主要原因是雨水天气影响了夏季蔬菜收成以及秋季播种,而煤炭价格上涨又影响了大棚蔬菜的种植,整体带来蔬菜价格的快速上升,叠加猪肉价格出现反弹,预计将大幅影响 10 月份 CPI 指标。

(点击查看大图)

三、本周流动性回顾

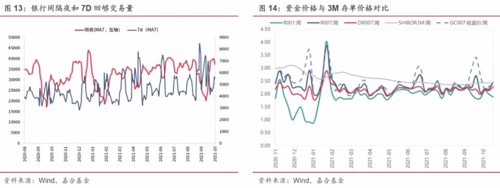

本周央行公开市场共投放 10000 亿元,公开市场共到期 3200 亿元,央行实现净投放 6800 亿元, 周中资金面持续维持宽松,周五有所收紧。R001 收于 2.27%,较上周上行 56.66BP;R007 收于 2.42%,较上周上行 39.03BP。央行持续兑现此前承诺,通过 OMO 来应对地方债发行带来的资金供需缺口,但在周五仍旧出现了资金面快速转紧的情况,说明税期及月底的资金面压力仍然较大。本次 10 月税期央行对于资金面的呵护较为充分,天量短期流动性投放之下仍然出现了资金面转紧的情况说明目前债券市场流动性处于紧平衡之下,虽然符合央行整体策略框架,但对于债市的长期压力将在税期过后仍然存在,市场对于长期资金的需求仍然较大,11月初可能将再次进入“降准”或其他宽松政策的博弈期。

(点击查看大图)

四、债券市场回顾

【利率债】

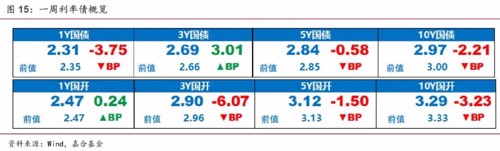

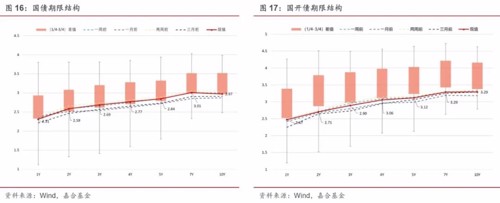

本周债券市场情绪较好,收益率整体震荡下行。截至本周五,1Y国债收益率下行3.75BP至2.31%,1Y国开收益率上行0.24BP至2.47%;10Y国债收于2.97%,下行2.21BP,10Y国开收于3.29%, 下行 3.23BP。本周由于央行投放的流动性较为充足,债市整体情绪向好,前期降准预期落空后政策面恐慌情绪逐渐平复,长端债券收益率逐渐向政策利率靠拢,整体债券市场保持围绕政策利率波动。本月蔬菜价格上行较快将对 CPI 指数造成较大冲击,同时国内下游厂商涨价范围也在持续扩大,前期高 PPI 压力也在部分向 CPI 传导,整体对于债券中短期走势形成较大的利空压制。从时间线上来看,PMI作为最先发布的宏观经济指标预计将印证经济下行压力加大的预期,在目前债券市场对于政策博弈空窗期将对债市形成利好,但随后可能将迅速转入对通胀的博弈阶段。以目前长债收益率点位来看,大概率将在 PMI 公布之后小幅下行,随后将再次上探 3.0%甚至更高点位。目前宏观经济层面和政策层面受到较多因素干扰,较难判断市场博弈力量走向,但债券收益率水平已经Price in基本面因素,在无政策面对冲的情况下,大概率将持续走弱,更明确的方向判断还需保持对政策面的持续跟踪。

(点击查看大图)

【信用债】

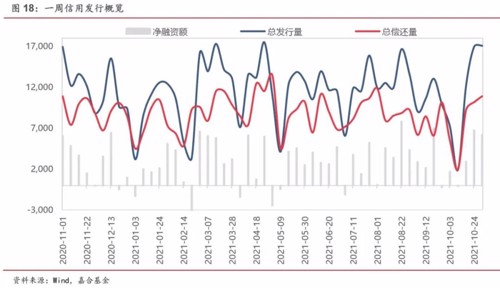

本周(10.25-10.31)一级市场信用债发行量 17,080.62 亿元,总偿还量 10,910.64 亿元,净融资量 6,169.97 亿元。分评级来看,高评级 AAA 发行占比为 69.00%,AA+发行占比为 13.54%。从期限结构来看,1年内发行金额占比 53.29%,中长期限发行占比有所增加。本周共有 11 只债券推迟或取消发行,合计金额为 159.11 亿元,本周取消发行数量较上周有所减少,金额有所增加。

(点击查看大图)

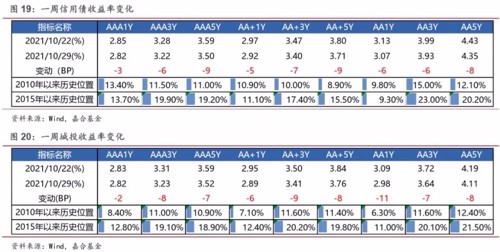

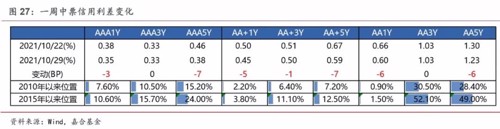

本周信用债收益率大多下行。中票各等级各期限收益率均下行,其中, 5 年期 AA+级下行幅度最大(9bp);城投债除 7 年期 AA-等级外,其余各等级各期限收益率均下行,其中 1 年期 AA 级下行幅度最大(11bp)。

(点击查看大图)

信用利差方面,本周中票除 3 年期 AAA、AA、AA-等级小幅走阔外外,各等级各期限均表现收窄, 其中 5 年期 AA+级收窄幅度最大(7bp);城投债除 7 年期 AAA 级和 AA-级小幅走阔外,其余各 等级各期限均收窄,其中 1 年期 AA 级收窄幅度最大(11bp)。

(点击查看大图)

【可转债】

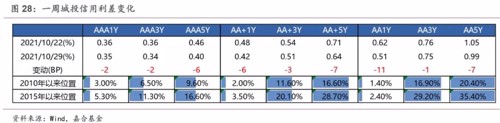

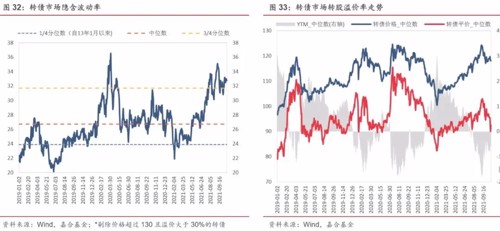

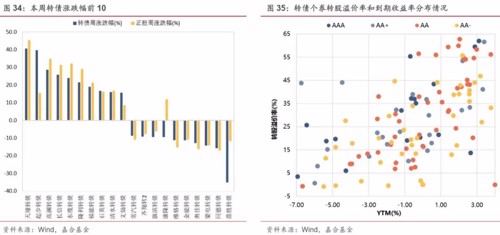

本周中证转债窄幅震荡,周涨幅为0.24%,周成交量为 4201.4 亿元,成交量较前一周有所上涨, 转债价格中位数收于118元,较前一周下跌了 0.80%,市场估值变化不大,转债隐含波动率平均值较前一周上涨了 0.26%,收于历史 79.3%分位点。分类别来看,超高平价券(转股价值大于 130 元)涨幅均值为 3.82%,表现优于中平价券(-0.64%)和低平价券(-0.84%)。高评级券(评级 为AA+及以上)的跌幅均值为0.32%,表现差于中评级券(上涨0.32%)和低评级券(上涨0.89%)。从转债规模看,本周大规模转债(债券余额大于 50 亿元)的涨幅均值为 0.61%,涨幅大于中规模券(0.21%)、小于小规模券(0.74%)。分个券来看,本周天壕转债、起步转债和高澜转债涨幅居前,周涨幅分别为 40.6%、39.7%和 28.6%,鼎胜转债、同德转债和蒙电转债跌幅居前,周跌 幅分别为 35.1%、15.7%和 14.3%。

本周各大股票指数涨跌互现,上证指数下跌了0.98%,收于 3547.34 点,共成交 24101.34 亿元, 沪深 300 下跌了1.03%,创业板指表现较强,周涨幅为 2%。分行业来看,本周行业指数跌多涨少,其中房地产、采掘和建筑材料板块跌幅居前,周跌幅分别为 8.10%、6.96%和 6.09%,电气 设备、国防军工和公用事业板块表现较好,分别上涨了 7.05%、2.45%和 2.29%。

(点击查看大图)

风险提示:本文件中的内容及观点仅供参考,不构成对投资者的任何投资建议,嘉合基金管理有限公司(以下简称“嘉合基金”)或嘉合基金的相关部门、雇员不就本文件涉及的任何投资作出任何形式的风险承诺或收益担保,也不对任何人使用本文件内容而引致的任何损失承担任何责。嘉合基金在本文件中的所有观点仅代表嘉合基金在本文件成文时的观点,嘉合基金有权对其进行调整。本文件转载的第三方报告或资料(若有),转载内容仅代表该第三方观点,并不代表嘉合基金的立场,嘉合基金不对其真实性、准确性或完整性提供直接或隐含的声明或保证。除非另有明确说明,本文件的著作权为嘉合基金所有。未经嘉合基金的事先书面许可,任何个人或机构不得将此文件或其任何部分以任何形式进行复制、修改或发布。如转载、引用或刊发,需注明出处为"嘉财万贯",且不得对本文件进行任何有悖原意的删节或修改。

2021-11-01 09: 47

2021-11-01 09: 47

2021-11-01 15: 20

2021-11-01 15: 18

2021-11-01 15: 16

2021-11-01 14: 46