作者简介

郑博士 财通基金固定收益部

经济学博士,深耕债市研究多年。主要负责信用债和宏观利率研究等,信用债方面主要覆盖城投、周期性行业、金融地产等,侧重系统视角全面剖析发债主体生态;宏观分析主要围绕经济数据和政策变化背后逻辑分析及预测,擅长政策分析与解读。

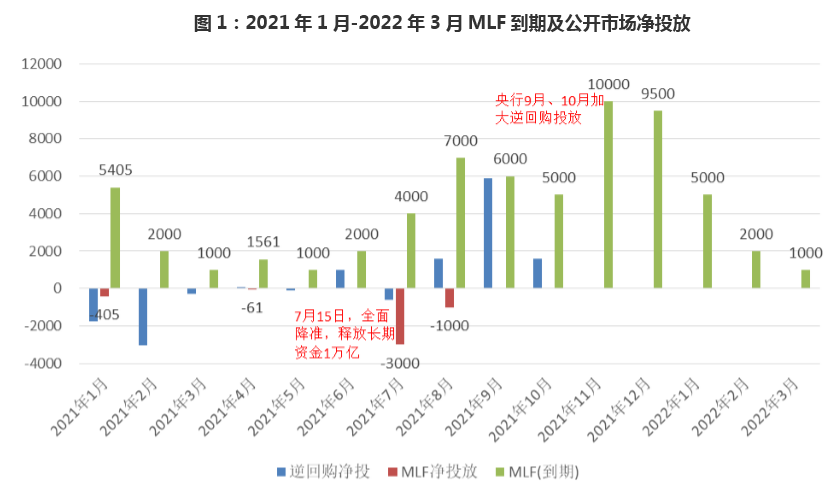

三四季度之交,MLF到期规模较大,11月到期量即将达到单月最高点;地方债供给加速,同时剩余新增地方债基本要在11月底前发完,央行也加大了公开市场操作。整体看,当前资金需求量依然较大,央行将怎么操作,11月债市如何看,本文将逐一分析。(注:本文数据均来自wind公开信息。)

11月资金需求较大

MLF到期规模年内最高。11月中期借贷便利(MLF)到期10000亿,创下年内最高,也是单月历史最高水平。2020年11月,永煤信用事件爆发,央行流动性维稳,单月两次操作一年期MLF,合计规模10000亿,创下单月MLF操作规模记录。12月MLF到期9500亿,为年内次高。今年下半年,MLF到期量都维持高位,但央行的操作应对有所不同。

资料来源:Wind,统计区间2021年1月-2022年3月,财通基金整理

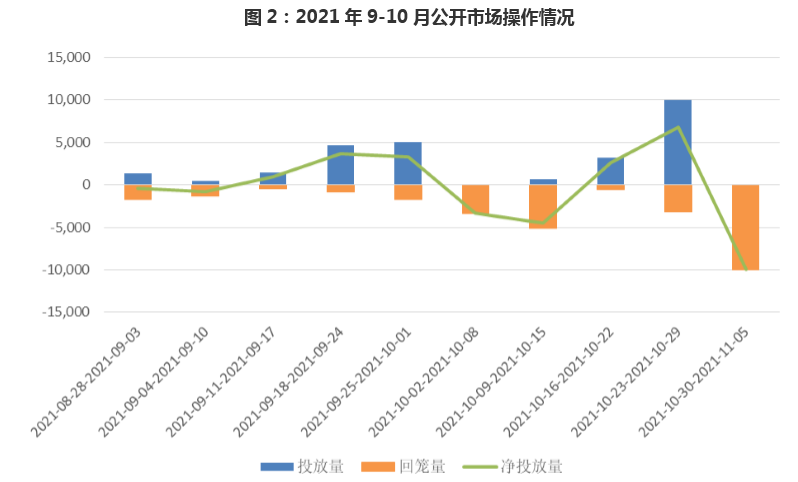

逆回购到期10000亿。9月之后,市场预期的降准落空,为配合地方债发行、对冲缴税及市场机构资金需求,央行一改1-8月不要关注公开市场操作量的风格,分别在9月下半月和10月最后一周加大逆回购操作力度,累积较大的逆回购到期规模。11月第一周公开市场将有10000亿元逆回购到期。

资料来源:Wind,统计区间2021/08-2021/11,财通基金整理

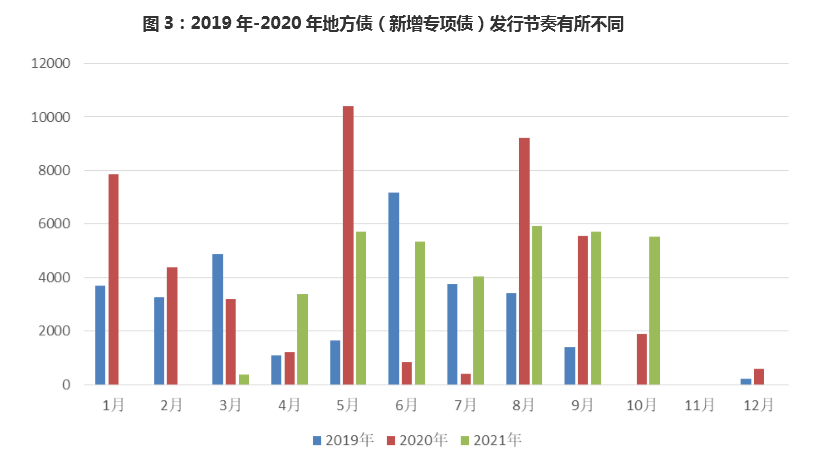

年内新增地方债剩余多于历史同期。经全国人大批准,经国务院批准并报全国人大常委会备案,财政部下达2021年新增地方政府债务限额42676亿元。其中,一般债务限额8000亿元,专项债务限额34676亿元。在地方债发行方面,自9月起,显著提速,10月发行规模创年内第三高。地方债发行方面,10月地方债发行步伐较上月有所加快。

资料来源:Wind,统计区间2019/01-2021/12,财通基金整理

Wind数据显示,10月地方债发行规模8688.6亿元,较9月规模增逾千亿元,并创年内第三高,仅次于8月和5月;10月新增地方债发行规模5521.18亿,截至10月29日年内各地已组织发行新增地方债36022.3亿元;发行进度84.41%。其中新增专项债发行规模28493.72亿元,发行进度为82.17%,今年还剩余6182.28亿元新增专项债额度,如果扣除2020年新增中小银行专项债结转额度1594亿元后,年内剩余的新增地方政府专项债额度近8000亿,高于历史同期(去年同期552.9亿)。一般债发行7519.58亿元,剩余480.42亿元,规模不大;两者合计仍有近8500亿左右。

资料来源:Wind,统计区间2015/01-2021/10,财通基金整理

此外,根据已经发布的第四季度国债发行计划表,11月有7期记账式复习国债发行,6期记账式贴现国债发行和2期储蓄国债发行,净融资约为1000亿元,年内国债剩余额度不大。

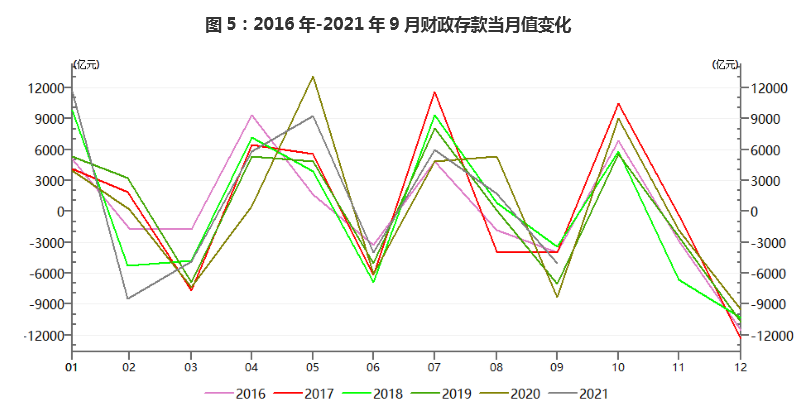

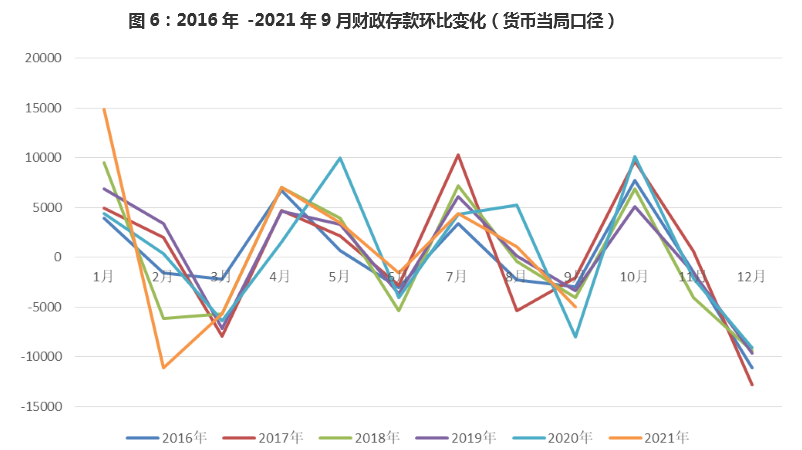

财政存款方面,季节性观察,11月通常为财政支出月。从财政存款当月值变动来看,2016-2020年11月财政存款环比增量平均为-2841亿元,但其波动区间在-378亿元到-6643亿元之间,波动较大。

资料来源:Wind,统计区间2016/01-2021/09,财通基金整理

从央行资产负债表来看,2016-2020年11月财政存款环比增量平均为-1728亿元,其波动区间在-4000亿元到619亿元之间。

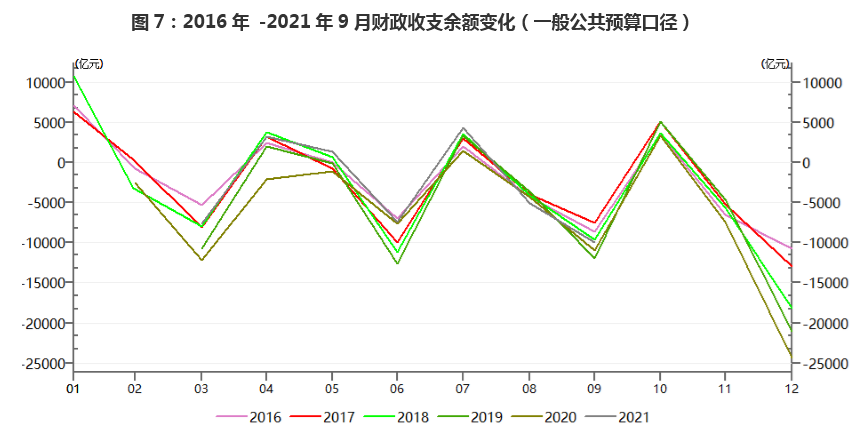

资料来源:Wind,统计区间2016年-2019年,财通基金整理

财政收支来看,11月是财政收入与支出的变化均较小,财政支出较高而收入较低,过去三年间财政的赤字平均约6000亿元,但区间波动同样较大,在4613亿元到7451亿元之间。今年上半年财政支出节奏较慢,三季度以来地方债发行提速,洪涝灾害、大宗涨价、散发疫情加剧了稳增长压力,随着前期累积的新增专项债、财政收支状况的改善以及上半年支出节奏较慢,财政已经积蓄较多子弹,整体待发力,支出有望提速。

资料来源:Wind,统计区间2016年-2021年9月,财通基金整理

阶段性缓缴税影响年底月初财政收支状况。10月27日,国常会决定对制造业中小微企业等实施阶段性税收缓缴措施。对年销售收入2000万元以下的制造业小微企业(含个体工商户),其实现的税款全部缓税;对年销售收入2000万元至4亿元的制造业中型企业,实现的税款按50%缓税,特殊困难企业可依法特别申请全部缓税。10月29日,财政部、国税局决定缓税自今年11月1日起实施,至明年1月申报期结束,预计可为制造业中小微企业缓税2000亿元左右。另外,为纾解煤电、供热企业经营困难,对其今年四季度实现的税款实施缓缴,预计缓税总额170亿元左右。阶段性缓缴税影响近期财政收支状况,但由于规模不大、缓缴期限较短,整体影响可控。

央行将如何操作,11月会降准吗?

我们认为央行11月降准概率不大,主要基于两个方面:一是近四个月央行政策工具选择的变化;二是央行连续释放弱化降准预期的信号,并言行一致的做好预期管理。

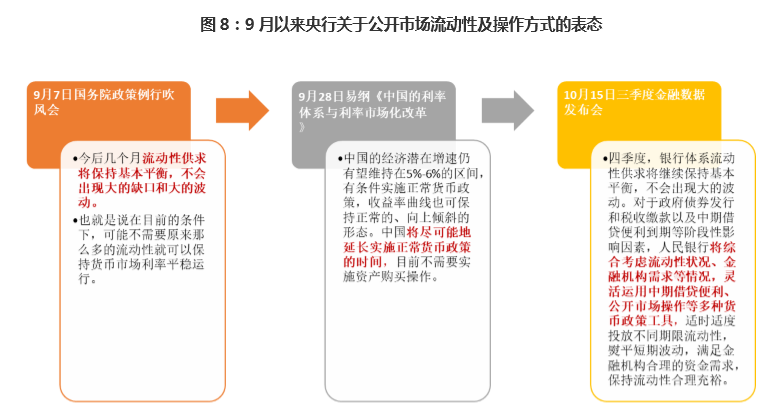

在公开市场操作方面,在7月15降准释放长期资金1万亿,央行保持7-8月公开市场操作变化不大。9月中旬之后,央行逐渐打消市场降准预期,为对冲MLF到期增加、地方债发行提速,央行选择货币政策操作上MLF平做,公开市场加大投放力度,于9月17日重启14天逆回购,且连续5个工作日维持14天逆回购投放。从10月净投放规模看,环比9月有所回落,但仍保持较大规模的逆回购操作量。

从具体操作来看,9月央行逆回购投放总量1.18万亿,净投放5900亿,10月央行逆回购投放1.39万亿,净投放1600亿;而集中时点都在月中或月末流动性缺口较大时点。10月最后一周央行累计进行了10000亿元逆回购和700亿元国库现金定存操作,当周全口径净投放6800亿元。央行在10月最后一周进一步加大投放力度主要是税收走款和地方债发行,10月是缴税大月。国家税务总局办税日历显示,因国庆长假,本月申报缴纳增值税、消费税、企业所得税等截止日较正常月份偏晚,为10月26日。一般情况下,申报截止日后两天是缴税走款高峰期。

从央行预期管理来看,降准预期一再走低。自9月7日起,降准预期走低。其中10月13日央行三季度金融统计数据新闻发布会上,央行货币政策司司长孙国峰明确表示,四季度银行体系流动性供求将继续保持基本平衡,不会出现大的波动。对于政府债券发行和税收缴款以及中期借贷便利到期等阶段性影响因素,人民银行将综合考虑流动性状况、金融机构需求等情况,灵活运用中期借贷便利、公开市场操作等多种货币政策工具,适时适度投放不同期限流动性,熨平短期波动,满足金融机构合理的资金需求,保持流动性合理充裕。

资料来源:央行网站,财通基金整理

央行行长易纲10月20日在2021年金融街论坛年会也表示,在总量上,我们因势利导,货币供应量和社会融资规模增速与名义GDP增长率是基本上匹配的,总量政策是合理的,流动性是充足的。

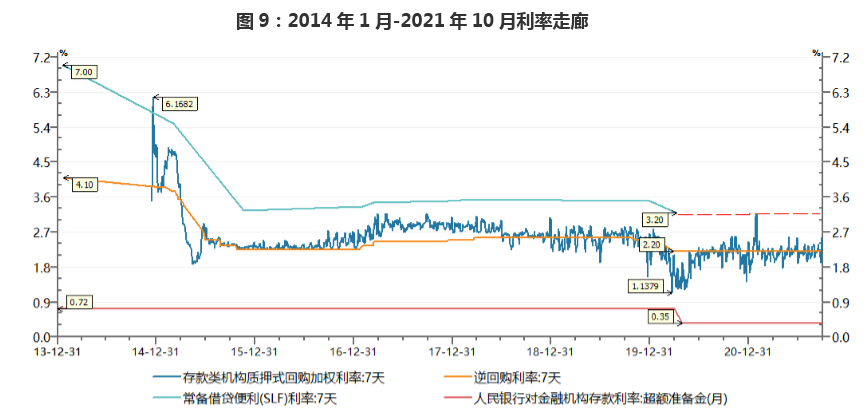

此外,人民银行还推动常备借贷便利(SLF)操作方式改革,有序实现全流程电子化,优化操作流程,常备借贷便利利率是货币市场利率走廊上限,超额准备金利率为下限;推动常备借贷便利操作方式改革,实现全流程电子化,有利于提高常备借贷便利操作效率,稳定市场预期,按规定及时满足地方法人金融机构合理流动性需求,有效防范流动性风险,维护货币市场利率平稳运行。

资料来源:Wind,统计区间2014年1月-2021年10月,财通基金整理

在利率走廊的辅助下,人民银行通过完善以公开市场操作利率为短期政策利率和以中期借贷便利利率为中期政策利率的政策利率体系,引导 DR007 为代表的市场利率围绕政策利率为中枢波动, 健全从政策利率到 LPR 再到实际贷款利率的市场化利率形成和传导机制,以此调节资金供求和资源配置,实现货币政策目标。

我们认为,综合来看,从9月中下旬央行选择加量操作逆回购,而不是其他方式投放流动性,也表明央行的短期选择并非降准降息。央行11月降准的概率已较9月前显著走低,债市也因此发生了10月份的调整,除非更高层次推动,否则,短期降准概率不高。

11月债市怎么看?

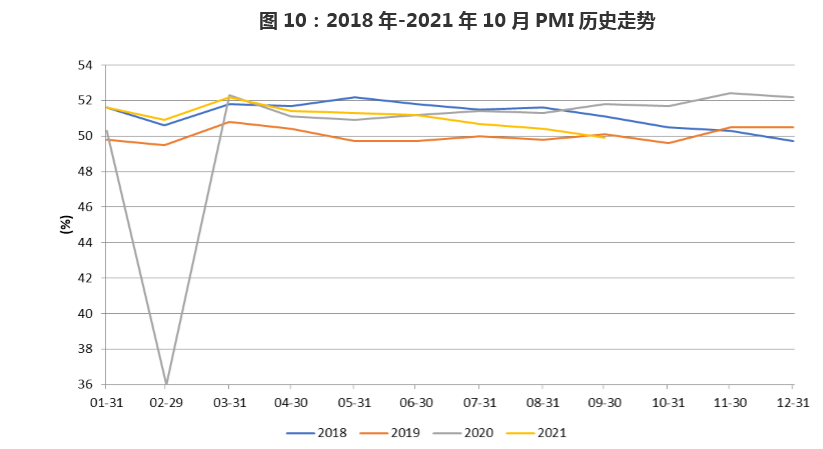

四季度债市来看,国内基本面或较弱,10月官方PMI为49.2%,较上月回落0.4个百分点,创四年同期最低。我们认为,国内地方债发行节奏提前,货币政策取向不变,碳支持货币政策工具落地在即,其他预期弱化。

资料来源:Wind,统计区间2018年-2021年10月,财通基金整理

海外看,美国PMI略超预期,但随着疫情时期补贴效应退出,三季度GDP环比增速较弱。就业数据继续改善;美国11月Taper在即,欧洲维持利率和QE操作规模不变,日本有进一步宽松的可能。

全球能源危机支撑大宗价格,国内PPI向CPI传导加快,煤价在相关部门干预下,已经快速回落,但部分菜价上涨较快,猪肉价格低位反弹,预计PPI-CPI剪刀差收窄;近期油价大宗上涨后趋稳,美债长端上行较快后盘整,市场静待联储缩表,全球股市涨跌互现,美元指数维持强势;中美关系短期信号略偏积极,但摩擦仍存,风险偏好有望回升。

在国内降准预期落空后,债市予以快速消化后弱反弹,当前持续走弱的基本面对债市有支撑,叠加国内本轮散发疫情持续扩散,对本已下行的基本面可能有进一步的冲击,债市短期转熊的概率不大,十年国债破3%建议适度关注配置价值。

数据来源:本文数据均来自wind公开信息

风险提示:市场有风险,投资需谨慎;文中提及行业、板块不构成任何投资推介,文中市场判断不对未来市场表现构成任何保证,历史情况仅供参考;文中基础信息均来源于公开可获得的资料,基金管理人力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。我国基金运作时间较短,不能反映股市、债市发展的所有阶段。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩不构成基金业绩表现的保证。基金投资需谨慎,请投资者充分阅读《基金合同》、《基金招募说明书》、《基金产品资料概要》等法律文件。

2021-11-02 19: 55

2021-11-02 19: 31

2021-11-02 18: 21

2021-11-02 18: 15

2021-11-02 18: 14

2021-11-02 16: 52