今天是“双十一”,A股关键词不是打折,而是“翻身”。

低迷了好久的A股三傻(银保地),在地产股的带领下,抢占了涨幅榜的前列。

11月11日涨幅前八的Wind主题行业指数

数据来源:Wind

A股主要指数也全线上涨,今年表现平平的上证50、沪深300一马当先。

11月11日A股主要指数涨幅

数据来源:Wind

市场的热点再一次转变,到底发生了什么?

一组重磅数据或许是今日行情背后的催化剂。

昨天下午,央行发布了10月份的社融数据。

每当社融数据发布,都会引来各路人马的强势围观,不管是炒股的还是买债的,都非常关注,堪称“网红指标”。

PS:我们之前写过文章,科普了社融。

社融即社会融资规模,简单点说就是实体经济从金融体系拿到的资金总额。

社融数据有两个作用:

① 看现在

反应当前实体经济获得的融资情况,是当前经济形势下融资需求和政策影响共同作用的结果。

② 观未来

社融是经济指标的领先指标,从经验规律来看,社会融资规模增速对经济增长具有一定的领先性,社融增速一般领先经济增长3至6个月左右。

对股市而言,社融是观测流动性的重要指标,甚至在一定程度上决定了股票的买卖时点。

一方面,当社融扩张时,企业/居民存款扩张,能投资股票的资金更充裕,股市流动性可能偏宽,反之则偏紧;

另一方面,当社融扩张时,实体经济向好,企业盈利表现可能较好,也会提振股市的表现。

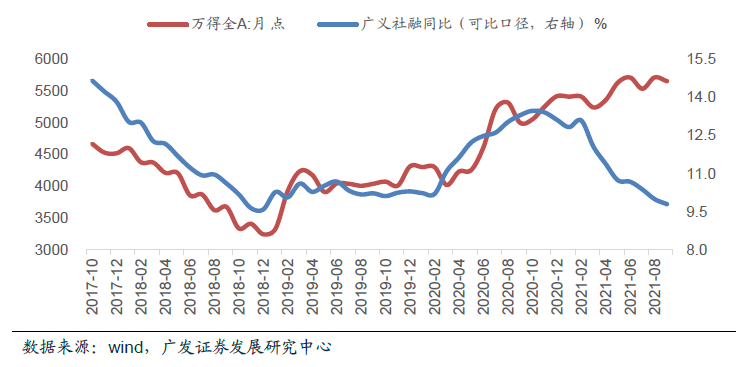

下面这张图能够明显地看到,2017-2020年期间,社融(蓝线)与A股整体走势(红线)在大的方向与节奏上基本保持一致。

2017年到2018年,社融增速一路下降,A股整体也处于熊市之中;

2019年到2020年,社融增速不断回升,A股也迎来持续两年的牛市。

看到这儿,仔细的小伙伴或许就要问了:

今年社融增速是往下走的(从13%降到10%),但A股整体表现并不算差啊,这如何解释?

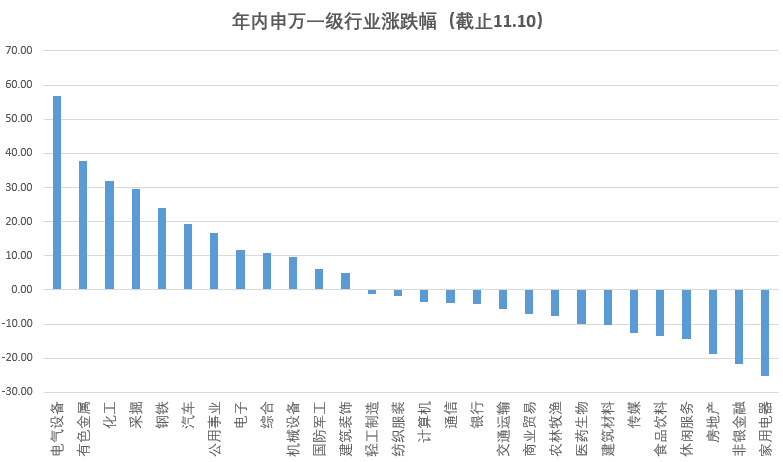

实际上,今年A股的分化其实很严重,新能源和周期股的大涨,撑住了指数;

而地产以及和地产相关的金融、家电等行业,对融资环境比较敏感,它们在今年就跌得比较惨。

数据来源:Wind

而昨天公布的社融数据,传来了好消息。

10月社融同比增速10.0%,与9月持平,扭转了继续下行的趋势,开始企稳。

市场纷纷预期,由于去年基数不高,再加上还有近2万亿的政府债待发,11月和12月社融增速可能还会小幅反弹。

下跌势头止住了,反弹也不远,社融的底部似乎已经出现了。

因此,之前受社融“拖累”而大跌的地产以及相关的金融、家电等板块,迎来了大幅反弹,特别是地产股一马当先,已经连续两个交易日大涨。

地产股行情会不会是昙花一现?

早在今年10月初的时候,融通基金权益投资总监邹曦就写过一篇文章,他认为:

从未来3-6个月的时期来看,房地产基建相关的投资值得重点关注。

他的主要逻辑是:

如果出口尚未回落,现有的摩擦状况短期继续持续,制造业和居民消费或将继续受到伤害,需要通过适度放松房地产信贷,加大基建投资来稳定经济和就业。

如果出口明显回落,则意味着美国过度刺激占据全球有效供给的局面扭转,为中国发展内需腾出了空间,可以适度放松对房地产和基建投资的抑制,通过恢复内需来稳增长。

同时,政策性市场出清阶段性进入尾声,无论是2020年4季度有关国企的严重债务违约,还是2021年3季度逐步显性化的房地产高杠杆企业的困境,都表明对地方政府隐性债务的整顿和房地产行业低效产能的清理已见到明显成效。

重大事件意味着有效约束的建立,意味着新的运行机制的建立,在中国特定的制度环境下,已经具备放松过度压制,推动房地产融资和基建投资重新回归正常化的条件。

回到当前。

10月份的社融数据中,改善最明显的是居民中长期贷款,房贷额度松动可能是主要贡献因素。

而央行在昨天也首次单独发布了个人住房贷款数据,10月增加3481亿元,较9月份多增了1013亿元。

房地产市场的信用状况正在改善,地产融资最紧张的阶段可能正在过去。

再考虑到专项债11月仍有最后一批约5600亿规模有待发行,基建融资也持续得到保障。

今年一跌再跌的房地产基建相关板块,或许真迎来了机会。

文中券商观点均节选自券商研究报告,仅作举例说明,不代表本文观点,亦不构成任何投资建议与承诺。谨慎投资。指数过去走势不代表未来表现。

本文章是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文章在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。

公开募集证券投资基金风险揭示书

尊敬的投资者:

投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,融通基金管理有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。融通基金管理有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

2021-11-11 21: 40

2021-11-11 21: 19

2021-11-11 21: 07

2021-11-11 21: 06

2021-11-11 17: 36

2021-11-11 19: 26