三季度以来,在局部疫情反复、能源短缺预期升温、能耗双控政策和房地产投资下行等因素的影响下,国内经济增速放缓,同时PPI在供给偏紧和全球流动性保持宽松的驱动下保持同比高增,滞胀风险逐渐开始主导市场情绪。

目前经济并不是严格意义上的滞胀,可能和2016年-2017年工业品高通胀时期的情况类似。随着工业品高通胀“退烧”,我们认为,目前最差的时刻已经过去。一方面,工业品价格继续快速上涨的概率不大,PPI同比增速有望二次探顶后逐步回落。另一方面,消费复苏条件已经具备,已经进入中期修复通道中。向后看,我们关注居民消费品价格上行和PPI-CPI剪刀差收敛带来的投资机会。在消费持续修复的情况下,CPI将保持温和上涨,PPI-CPI剪刀差将逐步开启收敛,消费板块或出现投资机会。

一、宏观环境最差的时候已经过去

从工业领域来看,价格快速上涨的时代或已结束。

10月PPI同比上涨13.5%,创历史新高,或已出现二次探顶的迹象。10月以来,国内保供稳价政策效果逐步显现,煤炭及主要有色金属价格已经出现回落。10月20日至11月9日期间,动力煤、焦煤期货结算价分别回落56%、15%,铜、铝、锌现货结算价分别下跌6%、18%和10%。由于PPI调查时点在每月5日和20日,上述商品价格回落或未体现在10月PPI中,预计将滞后表现于11月PPI中。上游价格回落有望缓解中下游企业成本压力,对中下游生产的压制也将减弱。

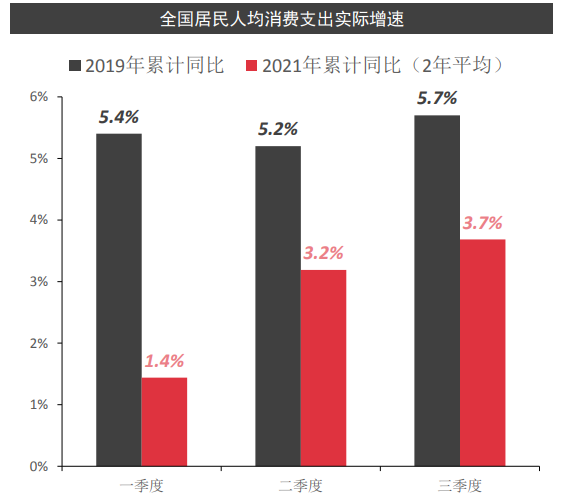

从消费方面来看,“类滞胀”特征较弱,内生性动能仍在,预计后续消费将持续恢复。目前消费已经进入中期修复通道。今年以来,全国居民人均消费支出实际增速逐季提升。向后看,居民消费持续恢复的动力主要分为2点。

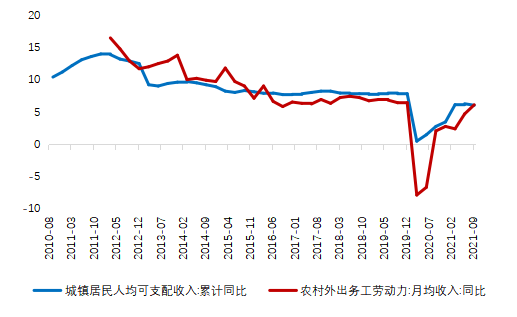

一方面,居民收入平稳修复,低收入人群收入也在加速回升,利于整体社会消费倾向抬升。今年3季度,农民收入两年复合增速为6.2%,较二季度出现大幅上升。

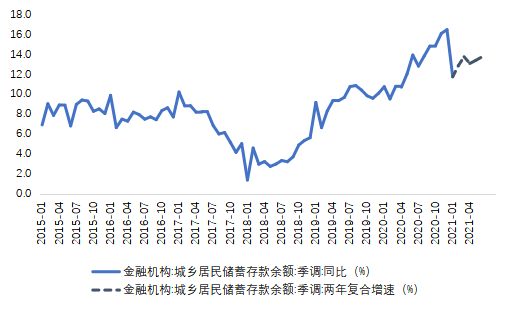

另一方面,特效药再传佳讯,后续消费场景有望进一步打开。11月5日,美国辉瑞公司表示其实验性抗新冠药物使高危患者的住院和死亡风险减少89%,有望在年内交付。后续在特效药问世推广下,国内出行政策有望调整,消费场景的进一步打开,预计前期积累的居民存款有望转化为消费流出。

资料来源:中信证券

资料来源:Wind,2021年增速为两年复合同比增速

资料来源:Wind

二、 历史上相似的时期发生了什么

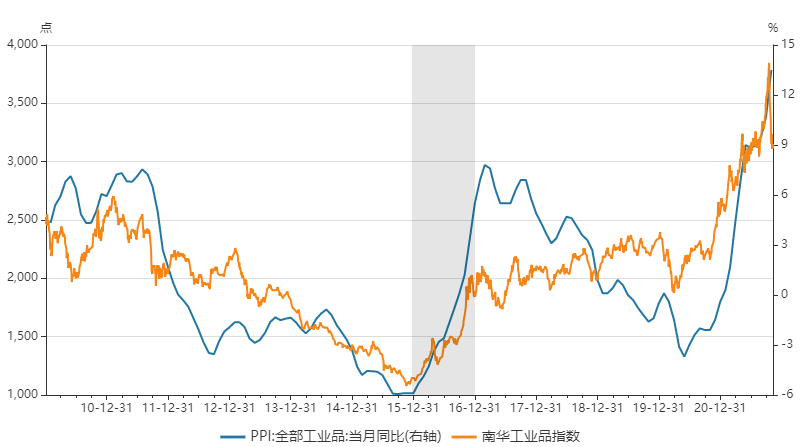

当前可能和2016年供给侧改革后工业品高通胀时期的情况类似,但也增加了新的变化。2016年-2017年经济增速基本稳定,但在供给侧改革及环保限产的影响下,工业品价格持续走强,南华工业品指数2016全年上涨62.5%,PPI于2017年2月达到7.8%的阶段性高点。同时由于猪肉处于下行周期,2017年全年CPI温和上涨,同比增速在2%以下。

今年三季度以来,局部疫情和能耗双控政策等因素对供给端造成了较大的负面影响,这与2016年-2017年十分类似。但目前情况也增加了新的变化。今年3季度以来与2016年那一轮最大的不同在于:本轮在局部疫情的影响下,上游价格向下游整体传导力度不强;而2016年内需并不弱,价格从上游向下游传导较为顺畅,核心CPI于2017年1月达到阶段性新高,CPI偏弱主要是受猪价压制。

资料来源:Wind

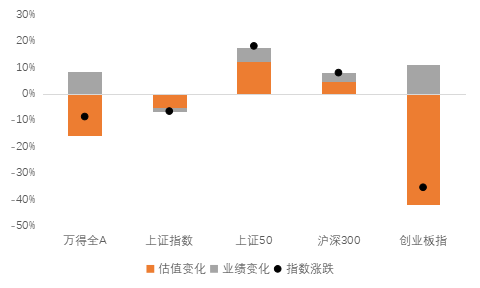

尽管市场中流有俗语“通胀无牛市”,但从2016-2017年间的市场表现来看,工业品高通胀并不代表权益市场中没有机会。虽然当前的情况与2016-2017年有一定不同,但历史经验仍对我们有一定启示。2016年-2017年期间,虽然整体A股表现并不强势,但以蓝筹白马股为主要组成的上证50指数、沪深300指数获得戴维斯双击,核心资产成为主流。

资料来源:Wind,数据区间为2016.01.01-2017.12.31

三、 下一阶段关注什么

我们认为,后续可以关注居民消费品价格上行和PPI-CPI剪刀差收敛带来的投资机会。

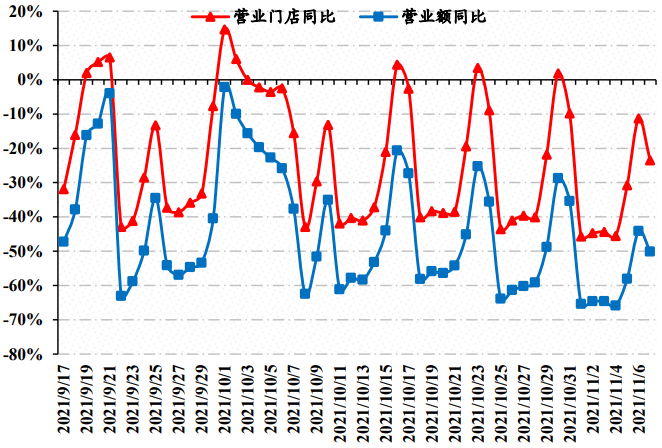

一方面,在居民消费恢复潜在动能不差的背景下,叠加疫情冲击下消费行业供给出清,消费持续修复将带动CPI温和上涨。疫情对中小商铺的影响较大,消费行业竞争格局正在持续改善。根据美味不用等数据,2021年以来营业门店同比较2020年呈现持续下滑趋势。供给端出清的原因主要是消费景气度仍在低位,但一旦景气度持续出现边际回暖,消费行业的修复弹性可能会出现跳升。

资料来源:国泰君安证券

另一方面,CPI温和上涨、PPI大概率探顶回落的情况下,国内PPI与CPI剪刀差有望于今年年末明年年初开始收敛,下游消费企业的成本压力有所缓解,企业利润分配将逐渐偏向于下游企业。

目前部分下游企业发布涨价公告,显示积蓄的涨价力量已经开始释放,下游消费行业企业盈利能力或已经触底。从历史数据来看,PPI与CPI剪刀差收敛期间,消费板块的表现也相对较好。以2017年2月至2018年2月为例,期间PPI与CPI剪刀差从7%下降至0.8%,消费板块出现较为明显的超额收益。中信风格指数中,消费、成长、金融、周期、稳定风格指数分别上涨43.7%、35.1%、23.8%、16.6%和5.9%,消费ETF也出现了趋势性上涨。

风险提示:本报告所载信息和资料来源于公开渠道,本公司对其真实性、准确性、充足性、完整性及其使用的适当性等不作任何担保。在任何情况下,本报告中的信息、观点等均不构成对任何人的投资建议,也不作为任何法律文件。本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。

2021-11-11 21: 40

2021-11-11 21: 19

2021-11-11 21: 07

2021-11-11 21: 06

2021-11-11 17: 36

2021-11-11 19: 26