市场回顾

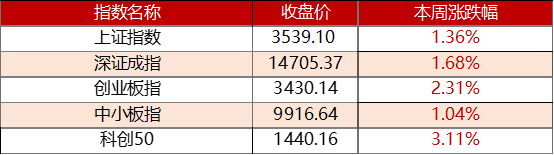

部分大型指数上周较大幅度上涨

其中科创50涨幅尤为明显

图表1:本周主要股市指数表现(2021-11-8至2021-11-12)

数据来源:wind

上证指数在上周内跌多涨少

其中上涨趋势更为明显

图表2:上证指数表现(2021-11-8至2021-11-12)

数据来源:wind

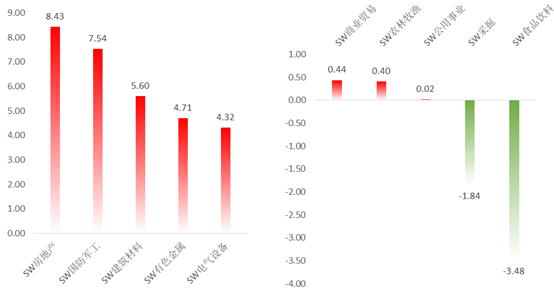

多数申万板块上周为上涨

资金流入较多于流出

图表3:本周涨幅前五与后五行业(单位:%)(2021-11-8至2021-11-12)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:行情指标-区间涨跌幅(流通市值加权平均)

本周涨幅前五的行业

房地产、国防军工、建筑材料、有色金属、电气设备

本周涨幅后五的行业

商业贸易、农林牧渔、公用事业、采掘、食品饮料

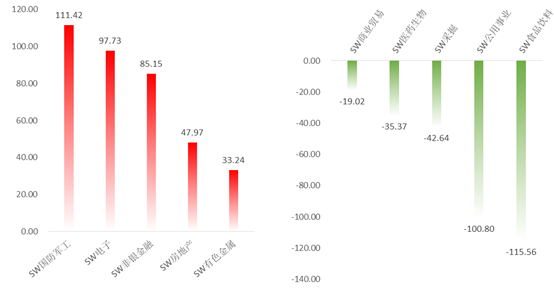

图表4:本周净资金流入前五与后五行业(单位:亿元)(2021-11-8至2021-11-12)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:资金流向(中国)-(区间)净流入资金(合计)

本周净流入前五的行业

国防军工、电子、非银金融、房地产、有色金属

本周净流出前五的行业

商业贸易、医药生物、采掘、公用事业、食品饮料

投资策略

2021年最后两个月时间,A股可能维持震荡的行情,跨年行情也将会是结构性的,我们需要关注经济增速回落对市场的影响。站在当下,疫情对经济的冲击可能会逐步弱化,航空、旅游的需求有望复苏,该板块值得关注。军工未来需求增速确定性较高,也值得关注。新能源,消费预计将会是结构性机会。

海通证券:跨年行情在11月启动的可能性较大

A股岁末年初的躁动行情是固有规律,源于政策面和基本面的日历效应。如7-10月市场较弱,躁动行情往往较早启动且跨年。②这次跨年行情有望展开,背景是A股估值尚可、微观资金充裕,驱动力来自宽信用政策落地、企业ROE将继续向上。③配置上均衡,如低估的金融地产、高景气的硬科技(新能源、半导体)。

只要市场上涨的基础仍在,即宏观政策偏暖、企业ROE向上、股市微观资金面仍充裕,那么如同等待杜鹃鸣叫一样,只需要耐心等待上涨行情的启动。按照历史规律,每年岁末年初都有跨年行情,而今年9、10月市场表现比较弱,叠加当前估值尚可,流动性较为充裕,因此跨年行情在11月启动的可能性较大。

从行业配置看,基于前述观点,结构上可以更均衡一些,具体可以重点关注以下两条主线。1)低估的大金融。随着经济下行压力被对冲以及房地产债务担忧消退,大金融行业有望迎来修复。年初至今大金融板块涨幅、估值、基金持仓均处在低位。2)高景气的硬科技。

国泰君安证券:地产悲观预期修正,结构切换破局信号出现

业绩空窗期次新、主题行情活跃,恰好为结构切换提供布局窗口。市场交投情绪明显回暖,全A成交额连续7日在万亿以上,赚钱效应提升。结构上,机构对主流赛道基本面超预期的空间存在分歧,近一月基金重仓、茅指数、宁组合指数横盘震荡。国泰君安证券认为,随着年底一系列重要会议的陆续召开,支持消费投资恢复、科技创新等政策的落地方向将进一步明晰,风险评价下行将驱动跨年行情徐徐展开,符合共同富裕、绿色发展的产业方向仍是中期布局重点。结构配置上,维持“站在风格切换的起点”与“低估值收获季”的判断,当前逢低布局低估值板块为最优解。

地产悲观预期修正,结构切换的破局信号出现。地产融资出现松绑信号,居民中长贷回升验证房贷放款提速,市场对地产悲观预期修正,地产行业指数单周涨幅第一。周五央行、银保监会分别召开会议,均提及房地产相关内容。与此前政策表述相比,会议强调了守住不发生系统性风险和维护房地产市场平稳健康发展。

行业配置:从周期向消费,从高估值进攻向低估值防御。从周期向消费,从高估值进攻向低估值防御。1)消费:逐步迈出预期底部,推荐业绩有支撑且负面预期淡化的白酒/生猪/乳业/汽车零部件等方向;2)券商/银行:券商在财富管理驱动下二次成长、行情持续性将超预期,银行Q3盈利继续向上,资产质量持续好转;3)新能源:高景气方向仍具稀缺性,推荐新能源车/光伏/绿电等方向。

中信建投证券:跨年行情已开启,市场更乐观

随着稳增长政策发力、人民币走强,跨年行情已开启、市场更乐观;“决胜当下”成长进攻,“布局来年”价值修复。9月和10月的震荡调整之后,近期积极信号不断出现,市场峰回路转,跨年行情已开启:1)地产政策吹风松动,稳增长政策超前发力。2)10月社融预示年内信用底可能出现,经济企稳在即。3)央行出台碳减排支持工具,发挥结构性宽松作用。4)国内经济推动人民币走强,外部流动性趋松。内部基本面企稳、流动性温和,外部全球可能进入类似14年2月-8月Taper后的新兴市场强势窗口期,此时行情看法应该更加乐观。四季度考核在即,冲刺阶段“决胜当下”,能源转型行情向全成长板块扩散,创业板指10月13日以来上涨近10%;放眼长期“布局来年”,价值股修复脚步加快,新兴市场相对发达市场的性价比已经进入“好球区”,岁末年初关注新兴市场潜在的强势窗口期。

行业配置:“决胜当下”成长进攻,“布局来年”价值修复。1)“决胜当下”:中微观景气向好+政策催化不断+机构持仓合力,四季度新能源车、光伏等能源转型行情仍在途中,军工、半导体等穿越周期的优质成长股持续发力。2)“布局来年”:相对性价比回升的优质蓝筹进入“好球区”,如“缺芯反转”的汽车、前期超跌的消费医药、受益于利率回升的银行。

中金公司:A股配置向政策预期及中下游方向倾斜

近期政策预期和物价变化明显主导市场整体和结构的表现。往未来看,政策预期可能仍将是影响市场的关键因素,短期稳增长力度可能尚不显著,市场短期路径可能仍有波折,但中金公司认为无须过度悲观,从9月底至今政策已经在逐步朝“稳增长、保民生”的方向转变,当前到明年一季度可能是政策发力重要的观察窗口期,稳增长加力后指数可能也将有所表现。

配置上,短期稳增长的发力方向可能带来阶段性机会,并逐步注重上游价格压力缓解带来的中下游制造与消费的预期改善。中期来看,偏成长的风格可能仍是重要的方向。此外,我们认为中美未来可能的贸易缓和也将带来部分行业基本面改善的机会。

行业配置建议:随着稳增长预期升温和上游价格局部见顶,可重点关注如下方向。1)高景气的制造方向,包括新能源汽车、新能源及科技硬件半导体;2)今年已经有所调整、估值已经不高、中长期前景依然明朗的中下游消费,自下而上择股,包括食品饮料、医药、家电、汽车及零部件、轻工家居、互联网与传媒、农林牧渔等;3)短期关注政策边际变化或发力潜在有支持的领域,包括地产产业链、潜在的消费支持领域等,同时继续减配中国需求主导的传统原材料板块。

参考文献:

[1] 【十大券商一周策略】跨年行情正如期展开!聚焦成长与低估值,积极信号显现,市场更乐观?

A股周策略

金信基金A股周策略栏目已经开通啦,我们会每周定期为大家回顾上周行情和展望后市,帮助大家及时跟踪最新的市场信息。感兴趣的小伙伴一定要关注我们噢~

风险提示:基金有风险,投资需谨慎。请投资者根据自身风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。基金的过往业绩及净值高低并不预示其未来的业绩表现。定投也不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行承担。基金详情及风险收益特征详阅法律文件及相关公告。

2021-11-17 21: 10

2021-11-17 21: 08

2021-11-17 21: 06

2021-11-17 21: 05

2021-11-17 21: 04

2021-11-17 21: 03