很多小伙伴喜欢自嘲为股市中的“韭菜”。不少冲进A股炒股的上市公司,也不能幸免。

10月27日,A股某龙头药企发布今年三季报,称炒股浮亏15.5亿元(交易性金融资产持有期间公允价值变动损益为-15.5亿元)。

消息一出,坊间哗然,有投资者大骂其不务正业。

第二天,该药企紧急回应,会逐步优化结构,并逐步退出证券投资。

其实在2020年,该公司炒股赚了23亿。和如今的亏损相抵后,仍赚了8亿元。

龙头药企炒股,只是A股众多上市公司证券投资的一个缩影。

除主营业务外,上市公司也通过炒股、炒房等,扩大自己的收入源。

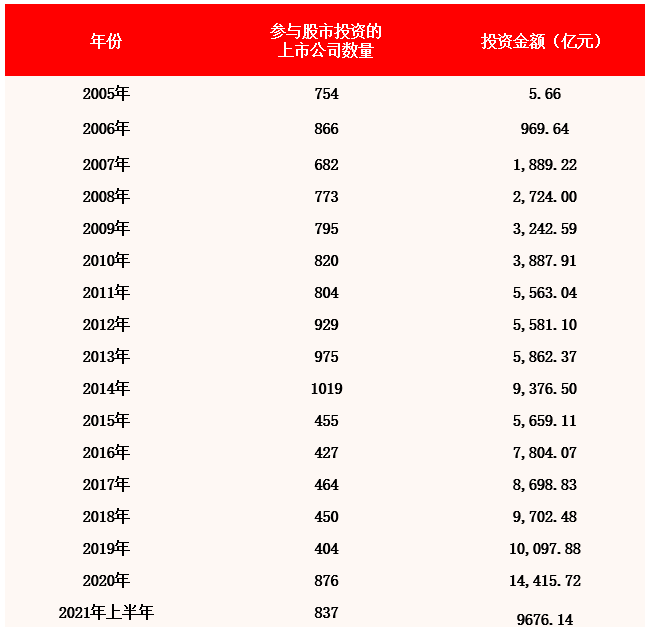

根据2021年中报统计显示,截至今年6月30日,A股共有837家公司参与了证券投资,总投资金额超过9000亿元,体量庞大。

A股参与证券投资的上市公司统计

2005年-2021年上半年

数据来源:Wind,据年报、半年报

当上市公司自己炒股时,都发生了什么?

上市公司投资成绩单

“股市有风险,投资须谨慎”。

这句话用在上市公司自己身上,同样适用。

以“公允价值变动净收益”来衡量上市公司投资收益情况(包括房地产、股票投资等等)。

公允价值变动净收益,指企业以各种资产,如投资性房地产、债务重组、非货币交换、交易性金融资产(含股票)等公允价值变动形成的应计入当期损益的利得或损失。

现在的公允价值和上一次计算时账目价值差异,衡量了企业在这段时间的投资收益如何。

浮亏

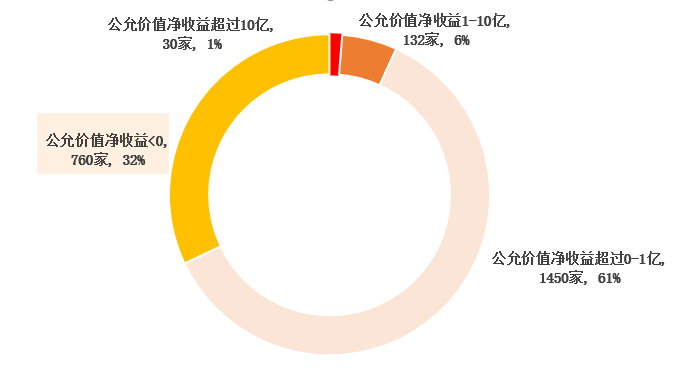

据Wind数据,2020年披露公允价值变动净收益数据的2562家公司中,有756家公司的投资处于浮亏状态,占比30%,意味着这些公司的投资处于浮亏状态(不仅仅限于股票投资,下同)。

其中,105家公司浮亏1亿元以上。

2021年三季度披露该数据的2372家公司中,760家公司的投资处于浮亏状态,占比32%,77家公司浮亏1亿元以上。

浮盈

也有不少上市公司的投资处于浮盈状态。

其中,2020年末,有207家公司公允价值变动净收益在1亿元以上,其中31家公司浮盈10亿元以上。

2021年三季度末,公允价值变动收益在1亿元以上的公司有162家,浮盈10亿元以上的公司30家。

2021年三季度上市公司投资收益情况

数据来源:Wind

市场行情处于变化状态,上市公司的投资盈亏也呈变动状态。

2020年曾因投资浮盈而大幅增厚业绩的公司,在2021年一季度则有可能因为投资而拖累业绩,反之亦然。

上市公司炒股那些事

股票投资是上市公司证券投资的重要一环,也是上市公司“公允价值变动净收益”的重要构成部分。

股票投资业绩好坏,甚至会影响上市公司经营情况。

2007年是上市公司炒股的重要节点。

在A股史上,2007年是难得的大牛市,大盘站上6124的历史高点,各路投资者赚得盆满钵满。

这一年的8月9日,沪深两市总市值达到21.15万亿元,超过2006年中国GDP总量,资产证券化率首次突破100%。

面对红红火火的股市,上市公司也按捺不住,证券投资金额猛增。

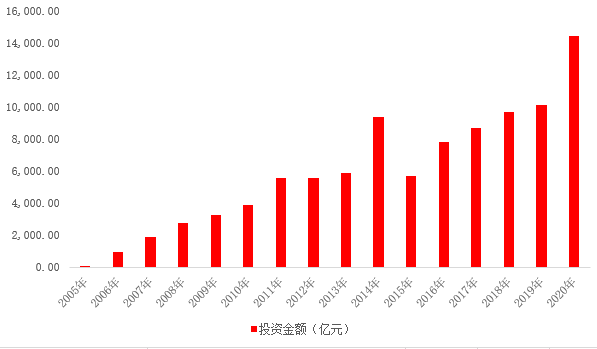

2005年,上市公司证券投资金额不到6亿元;到了2007年末,入市金额近1890亿元,涨幅达330倍。

2014年达到一个高峰。2015年A股由牛转熊,上市公司炒股热情下降。

随着2020年行情火爆,上市公司证券投资金额再创年度新高,达1.44万亿。

上市公司证券投资金额(亿元)

2005-2020年

数据来源:Wind

据上市公司中报显示,截至2021年6月30日,A股一共有837家公司参与了证券投资,占全部A股上市公司的18%。

它们共计投资了3238只股票(同一只股票被不同公司投资时,分开计算)。

有100家上市公司持股数超过10只。其中持股数最多的一家上市公司,共计持有了33只。

从投资金额看,剔除主营或兼营金融服务的券商、银行等“专业队”后,某航空公司的证券投资金额最大,为147亿元。其次为一家药企、一家白酒企业,投资金额分别为98亿元、93亿元。

上市公司炒股门派

与普通投资者类似,上市公司炒股也分门派。

打新派

和普通投资者一样,上市公司也喜欢“打新”。

自2006年5月恢复新股发行后,各大上市公司参与打新的热情高涨。当时大多数新股网下配售的公告中,都能发现上市公司的名字。

2007年3月,证监会出台“禁止利用募集资金参与打新”的禁令,上市公司的打新势头有所减缓。

但是,规避高风险、将闲置资金用于“打新”的上市公司仍不在少数。

某主营农药的上市公司,还成立专门的打新资管计划,参与打新。

有股民戏称,上市公司如此“不务正业”,还和股民、投资机构“争食”,抢夺IPO中签名单。

积极交易派

炒股的上市公司中,有一类是“企业股民化”。披着公司外衣,做着很多“韭菜”喜欢做的操作。

2009年,浙江一家做照明的上市公司,累计买卖119家上市公司股票,占据近3页的披露页面。

除去节假日休市,基本上每天都买卖,股票类型涵盖A股所有行业。全年累计录得近749万元的股票投资收益,较2008年大增456%。

不过该公司的主营业务并没有气色,自身的股价一直在低位徘徊。

不熟不做派

最了解你的,是你的对手。

这句话用来炒股,也造就了一个派别。

这类上市公司,深谙彼得·林奇“十倍股”在身边的策略。不仅扎根主业,还凭借对行业的了解,在股市掘金。

比如某水泥企业。

公司2020年年报所列示的证券投资名单显示,在其重仓的6只股票里,有4只都来自水泥行业。

由于处于同一行业,该公司对同行的买卖时点拿捏到位。2020年,这4只水泥个股也是带来盈利最多的标的,为其带来1.57亿的投资收益。

什么赚钱做什么派

一家主业做男装的公司,仅2009年一年,就通过定向增发,参与了9家上市公司的投资。

到了2015年,其持股市值高达50亿元,数量多达37只。

今年半年报显示,该公司持股33只,是A股上市公司中持有证券最多的公司。

该公司发布的2021年三季报显示,公司总营收为100.4亿元,同比增长11.68%。

其中最重要的原因,不是卖衣服或者炒股获利,而是在于其房地产项目集中交付。

这家公司到底是炒股、卖房还是做男装?

对于投资者的质疑,该公司坦言:“有赚钱的机会就会去做。”

Wind数据显示,22年间,炒股炒房等投资收益为其贡献了约400亿元的利润。

有瓜民开玩笑称,这家公司是“被服装事业耽误的股神”。公司可改名为XXX(该公司名字)希尔·哈撒韦,主营业务——价值投资。

主业不行,靠炒股获利派

如东北某药企,公司所属行业为医药制造业,主要从事中成药、生物化学药研发、制造和销售。

但其医药主业近年表现欠佳,利润增长主要依赖投资收益。

2021年中报显示,公司医药业务收入8.71亿元,同比减少10%;当期投资收益10.79亿元,占营业利润的比例超过100%。

另外,该公司交易性金融资产期末余额较2020年末余额增长70.95%,主要系本期证券投资同比增加所致。

医药主业收入逐渐下滑,却大幅增加了证券投资金额,看来对于这家公司来说,炒股确实比制药赚钱。

炒股亏钱,直接影响经营派

深交所上市的某药企,主营业务是血液制品。

2014年开始炒股。

2015年,用10亿元炒股,获利8.74亿元,占公司净利润的59.1%。

2016年,再次加码到40亿元,获利8.28亿元,占公司净利润的50.22%。该公司也被许多股民称为上市公司里的“股神”。

2018年,因血液制品市场不景气,主营业务亏损4亿元。雪上加霜的是,这一年炒股又亏损11亿元。巨亏背后主因,是“受资本市场波及,承担了风险投资损失”。

2018年年报公布当晚,深交所就发了问询函。

收到问询函后,该公司当即表示“金盆洗手”,不再参与新的二级市场投资,持有的证券也会在合适的时候卖出。

等到发布2019年报时,净利润扭亏为盈,有研究机构指出:“公司逐步退出风险投资,同比减少投资损失约19.61亿元,对业绩的影响较大。”

上市公司应不应该炒股?

支持者

把闲置资金用起来,为公司和股东创造更高的收益,否则闲置大量的资金就是一种资源浪费。

这也是大多数炒股的上市公司对外宣称的理由——钱生钱,在公司主业之外增加利润来源。

反对者

除了券商、银行等有金融专业背景的上市公司外,其他公司是否有能力、实力、精力去炒股?

股市充满不确定性。上市公司炒股,增加了财报的不稳定,把公司营收和炒股得失的双重风险传递给股东。

对有追求、有规划的上市公司而言,主业是根基,炒股获益,是锦上添花。

在主业稳定、现金流充沛、风险可控的情况下,适当进行投资,有利于提高闲置资金的使用率,增加投资收益,利于公司长远发展。此外,有的公司股票投资是为了满足长期战略发展需要。

同时也要看到,不论是股票或者房产投资,都有一定风险,甚至可能反过来扰乱主业发展。

股票投资损益一般将计入上市公司财报的“交易性金融资产”中,股票价格波动,将直接影响当期损益,放大业绩波动性。

投资那些经常游离于主业之外、动用巨资参与证券投资的上市公司时,要更加小心。

你赞成上市公司炒股吗?

为什么?

欢迎留言告诉我们。

本文章是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文章在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。

2021-11-18 16: 56

2021-11-18 18: 10

2021-11-18 18: 50

2021-11-18 19: 01

2021-11-18 15: 00

2021-11-18 11: 20