上周国务院全体会议讨论并研究部署一季度经济工作。会议强调,要加强跨周期调节,加大宏观政策实施力度,推出更多提振有效需求、加强供给保障、稳定市场预期的实招硬招,统筹发展和安全,有效防范化解风险,着力稳定宏观经济大盘,实现比较充分就业,保持经济运行在合理区间。央行1月17日开展7000亿元MLF操作和1000亿元逆回购操作,中标利率分别为2.85%、2.10%,均较上期下降10个基点。1月20日LPR“降息”如期而至,1年期LPR报3.7%,下调10个基点;5年期以上品种报4.6%,下调5个基点。

上周债券市场在央行“如期”降息以及新闻发布会传达的大量信息下,收益率下行非常显著,尤其“把货币政策工具箱开得再大一些,避免信贷塌方”等语句,使得市场对货币政策想象空间很大。

总体而言,根据近期经济数据,我们认为当前经济增长处于阶段性底部,一季度稳增长的诉求非常强烈,预计财政政策将更加积极有为,货币政策可能后续还有更宽松的操作。短期来看,在没有见到明显的经济托底政策见效的前提下,整体政策环境较有利于债券利率下行,债券市场牛市的基础仍在。考虑到后续稳增长政策发力节奏以及美联储很快将收紧货币环境,债券利率将面临上行压力。

1

资金面

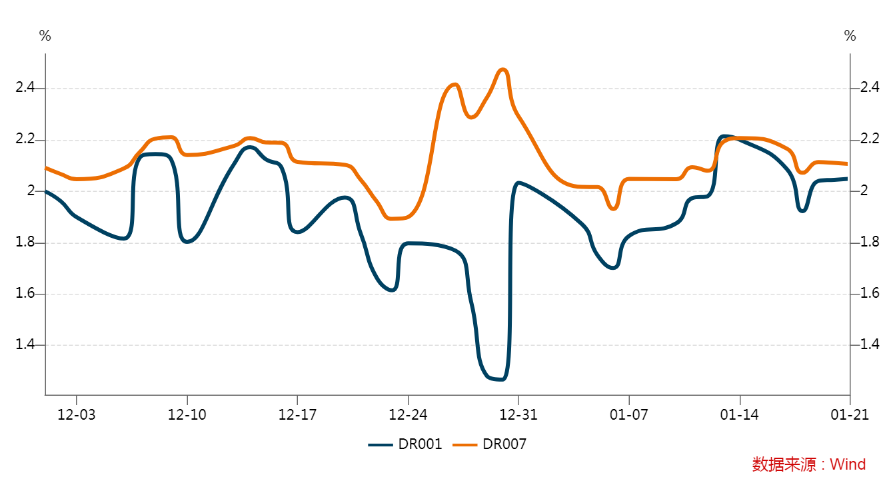

上周一OMO和MLF操作均调降10bp,叠加央行加大公开市场净投放,资金面呈现边际转松的态势,DR007运行在2.07-2.17%的范围,R001运行在1.97-2.15%的范围。周一有5000亿MLF到期,央行续作7000亿,此外央行每个交易日开展1000亿逆回购操作,全周公开市场累计净投放6500亿(MLF+逆回购)。尽管1月为缴税大月,但在央行的呵护下,1月税期对资金面的扰动有限。

银行间质押式回购加权利率(%)

2

现券市场

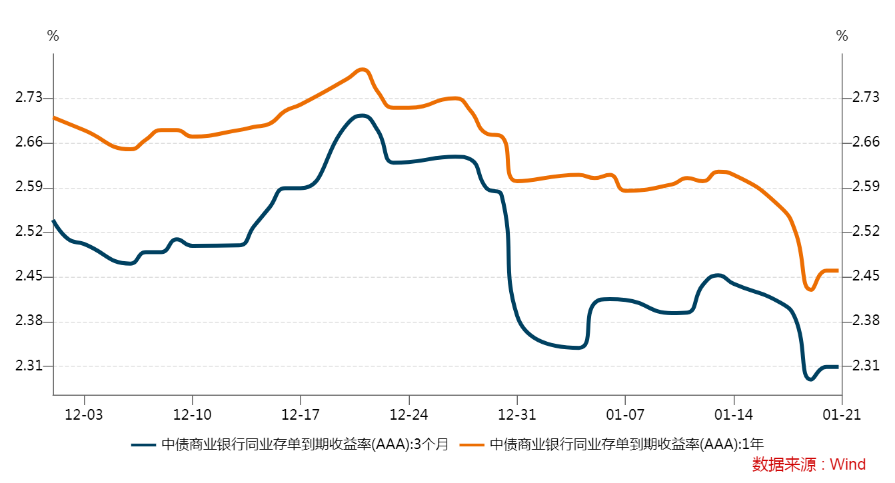

同业存单:上周在OMO和MLF降息后,存单利率全线下行,其中3个月存单利率下行12bp,1年期存单利率下行14bp。1年期存单利率下行幅度超过MLF降息幅度,一方面指向市场对后续降息抱有一定预期,另一方面也意味着年初银行信贷投放可能不及预期。

同业存单收益率走势(%)

利率债:上周发行国债1750亿、政金债810亿、地方债1898亿,地方债发行显著放量,导致利率债净供给延续回升。利率债招标需求较好,大部分期限中标利率低于二级,3年和5年仍然是需求较为集中的期限。二级市场方面,OMO和MLF降息是债市情绪的“引爆点”,央行新闻发布会对于货币宽松的表态以及年初信贷投放不及预期的传闻进一步助长了债市做多热情。具体而言,周一早盘OMO和MLF超预期降息10bp导致长端快速下行,随后12月经济数据略好于预期导致利率有所回调,全天210017下行0.75bp。周二,止盈盘的影响消退,多头入场交易,降息的节奏略显滞后但没有缺席,下午央行新闻发布会关于货币宽松的相关表态进一步助长做多情绪,当天210017大幅下行5bp。周三,全天收益率先下后上,房地产预售资金监管放松的传闻使市场转向谨慎,当天210017下行0.5bp。周四,五年期LPR仅调降5bp低于市场预期,对长端构成利好,当天210017下行0.75bp。周五,SLF利率下调以及银行信贷投放不及预期的传闻导致债市做多热情进一步升温,当天210017下行2bp。上周十年国债活跃券210017累计下行9bp,十年国开活跃券210215累计下行7.65bp。

10年期利率债收益率走势(%)

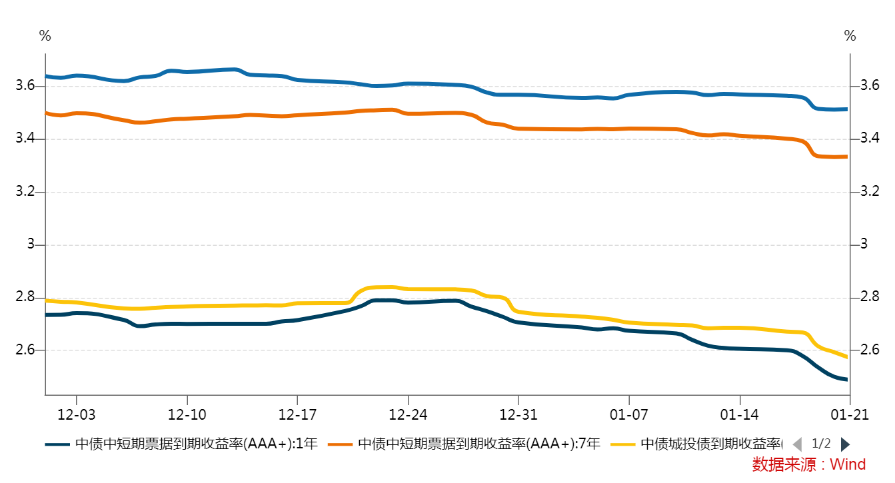

信用债:信用债共发行3672.08亿元,周环比小幅下行,净融资1070.31亿元。二级市场方面,收益率大多下行,其中城投债中1年期AA+下行幅度最大(15.41bp),中票中3年期AA等级下行幅度最大(11.57bp)。信用利差方面,城投债以走阔为主,其中1年期城投债AAA等级走阔幅度最为明显(13.40bp);中票信用利差以走阔为主,其中1年期AA-中票幅度最大(15.67bp)。

信用债收益率走势(%)

3

可转债市场

上周中证转债指数上涨0.84%,转债表现强于正股。其中,超高平价券(转股价值大于130元)跌幅均值为-1.07%,表现差于高平价券(-0.29%)中平价券(0.89%)和低平价券(1.4%)。高评级券(评级为AA+及以上)的涨幅均值为-0.29%,表现差于中评级券(0.89%)和低评级券(1.4%)。转债估值方面,截止上周五市场转股溢价率为27.79%,分位值为95.84%,处于2018年至今较高水平。

2022-01-24 19: 42

2022-01-24 19: 41

2022-01-24 19: 40

2022-01-24 19: 38

2022-01-24 19: 37

2022-01-24 19: 36