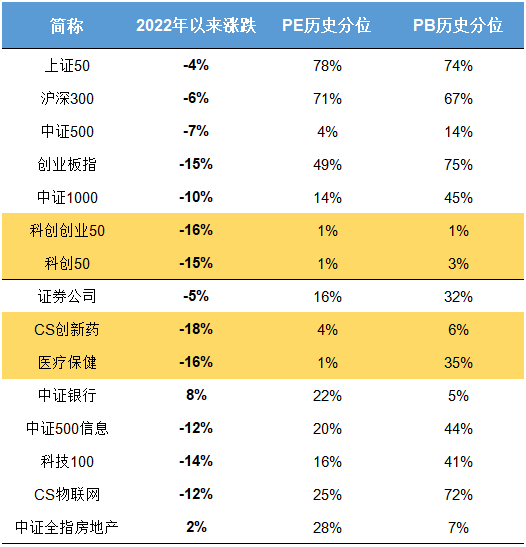

近期,以科创50、科创创业50、医药行业等为代表的成长风格指数连续跌幅较大,个别指数的估值历史分位甚至接近历史最低值!

市场主流指数复盘

注:数据来源,Wind,历史分位按近十年统计(未满十年,从基日以来统计)。数据来源:Wind,截至2022/2/10

科创创业50指数近一年走势图

数据来源:Wind,2021/2/18-2022/2/11,指数过往表现不预示未来,投资需谨慎

科创50指数近一年走势图

数据来源:Wind,2021/2/18-2022/2/11,指数过往表现不预示未来,投资需谨慎

CS创新药指数近一年走势图

数据来源:Wind,2021/2/18-2022/2/11,指数过往表现不预示未来,投资需谨慎

医疗保健指数近一年走势图

数据来源:Wind,2021/2/18-2022/2/11,指数过往表现不预示未来,投资需谨慎

怎么看?是否到贪婪时刻?

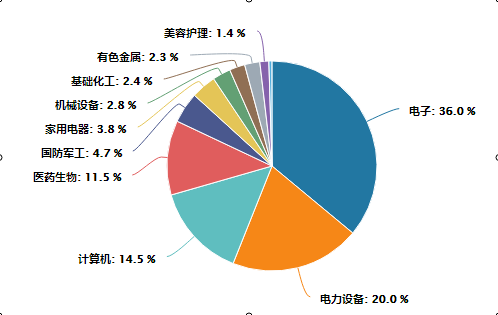

科创50指数观点:

科创50指数行业权重分布

数据来源:Wind,截至2022/2/10,行业分类为申万一级行业标准

科创50重仓的电子板块大幅调整,市场恐慌情绪正进一步释放,回顾2021年,缺芯缺料是消费电子行业全年无法绕开的难题,加之航运受阻、限电等不可预知的事件抑制,即使在全面转向5G的换机潮推动下,全球智能手机的出货量表现并不尽如人意,而这也是当下绝大部分消费电子标的股价仍在下探的主要因素。

一些积极的因素是,据公开数据,科创板业绩预告超6成呈现增长趋势,保持高成长性;机构持仓科创板持续加码,电子行业占比超38%;北向资金持股科创板有所增加。

展望2022年,新机发布、折叠屏渗透元年,汽车智能化、娱乐化趋势下,使得消费电子零部件迎来全新的增量市场,多重因素叠加下,对2022年智能手机产业链的预期无需过分悲观。近期年报及预告的披露有望成为股价筑底的信号。指数磨底仍需时日,静待财报与经济数据出炉;在盈利高速增长、估值较为合理的当下,建议投资者逢低分批次布局,坚定信心,控制好仓位,借道科创龙头ETF(588150)来一键布局中国的“硬科技”“高成长”的龙头。

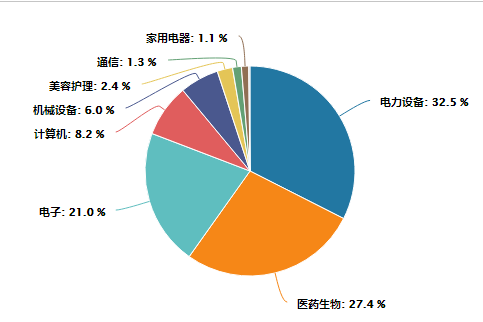

科创创业50指数观点:

科创创业50指数行业权重分布

数据来源:Wind,截至2022/2/10,行业分类为申万一级行业标准

出于对外部政策收紧导致流动性的担忧,叠加机构对高景气赛道调仓换股,1月份市场出现了大幅下跌。从基本面看目前保持前期观点:医药的磨底仍需时日,静待一季报出炉;新能源受估值及成长性预期影响,新能源车业绩待逐月确认,光伏等待硅料价格回调到位,目前估值因素或已消化,预计3月后会有市场情绪修复;TMT目前已经逐步度过底部区间,等待二季度的企稳回升。

当前市场处于风格极度切换中,低估值板块受到稳增长的影响和避险需求,处于市场的焦点,而科创创业指数受到海外流动性紧缩的预期影响,杀估值的趋势明显,调整已经较为充分,但难说何时开始反弹。短期反弹看社融,中长期看海外缩表落地以及国内M1同比企稳。

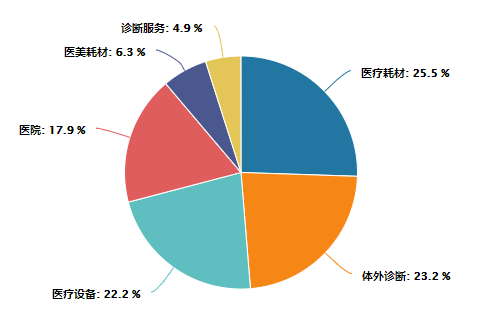

医疗指数最新观点:

医疗保健指数行业权重分布

数据来源:Wind,截至2022/2/10,行业分类为申万三级行业标准

行业属性决定了医药板块的长期投资价值,医药是全市场少有的几乎每年都有结构性机会的板块。去年底,工信部发布《“十四五”医疗装备产业发展规划》,这是国家层面推动医疗装备发展的第一个五年规划,提出了2025年医疗装备产业发展的总体目标和2035年的远景目标,将对全产业链产生深远影响。国内医疗器械消费水平相比欧美仍有较大提升空间,新冠疫情加速国内医疗建设,国内厂家技术持续突破,进口替代空间进一步打开。受益于人口老龄化加速、居民消费水平提高等诸多因素,医疗服务的仍是具备长期价值的好赛道。品质医疗服务和高端医疗保健消费需求旺盛,医美等新兴产业频出,定价弹性大,这都是医药板块在估值压力充分消化后长期配置价值的强有力支撑。

整体上来看,医疗指数在前期大幅下跌后,风险已得到较大释放,目前指数市盈率27.7倍,而指数发布以来市盈率平均值也有64倍,当前已经触及2013年以来P0分位,从估值层面无疑已是底部,但受整个医药板块悲观情绪的影响,仍未有大幅反弹的迹象。因此在目前较低的指数估值下,继续大幅下跌的可能性不大,而短期来看,已初现企稳的迹象。当前时点,可积极关注布局机会,以定投等分散风险的方式把握微笑曲线。

每一个冬天过后,

不都是春天吗?

“股市的下跌没什么好惊讶的,这种事情总是一次又一次发生,就像明尼苏达州的寒冬一次又一次的来临一样”

纵观A股市场,

近16年来曾经历了五次相对较大级别调整。

但回过头看,

市场低谷时刻,恰恰是基金投资的中长期布局良机。

以下图中的普通股票型基金指数为例,

经历数轮震荡后,

普通股票型基金指数长期向上的走势,

与上证指数拉开了距离,

展现出公募基金较强的价值创造能力。

当前市场向下波动时,

一是,我们可以坚持低位定投,积累低价筹码,在左侧耐心等待微笑曲线的出现。

二是,坚持均衡的资产配置,

比如,选择权益和固收资产合理搭配、不押注于单一行业/主题基金、不执着于价值还是成长风格,都可以让我们的投资组合更加均衡抗波动。

风险提示

以上观点仅供参考,不作为投资建议。基金投资有风险,投资者在投资前请认真阅读《基金合同》、《招募说明书》等法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证旗下基金一定盈利,也不保证最低收益。公司旗下基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩不构成对基金业绩表现的保证。

2022-02-11 19: 57

2022-02-11 19: 31

2022-02-11 19: 15

2022-02-11 19: 10

2022-02-11 19: 08

2022-02-11 19: 06