库存周期本身是表征短周期波动的一种方式,往往利用工业企业产成品库存去粗略表征拐点。但随着服务业占比不断扩大,单纯利用工业品库存共振表征的整体经济短周期波动可能在一定程度上失真,尤其是疫后服务业面临持续冲击的当下。

将本轮周期(2020年至今)定义为非典型库存周期,主要是基于我们无法用工业部门产成品库存准确表征短周期拐点的周期,核心是源于经济短周期被外生冲击打断。

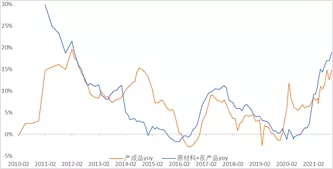

非典型库存周表现在:一方面是由于疫情期间造成意外工业产成品累库,导致本轮周期整体库存位置都在高位,库存波动幅度相对于营收波动幅度来说十分有限;

产成品库存 vs 营业收入

同时,大宗商品的供给端扰动导致价格大幅波动,价格因素助推产成品库存与原材料库存波动幅度产生显著差异,原材料库存不能完全反应工业企业补库意愿。过快的原材料价格涨速、叠加对未来需求的悲观反而会迅速抑制企业补库及资本开支意愿,这也在客观上缩短了被动补库阶段持续时长,这是供需两端对未来预期没有太大分歧的结果,所以被动去库可能仅仅在Q3一个季度,而后在Q4开启主动去库阶段。

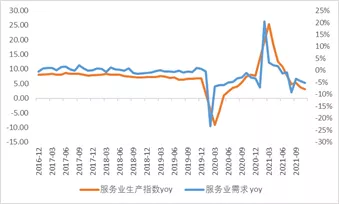

另一方面是疫情造成服务业需求萎靡带来服务业“主动去库”,且由于疫情仍然时有侵扰微观主体补库意愿持续被压制,且呈现出产能持续淘汰的迹象。

服务业供需求多次受到疫情扰动,当前处于明显的“主动去库”阶段。

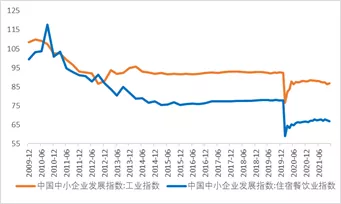

中小企业发展指数,住宿餐饮仅恢复至疫情前86%,工业指数恢复至94%。

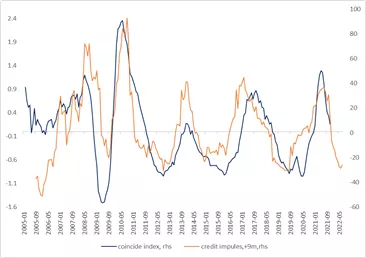

当前经济周期位置:经济周期同步指标指示当前处于周期下行中继;基于经济周期领先指标(leading 9m),下行可能至少持续至年中。

从政策端来看,本轮周期波动的路径可能在一定程度上是决策层主动引导、可预见的,所以才会从2020年7月政治局会议开始启用跨周期的政策调控:“我们遇到的很多问题是中长期的,必须从持久战的角度加以认识,加快形成以国内大循环为主体、国内国际双循环相互促进的新发展格局,建立疫情防控和经济社会发展工作中长期协调机制,坚持结构调整的战略方向,更多依靠科技创新,完善宏观调控跨周期设计和调节。”

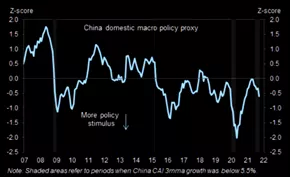

可以看到,2020年5月份开启的货币政策逐步回收、以及从2021Q2开始一直维持资金面的宽松,以及财政政策一直有所保留,专项债发行进度持续偏慢,都是跨周期调控思路的体现,为下半年乃至明年留出政策空间;自2020年下半年出口以及出口引致的工业生产开始成为拉动经济的核心驱动之一,执政层就有意克制使用基建、地产这一传统逆周期调节抓手,地产销售和投资的偏强并非政策层有意为之,而是需求的集中体现,政策层反而从去年下半年开始持续的逐步地收紧房地产,房企三道红线、银行贷款集中度管理、集中供地、打击杠杆炒房等一系列措施从各维度限制地产杠杆,直到当前7月份地产数据全面转差开始集中体现出调控成效;之后7月国常会开始,降准落地,也是在经济动能刚开始触顶回落之时提前做应对,应对措施是跨周期设计下结构性货币政策与结构性宽信用,同时加快专项债发行,在今年底到明年初形成一批实物工作量,是因为上层意识到经济内生动能将在Q4开始显著下滑,考虑到政策时滞做提前的预期管理和政策对冲。十九届六中全会之后,政策端有了明显转向,进入政策主动对冲期,做一些动作,引导一下预期,看看效果;随着经济继续下行,政策思路将转向被动对冲期,不得不继续放松,届时将陆续看到更大幅度的逆周期对冲政策。

另外,政策端在2020年5月开始有意做出一定收紧的动作,同时不断加强行业层面监管,主要是希望借机进行强制经济结构转型,不再鼓励因外需订单旺盛而去增加落后的制造业产能,同时淘汰一批过剩产能。政策出发点是对的,但部委及地方政府执行层面出现了一刀切、简单层层分解、运动式等问题,导致2021H2经济增速显著不及预期,所以国常会、政治局会议、中央经济会议中也做了一定程度的纠偏定调,但不代表放弃结构转向。

政策代理变量:边际转向宽松

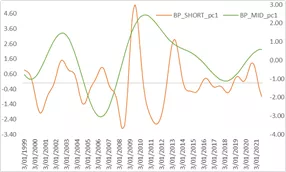

金融周期:中周期顶部,短周期底部,当前类似于12年周期起点左侧,未来反弹幅度有限。

文章数据来源:WIND、Goldman Sachs

作者简介:程睿智,南开大学国际经济研究所世界经济硕士,曾任某私募基金宏观策略研究员,现任职于北信瑞丰基金权益研究部,担任宏观策略研究员。

风险提示:基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。基金投资有风险,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

2022-02-15 15: 46

2022-02-15 15: 21

2022-02-15 15: 12

2022-02-15 11: 13

2022-02-14 20: 54

2022-02-14 20: 53