虎年第一个交易日让大家看到“开门红”的希望,而紧接着却又开始暴跌,满眼一片“健康绿”。不管配置哪个板块或风格,似乎都逃不脱亏钱的厄运。但格雷厄姆曾说“股票市场短期是投票机。”因此从某种程度来说,市场下跌也未尝不是一件好事,给了我们一次低价格买入优秀公司的机会。

面对动荡不安的市场,投资想要长期攻守兼备,应该怎么做呢?

债券基金VS权益基金

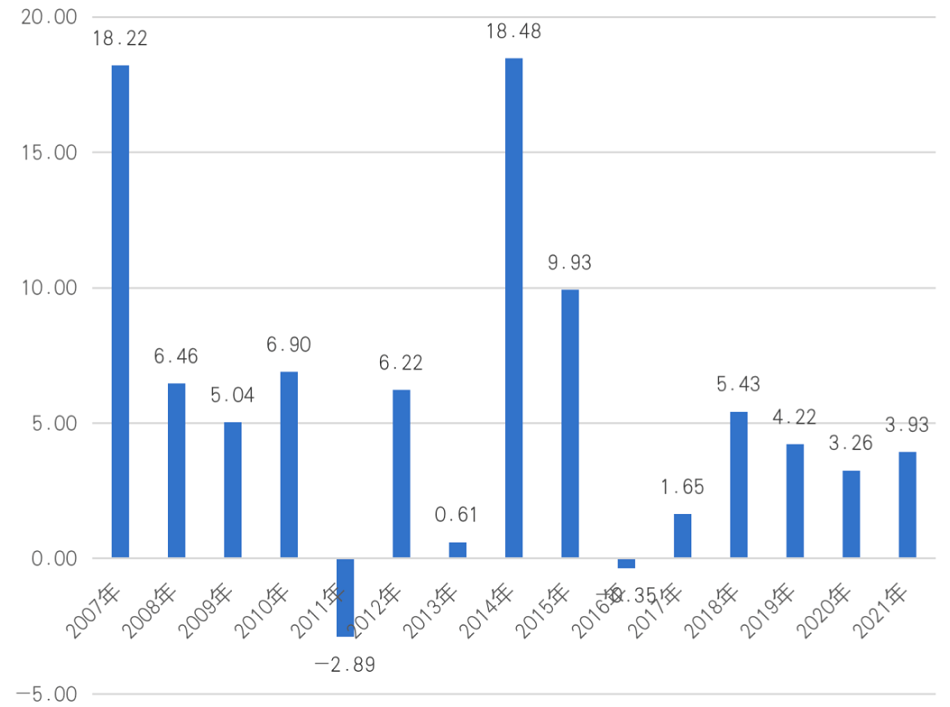

面对震荡市,不少人第一反应是求稳,从而选择债券基金。从历史收益来看,债券基金的收益表现也确实如此。根据Wind数据显示,2007年-2021年间,债券基金有13个年度收获了正收益,15年间年化收益率为5.81%。

债券基金指数近15年表现

数据来源:wind,时间截取2007年至2021年

即使在以震荡为主旋律的2021年,债券基金也实现了正收益,平均收益率为4.97%(数据来源:银河,截至2021.12.31)对于偏好低风险的投资者,可以选择债券基金。

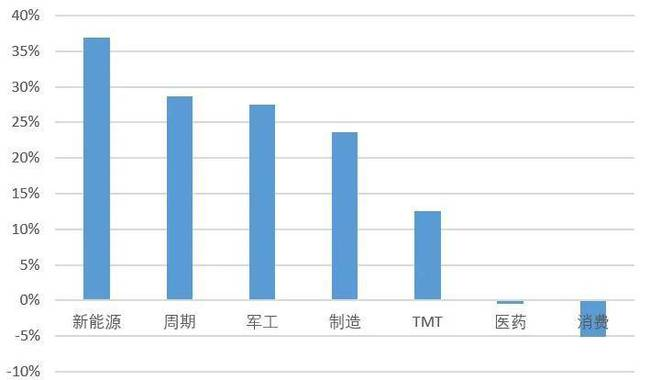

而对于风险承受能力较强的投资者,权益类基金也是个不错选择。根据Wind数据显示,偏股型基金2021年平均收益为11.03%,连续3年保持正收益。2021年行业轮动速度加快,市场热点不断更迭,新能源、周期、军工、制造、科技等主题都取得不错收益,尤其是新能源主题基金,全年平均取得36.9%的业绩。

2021年各主题基金收益率

数据来源:Wind

但是市场不断震荡,单一配置很难完全满足投资者稳中求进的投资心理,越来越多的投资者开始寻求攻防兼备的产品。

“固收+”攻守兼备

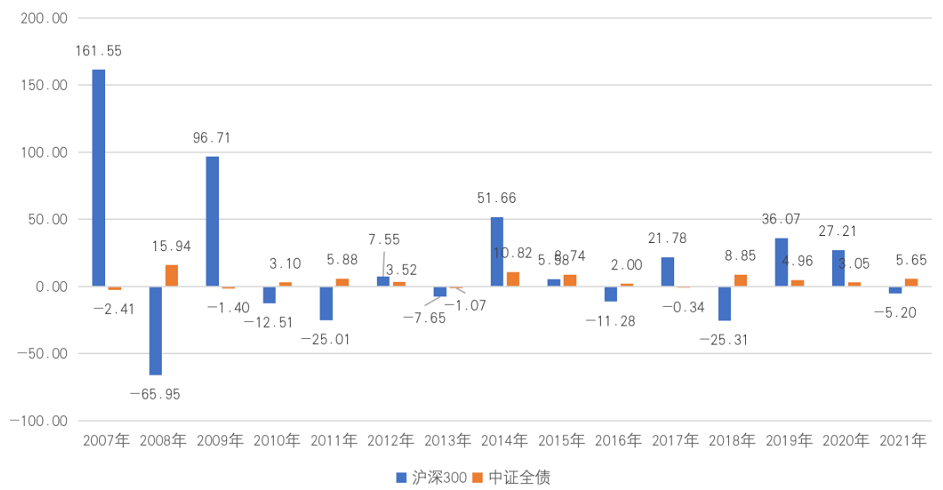

而“固收+”产品就是兼容并蓄、攻守兼备的好选择。观察过去15年沪深300与中证全债指数表现,可以发现,两类资产呈现“跷跷板”效应。虽然债券基金收益相对较低,但波动率也低;股票基金虽然回撤较高,但收益也相对较高。如果在构建组合时,能够按照一定的比例进行配置,债券打底,权益增强,就能够很好的减小波动对投资组合的影响。这就是“固收+”产品的策略。

沪深300与中证全债过去15年表现

数据来源:Wind,时间截取2007-2021年,以沪深300代表权益类资产,中证全债代表债券类资产

简单来说,“固收+”策略是为了满足投资者不想“承受大波动”的心理,努力在不确定的市场环境下以更小的波动获得相对较高的收益。

“固收+”VS银行理财

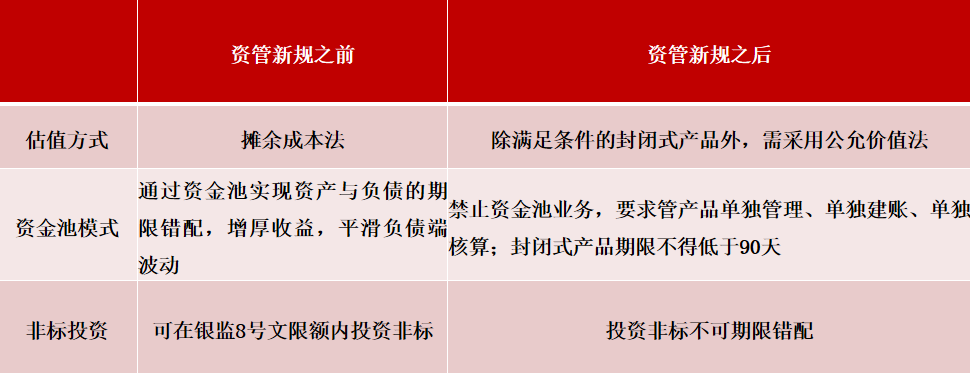

很多人习惯了银行的理财产品,对于基金有点“闻基色变”。但是随着资管新规落地,保本理财成为过去式,净值化转变成为大势所趋。

而“固收+”产品有可能在控制回撤的情况下获取比银行理财更高的收益。所以,作为理财替代的一种选择,“固收+”产品获得了越来越多投资者的认可。根据Wind统计,2021年“固收+”基金(含偏债混合、二级债基)募集规模近7000亿元。

因此,怀抱“稳中求进”心态的投资者,“固收+”产品是一种可供考虑的选择~

风险提示:基金有风险,投资需谨慎。基金不同于银行储蓄和债券等固定收益预期的金融工具,且不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人提醒投资者应认真阅读《基金合同》、《基金招募说明书》和基金产品资料概要等产品法律文件。在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。长盛基金提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

2022-02-17 15: 57

2022-02-17 14: 50

2022-02-17 13: 50

2022-02-17 09: 20

2022-02-17 09: 14

2022-02-16 22: 39