受地缘政治带来的恐慌影响,A股近期又再次陷入震荡,上证指数上演3400点拉锯战,赚钱效应、投资情绪似乎都陷入低谷。

面对市场的起起伏伏,是耐心等待回暖,还是果断清仓、等行情明朗时再入场?一些思考,希望能够基民朋友们一些参考。

2021年以来,市场震荡加剧,赚钱效应明显弱于2019年和2020年。这让不少在这两年入场的投资者无所适从,脑子里全是问号“为什么我一来,市场就不行了?”

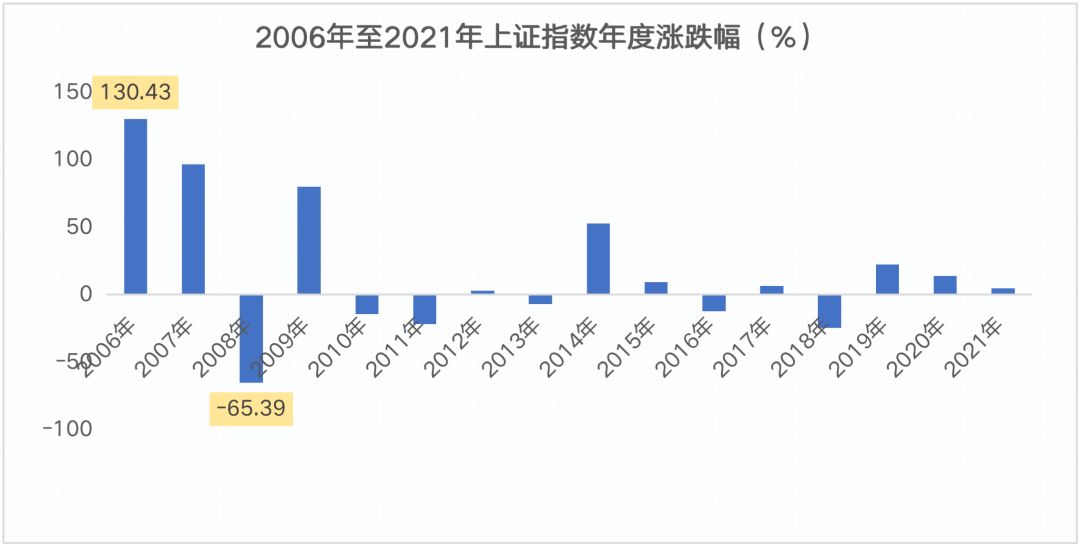

其实,从历年数据来看,震荡、波动是A股常态。以上证指数为例,2006年-2021年,指数年度涨幅最大为130.43%(2006年),最小为-65.39%(2008年),平均涨跌幅为17.19%,标准差为48.36%,其中标准差是均值的2.8倍。这说明,大部分年份,大盘指数涨跌幅偏离平均值,A股市场波动性较大。

(数据来源:Wind;区间:2006年至2021年)

不过,拉长时间来看,尽管市场交替更迭、波动常在,但权益基金的长期赚钱效应不错,偏股混合型基金指数保持震荡向上的趋势,2006年初至2021年末累计涨幅达到1128.69%(数据来源:Wind,区间:2006/1/1-2021/12/31)

(数据来源:Wind;区间:2006年至2021年)

“行情总在绝望中诞生、在半信半疑中成长、在憧憬中成熟、在希望中毁灭。”逆向投资大师约翰•邓普顿一语道破了“风险是涨出来的,机会是跌出来的”的投资规律。

今年1月下旬,上证指数跌破3400点,时至今日,大盘仍在3400点附近震荡。相较于2008年以来历次沪指跌破3400点时,今年的3400点是历史“最便宜”的一次,这无疑为未来上涨留出了一定空间。

(主要指数市盈率PE-TTM,数据来源:Wind;截至2022年2月23日)

美国投资大师霍华德·马克思在《投资最重要的事》中曾经说过,“等待投资机会到来而不是追逐投资机会,你会做得更好。”在面对当前市场起伏时,与其被牵动着情绪、寝食难安,不如放平心态,耐心等待更有安全边际的投资机会。

每当行情走势不明朗时,就会有基民朋友开始羡慕空仓的人,表示:“可不可以先全部赎回,等到市场有明显上涨趋势的时候再买入?”答案肯定是可以的,但这种“上涨前买入、下跌前赎回”的精准择时在波动较大的A股市场实在是难上加难。

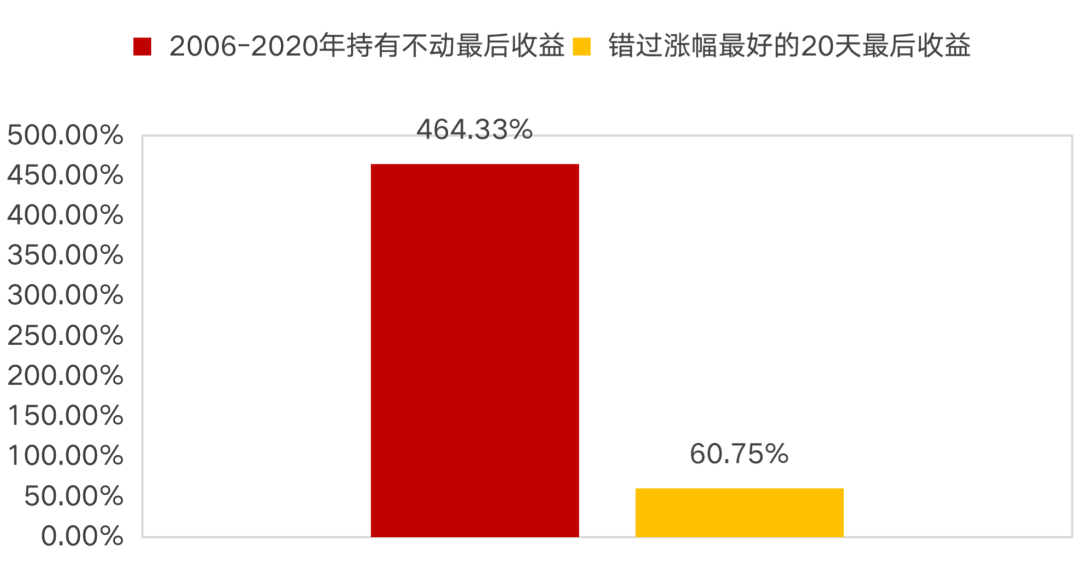

正如前面所分析的那样,A股的上涨并非线性的,虽然整体来看会有一个较好的投资收益,但是这些收益并不是均匀分布在每一年,有的年度收益很高,有的年度收益很低,甚至出现亏损。这种不均衡性可以简单理解为我们常说的“二八效应”,即80%的收益都是在20%的时间里赚到的,而剩下的80%的时间可能都是没有行情的“垃圾时间”。

以沪深300指数为例,如果在2006年1月4日持有该指数至2020年12月31日,最后收益率可以达到464.33%;而剔除掉涨幅最高的20天,收益仅为60.75%,缩水了403.48%。

(数据来源:Wind;统计区间:2006年1月4日至2020年12月31日)

理想中,只要抓住20天黄金上涨期就可以获得丰厚的投资回报,但现实生活中又有多少人可以完美躲过80%的垃圾时间并抓住20%的上涨机会呢?

望远方知风浪小,坚冰深处春水生。风云变幻的市场中,免不了会遇到“阴雨天”,但沿着正确的方向长期跑下去,天会亮,也许还会有彩虹。

常言道“不要把鸡蛋放在一个篮子里”,这句话的本质是在强调资产配置的重要性。为什么要关注资产配置,原因在于各类资产的收益表现是轮动的,单押某一类投资标的而不做动态平衡的话,不仅可能会错过机遇,也可能面临更高的风险。

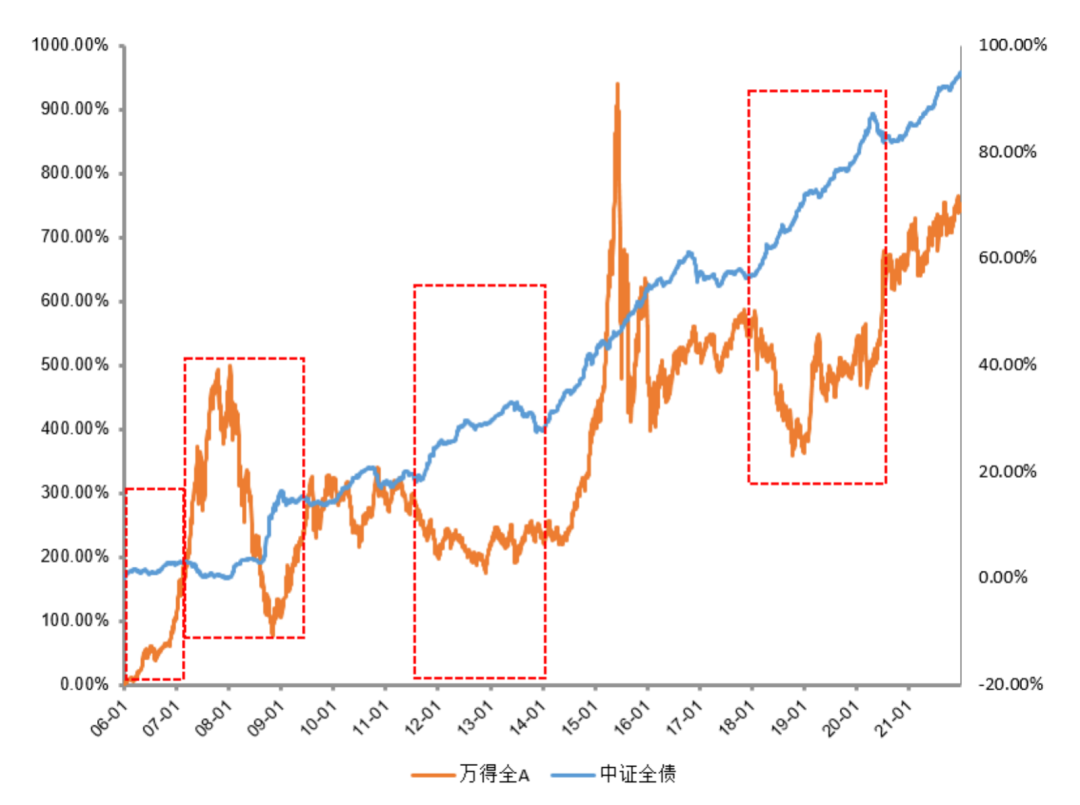

就以我们最熟悉的股票和债券两种资产的经典搭配为例。从过去十五年以来数据来看,股票与债券呈现明显的“跷跷板”效应,如果债市走弱时,可以借助组合里的股票来平滑波动,力争实现投资目标。

(数据来源:Wind,统计区间:2007年至2021年)

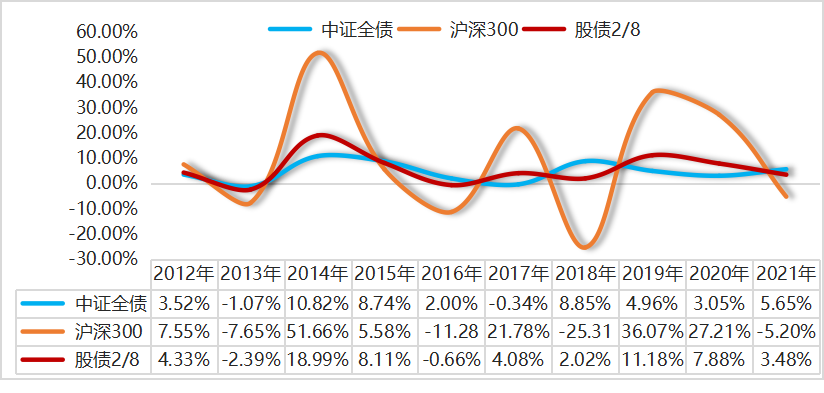

小欧按照股债二八配比测算收益率,发现这种股债搭配的收益率始终居于两种单一资产的收益率之间,可以有效平衡两种资产在不同市场环境下的表现;同时,组合走势更加平缓稳健。

(数据来源:Wind,日期范围:2012年至2021年,股票资产采用沪深300指数为代表,债券资产采用中证全债指数为代表。例如,股债2:8的比例是指20%的本金用于投资沪深300指数,股债2:8收益率=0.2*沪深300收益率+0.8*中证全债收益率,测算基于一定假设,存在局限性;指数过往表现也不代表未来表现,市场有风险,投资需谨慎)

有效的资产配置确实很有吸引力,但是操作起来并不简单。每一类资产都有它的涨跌逻辑,普通投资者碍于专业知识和时间精力限制,也很难在各类资产中排兵布阵并获得理想的投资回报,市场上运营资产配置逻辑的基金品种也可以关注。

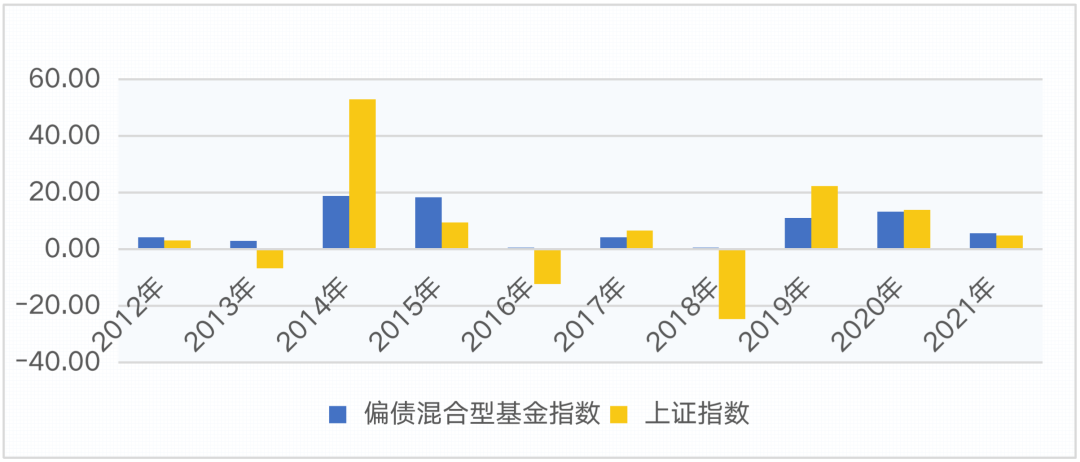

近两年大众提及比较多的“固收+”为例,Wind数据显示,自2012年以来,“固收+”产品代表性指数“偏债混合基金指数”连续十年每个完整年度获得正收益,即使是暴涨暴跌的2015年、单边下跌的2018年,该指数依然有不错的业绩回报。

(数据来源:Wind;区间:2012年至2021年,完整年度指每年1月1日至12月31日)

在保持相对稳健收益的同时,“固收+”产品还展现出较强的抗跌属性和投资性价比。Wind数据显示,过去十年(2012年至2021年),偏债混合型基金指数的最大回撤、夏普比率为-8.17%、1.53,而沪深300指数的最大回撤达到-46.70%,夏普比率仅为0.41。

在投资中,如果局限于短期的投资回报,我们难免受到环境和情绪的影响。面对起起伏伏、涨跌无序的市场,我们不妨把眼光放得更长远一些。赚钱确实没有想象中那么简单,一马平川,但也没有想象中那么艰难。

关于如何决策?传奇投资人物大卫·F.史文森在《非凡的成功》中给出了他的建议:

有证据表明,最好的情况是投资者放任投资组合市值随市场起伏涨跌而变化,当某类资产的表现抢眼时予以减仓,同时对表现弱势的资产进行加仓;而最糟的情况是投资者任性而为,跑去追逐业绩突出的产品,并抛弃当期业绩不佳的产品。高买低卖绝对不是成功投资的良策。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。

基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。

2022-02-25 20: 32

2022-02-25 19: 58

2022-02-25 19: 55

2022-02-25 19: 54

2022-02-25 19: 52

2022-02-25 19: 50