最近市场回调比较大,很多投资者发出灵魂一问,需要下车吗?

关于这个问题,一些人可能已经享受到早两年的涨幅,积累了比较可观的收益,达到了当初设定的止盈目标;而另外一些人看到个别赛道的火热,最近才跑步进场,却赶上了阶段性回调。

具体情况不一样或许不能一概而论,但市场还是这个市场,有一些共性的规律。

投基别盲目,放弃短期行为 资本市场短期无法预测

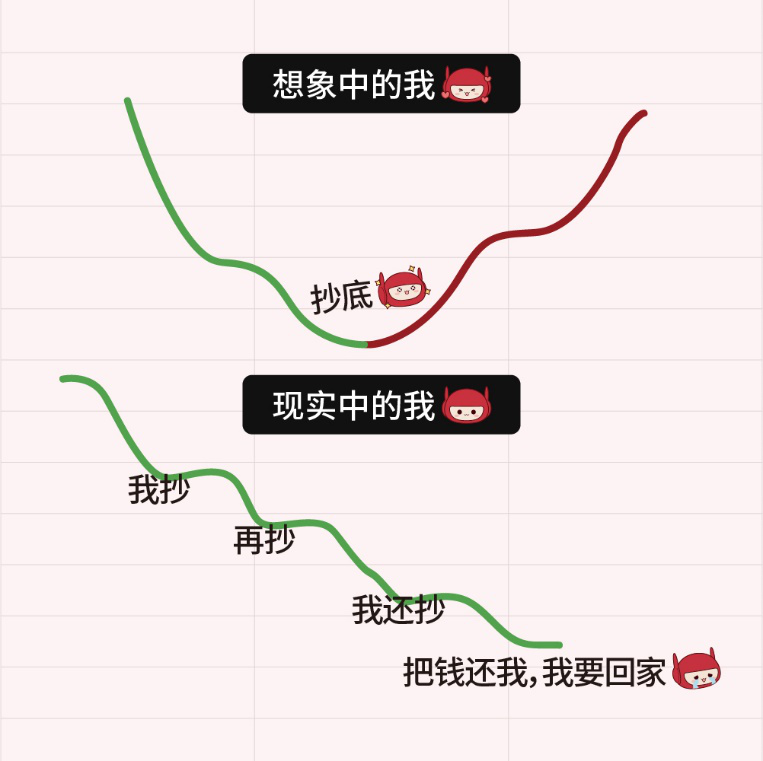

相信很多投资者在初入市场的时候,都会有一个朴素的愿望,即希望自己能买在最低点,用最少的成本精准“抄底”;然后在最高点卖出,在下跌前成功“逃顶”,从而获取尽可能多的差价。

如果我们有预知未来的能力,那么人人都是“事后诸葛亮”,做出高抛低吸的选择是非常明智而且容易的。网上不乏“好事者”进行整理,假设每个月都能买到当月涨幅最高的股票,一年下来,收益会放大到非常惊人的地步。再加上借助金融工具将收益放大,简直分分钟财富自由的节奏。

遗憾的是,这一切的前提是能准确判断市场,而资本市场短期内是无法预测的。投资大师巴菲特说,“我从来没有见过一个能够预测市场走势的人。”专业人士尚且如此,对于非专业投资者来说,由于缺乏处理信息和深入分析的能力,对市场顶/低的判断通常非常主观,猜对的概率跟抛硬币也差不多了。

所以,轻易判断短期市场的结果,往往不是财富的滚雪球,而是因为反复预测并反复被“打脸”,最终投资结果不及预期。

过度自信与频繁交易

正确认识自己往往不是一件容易的事,偶然尝到的甜头,会让人们往往产生“天选之子”的错觉。投资时只要正确率比市场平均更高,那做做短线交易似乎未尝不可,然而,事实真的如此吗?

关于人们对自身能力的认知,行为金融学有一个很有趣的发现。如果问你,你觉得自己的驾驶水平与大众平均水平相比如何,是更低、差不多还是更高,你会怎么回答?一项调查结果显示,超过80%的人认为自己的驾驶技术高于平均。这个结果显然与实际情况不符,说明人可能会倾向于高估自己的能力,即过度自信。

在投资时,同样需要警惕过度自信。根据中基协发布的《2019年全国公募基金投资者情况调查报告》,超九成的个人投资者认为自己的金融知识水平高于或处于同龄人平均水平。说明大家在面对资本市场时也可能会过度自信,高估自己的知识水平。

过度自信的人在投资决策时,会主动去搜集支持自己想法的信息,而忽略不支持这些看法的信息,从而导致频繁交易。

对普通投资者来说,频繁交易会导致诸多问题。一方面短期择时的成功率太低,不易成为增厚收益的来源,同时因为交易次数过高导致基金的交易成本直线上升,不知不觉中就侵蚀了很大一部分投资收益。

资本市场是残酷的,搏一搏,单车未必变摩托;反复博,倒是大概率会把单车赔进去。放弃一夜暴富的想法,投资是一件长期的事。

与经济共成长,长期持有是正道

长期持有胜率更高

尽管市场在短期不可预测,但是长期的确定性却会大大增加。坚持长期主义,可以安然度过短期的波折起伏,让投资成为一件相对容易的事。

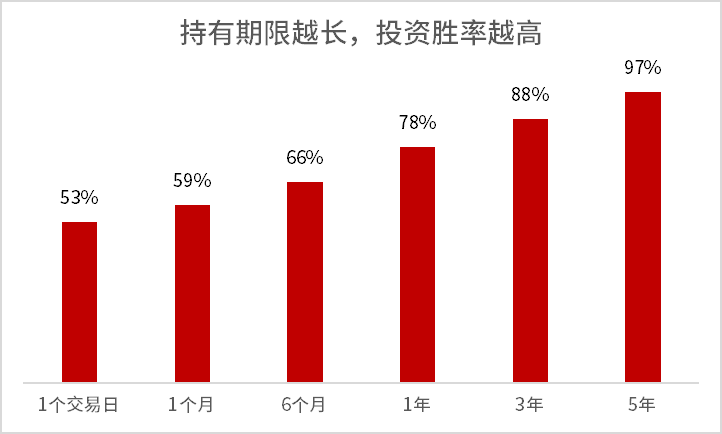

偏股基金指数(930950)由包含了所有股票投资范围下限在60%以上的开放式基金,可以反映偏股型开放式基金的整体走势。以该指数计算,在2012年至2021年这10年间,选择任一日期买入偏股基金,如果在下一个交易日就卖出,赚钱的概率为53%,亏钱概率为47%,几乎等同于投硬币。随着持有期限的延长,投资获胜的概率逐步提升,投资体验也越来越好。当持有期限为3年时,投资胜率达88%。而持有期限超过5年时,97%以上的概率能获得正向收益,投资赚钱已经是确定性很高的事情。

数据来源:Wind,以偏股基金指数(930950)为基准,统计区间为2012年至2021年

简单的买入持有策略,不需要考虑所处的涨跌阶段,不需要对行业和个股做任何的判断,只要把持有时间拉长,管住手不折腾,就可以大幅提升投资胜率。

绝大部分投资者喜盈不喜亏,甚至希望每笔投资都能赚钱,短期基本不可能,长期持有才能获得更高胜率。树立长期投资理念,保持平和的投资心态,排除市场噪音,坦然面对市场的短期波动,既可以降低交易频率,又能降低亏钱的概率。

偏股基金长期业绩亮眼

大道至简,长期持有的根本逻辑,是资本市场尽管在短期存在一定的波动和回调,但是长期是向上的。所有的大类资产中,权益类资产有长期较高的预期收益率,可以为投资者奉献丰厚的长期回报。

同样以偏股基金指数(930950)作为衡量标准,近十年(2012年至2021年),偏股基金指数累计收益率为214.4%,年化收益率为12.1%,已经超过大部分资产的收益水平。一个典型的基民买入偏股基金并长期持有,累积下来收益会非常可观。

A股市场长期投资收益率高,但是短期波动较大。通过长期持有,投资者可以在分享A股市场长期投资价值的时候,通过时间熨平短期的波动。

权益投资正当时

资本市场长期走势与经济表现息息相关,投资A股就是投资中国经济的未来。站在新的历史起点上,尽管面临国内外经济环境变化带来的巨大压力,中国经济长期向好的基本面没有改变,我们应当对中国经济发展前途充满信心。

A股上市公司数量持续扩容,上市公司高质量发展如火如荼,市场活力充分释放,优秀企业不断增多,为基金长期业绩提供了肥沃的土壤。

纵观全球,我国权益市场在全球范围内仍具有相当的吸引力。随着国内居民财富的快速增长和海外资金的增加配置,将为A股带来持续的增量资金,为市场提供有力的支撑。

种一棵树,最好的时间是十年前,其次是现在。树立正确的投资目标,积极参与,长期持有,通过权益基金投资分享我国经济发展成果。

2022-03-10 18: 15

2022-03-10 18: 13

2022-03-10 18: 11

2022-03-10 18: 09

2022-03-10 18: 08

2022-03-10 18: 07