2000年以来,美国一共发生过3次较大规模的股市危机:2000年互联网泡沫破灭、2008年次贷危机、2020年新冠危机。通过复盘危机期间的持仓,一起探寻巴菲特跑赢市场的危机哲学。2000年互联网泡沫:

增持美国运通,大举并购

1995年初-2000年3月,纳斯达克从740.47点飙涨至5132.52的历史高点,涨幅高达693.14%。

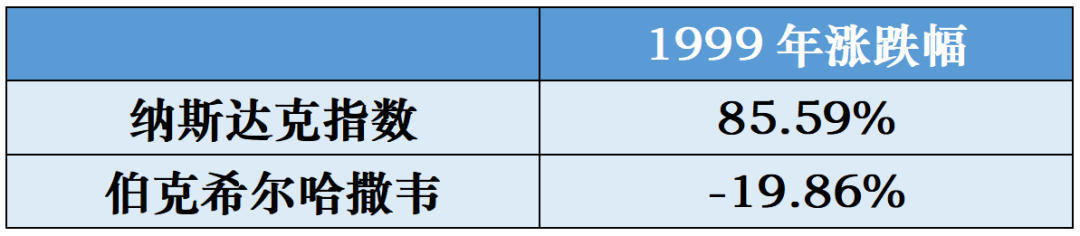

“投资成功并不是靠你懂多少,而是认清自己不懂多少,在自己的能力圈内投资。”科技股如日中天时,巴菲特始终没有买进,使得伯克希尔在1999年的表现让人大跌眼镜,巴菲特因此遭受到了很多的质疑。1999年12月27日,巴菲特登上《巴伦周刊》封面,标题为“沃伦,怎么回事?”。文章写道:“30 多年无敌的投资成功后,沃伦·巴菲特可能在失去他的魔力。”但很快互联网泡沫破灭,市场笼罩在一片悲观中,巴菲特大幅增持美国运通的股票,从1999年的5000万股增加到2001年的1.52亿股。另外,2000-2003年,巴菲特完成了多笔并购,单单2000年就一口气完成八件并购案,金额总计高达80亿美元。互联网泡沫破裂后的3年时间,纳斯达克指数暴跌77.40%,伯克希尔哈撒韦的市值增长了29.68%,远远跑赢市场。2008年次贷危机:

大举增持,买入比亚迪

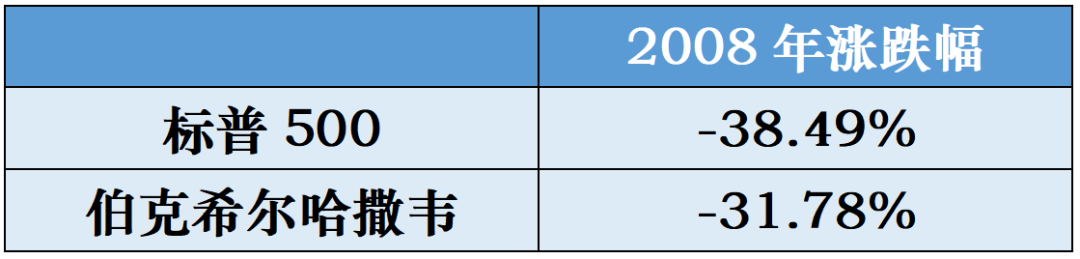

2008年次贷危机下,标普500遭遇了重挫,全年下跌了-38.49%,同期伯克希尔哈撒韦市值下跌了-31.78%。

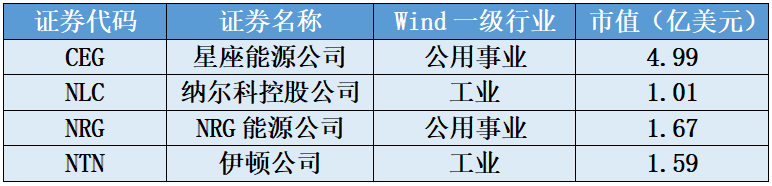

当市场一片悲观、投资者恐慌性抛售的时候,巴菲特却在纽约时报发表专栏文章《我正在买入美国股票》,喊出了“在别人贪婪时恐惧,在别人恐惧时贪婪。”的口号。2008年伯克希尔新增4只股票,新增股票主要集中在公用事业和工业领域,到2008年底,这四家公司的市值达到9.27亿美元。巴菲特还投入大量的资金,支持陷入困境的公司。其中,对高盛注资50亿美元,出借给通用电气30亿美元救助款。2009年美股反弹,高盛和通用电气的价值翻倍。值得关注的是,2008年,伯克希尔以每股8港元(相当于当时6元/每股)的价格认购比亚迪公司2.25亿股,约占比亚迪10%的股份比例,成为比亚迪最大的海外股东。2020年新冠疫情:

巨亏3500亿,却说

“不要浪费任何一场危机!”

因为新冠疫情,美股10天内4次触发熔断,还历历在目。

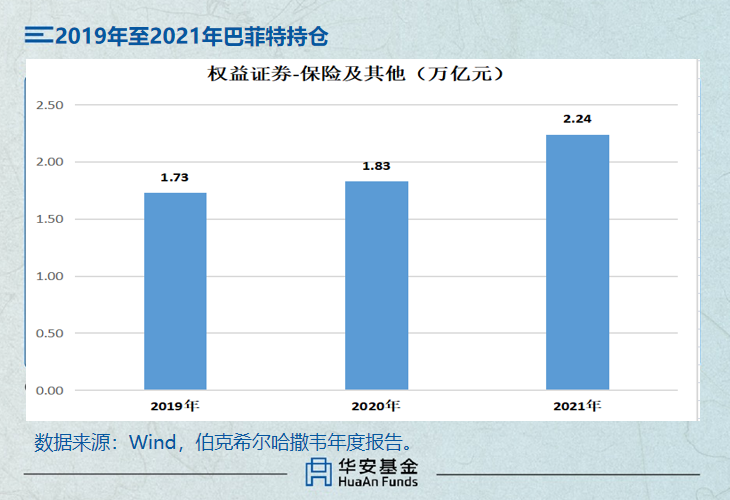

受疫情影响,归属于伯克希尔股东的净利润为-497亿美元(约3508亿),创纪录的巨亏:其中,投资亏损(即股票投资)545.17亿美元,衍生品亏损11亿美元。虽然遭遇创纪录的亏损,但巴菲特却说:“不要浪费任何一场危机!”从伯克希尔年报可以看到,新冠疫情以来,巴菲特不断加码投资和并购业务。2019年末-2021年末,公司的权益证券资产从1.79万亿上升到了2.24万亿。据美国证监会披露数据,巴菲特2020年3月增持了纽约梅隆银行923.49万股,增持后持有纽约梅隆银行8900万股,占总股本比例超过10%。2020年7月,巴菲特花了97亿美元购买了Dominion能源公司,包括7700英里的天然气运输管道,以及9000立方英尺的天然气储存空间。此外,巴菲特还不断扩展新能源行业的版图,增加新能源领域的投资和收购活动。巴菲特认为,能源领域的投资未来会收获可观的回报,所以愿意长期投入。巴菲特危机哲学的借鉴

通过复盘危机下伯克希尔哈撒韦的持仓,可以看到,相比于一般情况,巴菲特在危机时期的投资更容易取得超越市场的表现。

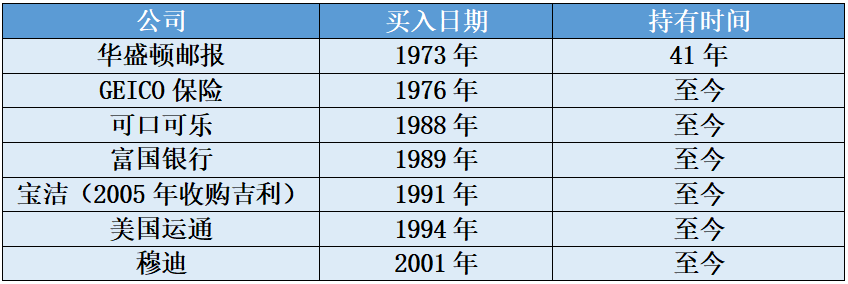

巴菲特始终坚持“寻找那些业务清晰易懂,业绩持续优势,并且由德才兼备的管理层来经营的优秀企业”,在市场错估的时候敢于逆势出击。例如,1976年政府员工保险公司(GEICO)由于管理层的一连串错误濒临破产,但巴菲特认为公司的危机只是暂时的,并没有摧毁公司的核心竞争力,果断出手,到1980年底获得了公司33.3%的股权,而这些投资让巴菲特在1995年获得了50倍的回报。数据来源:巴菲特致股东的信,截至2021年12月31日“如果你没有持有一种股票十年的准备,那么连十分钟都不要持有这种股票”。巴菲特一直秉持着长期投资的理念,选择的是静待时间玫瑰的绽放。巴菲特一直强调“在别人贪婪的时候恐惧,在别人恐惧的时候贪婪”,面对市场混乱时,保持理性和行动的勇气。在历次危机中,巴菲特用行动践行了这一观点。例如1987年“黑色星期一”多数股票腰斩,当市场一片混乱时,巴菲特在公司市值仅有34.2亿美元时,却斥资10.2亿美元果断买入可口可乐,到2021年底,持有可口可乐近4亿股,市值达到235亿美元,让巴菲特取得了巨大的资本回报。