今天我们想和大家聊一聊“不可能三角”这个概念。

这个概念是起源于经济学,意思是三个条件中,最多只能同时满足其中两个,而放弃另一个。随着时间的推移,“不可能三角”已经被运用到多个领域,让我们想一下,有什么大家心中“既要…又要…还要…”的事情。

比如,大家理想中的工作,是不是钱多、事少、离家近?但是现实生活里,找到这样一份工作的概率是不是极低呢?

我们把现实生活中类似这样“既要......又要......还要......”的事情,通通称为“不可能三角”。

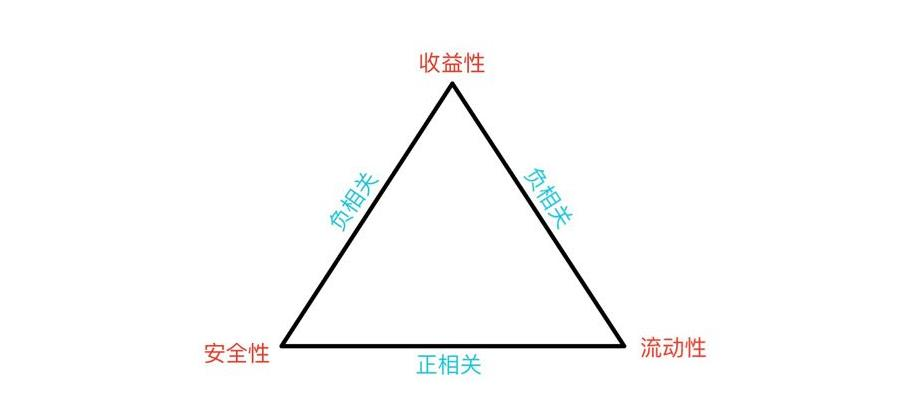

在投资中,同样也存在这样的“不可能三角”,即:安全性(风险)、流动性、收益性不可能同时得到满足。

从上图标注的正负相关性展开来看:

收益率高+风险低的资产,要接受流动性一般

比如房地产投资,在近二十年中,房子是老百姓热衷投资的资产之一,房产市场在过去20年的上涨空间也比较大,但房子的流动性天然较差,变现有一定的难度。

收益率高+流动性高的资产,需要牺牲本金的安全性

比如股票、期货都可以视为高收益、高流动性的投资品种。这类资产市场趋势好时,收益往往十分诱人,但风险也很高,会出现本金亏损的情况。

风险低+流动性高的资产,不能期望高收益率

比如活期存款、货币基金、现金管理类理财产品等,这些资产的安全性相对较高,但理财产品都是不保本保收益的,只能说这类风险低、流动性高的产品本金的亏损概率相对小,流动性也好,几乎可以随时变现,灵活且方便,但缺点就是收益率普遍不高。

因此,投资者期望投资“既要收益率高,又要本金安全,还要可以快速赎回”,这三个条件是不可能同时实现的。

(注:低风险不代表没有风险,安全性高不代表保本保收益,流动性高不代表随时可变现。以上内容描述均为相对看法,并非绝对。)

如果符合这三个条件,大多是投资者的一种“投资幻觉”,或者压根就是一个骗局,比如臭名昭著的“庞氏骗局”。

事实上,如果一个产品能够同时满足其中的两种条件,那我们就可以把它视为值得投资的产品。

对应到基金投资品种里,这样两两搭配的结果就是:

一、选择高收益和高流动性,放弃低风险

比如开放式的偏股型基金,投资者愿意通过接受一定的本金风险,来争取获得超出银行理财类金融产品的超额回报。

二、选择高收益和低风险,放弃流动性

比如封闭型基金,通过拉长持有时间来平滑掉一些短期因素的波动从而争取获得较高的收益,但也牺牲了一定的流动性。

三、选择高流动性和低风险,放弃部分收益

比如说货币基金、债券基金、以及固收+风格基金,出于对流动性和对风险承受能力的考虑,投资者可以适度配置这部分基金用来匹配灵活的资金投资需求。

“不可能三角”告诉我们:投资的本质规律和人生的其它重要事件是一致的,即“有得必有失”,没有任何投资或者理财产品能同时满足收益率高、风险低、流动性强,我们要做出取舍。

以后在投资时,我们可以把“不可能三角”当作一个投资分析工具,在投资决策之前,拿出来分析,根据自身财务状况、风险承受能力、期望收益之间寻求一个平衡点,找到满足自身需求的投资理财产品。

基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。

中欧财富本着勤勉尽责、诚实守信的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示其未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。基金投资顾问业务尚处于试点阶段,存在因试点资格被取消不能继续提供服务的风险。

2022-03-29 17: 45

2022-03-29 17: 44

2022-03-29 17: 43

2022-03-29 17: 41

2022-03-29 16: 29

2022-03-29 16: 28