从历史表现上看,“政策底”与“市场底”往往并不同步。但是较为确认的是,市场较大概率会走出底部,因此找到并实践合适的应对方式或许更重要!

自3月16日国务院金融稳定发展委员会召开以来,以沪指为代表的A股市场开启持续反弹节奏,“情绪底”、“政策底”的声音不绝于耳,但是对于“市场底”何时到来,没有人能给出精准答案,因为“飞刀”很难接,从历史表现上看,“政策底”与“市场底”往往并不同步。与其“模糊”地预测底部,不如 “精确”地寻找应对之法。

确定性较强的市场趋势:较大概率会走出底部

WIND数据显示,以上证指数为例,从2000年以来截至2022年3月14日,A股历史上的大底总共有4次,4次触底之后市场都迎来了一波较大幅度的反弹。

数据来源WIND,数据时间:20040101-20211231,历史数据不代表未来走势,基金投资需谨慎

第一次是2005年6月6日上证指数探底998点,A股启动了股权分置改革,A股逐渐走出了底部,开启了一波波澜壮阔的史诗级大牛市。

第二次是2008年10月28日上证指数探底1665点,随后在“四万亿投资”和“十万亿信贷”政策刺激下,经济触底回升,A股迎来V型反转;

第三次是2013年6月25日的1850点, 随后央行降准降息释放流动性,风险偏好提升,A股同时迎来“政策牛”和“宽松牛”。

第四次是2018年A股在复杂的国际贸易环境下持续调整到2019年1月份的2464点,后来也是慢慢企稳回升,并走到了去年9月的高点3700点。

并且从图中还可以看到一个特征,就是在后面三次的筑底过程中,上证指数从阶段高点调整至底部的跌幅呈逐渐缩小的趋势。

确定性较强的应对之法:基金定投和组合投资

在此背景下,对于我们普通投资者,与其去预测谁都无法给出准确时点的底部,不如寻找一些行之有效的投资方法去应对。因为从历史数据来看,市场走出低谷的确定性机会较大,找到正确的投资方法加快回本甚至盈利的速度或许更重要。

对于普通投资者而言,首先要了解自身的风险承受能力和资产情况,设定合理的投资目标。然后通过定投或者组合投资等易操作、易坚持的方式达成目标。

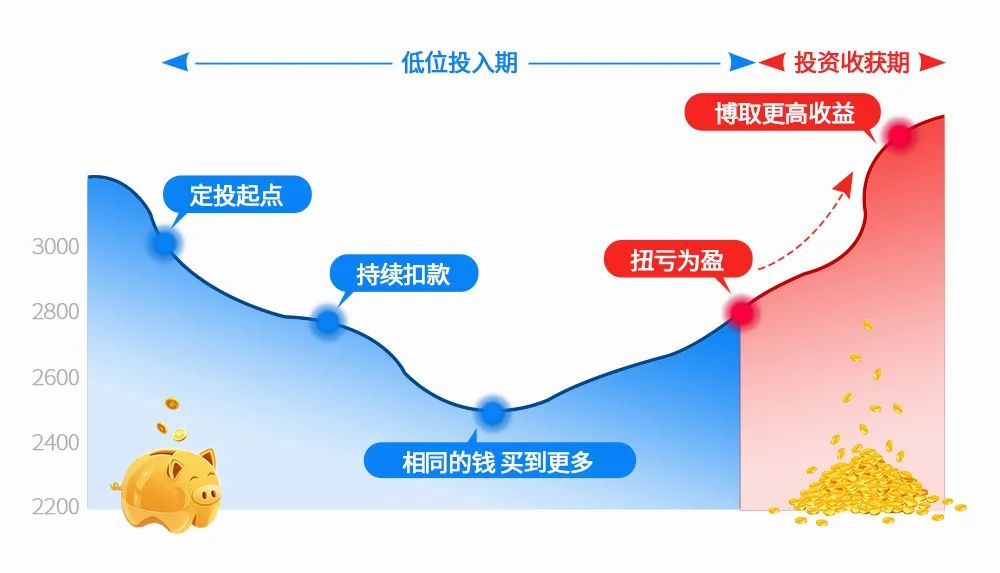

对于能够承受一定风险,并且想分享股市上涨收益的普通投资者,基金定投能够有效平摊投资成本,如果市场未来还会下跌,那可以用相同的金额买到更多的基金份额,待后续市场上涨,前期积攒的份额随着净值的上涨,可以加快回本速度,甚至扭亏为盈。

这种投资方式尤其适合工薪族,按固定时间定期扣款,能有效和我们每个月固定日期发薪结合起来,养成合理规划日常生活、理财的良好习惯。

另外还可以通过股、债等不同资产按照一定比例的搭配构建投资组合,分散投资风险。股债市场往往具有跷跷板效应,股市不佳时往往债市收益不俗,相反,债市疲软时,股市也许会有良好表现,同时持有两种以上资产能够降低账户波动,提升账户稳定性和投资体验,并且长期持有的效果也许比单独持有一种资产的收益性更佳。

这也是为什么大部分投资者在资产组合配置中,将债券型基金奉为资产配置的基石,起到防御作用;将偏股基金作为资产配置的矛,主进攻博取收益。

以上两种方式,都是为了帮助投资者在获取理想回报之余,降低投资风险。不过每一种方式都没有唯一准则,适合自身风险承受能力和资产情况的方式才是最重要的。

2022-03-30 14: 02

2022-03-30 14: 01

2022-03-30 13: 42

2022-03-30 13: 41

2022-03-30 13: 34

2022-03-30 12: 12