上周市场回顾

(2022.03.28-2022.04.01)

市场回顾

上周上证指数收于3282.72 点,上涨2.19%;深证综指收于2127.82 点,上涨0.67%;沪深300指数收于4276.16 点,上涨2.43%;两市股票累计成交4.64 万亿元,日均成交量较上周下跌0.51%。

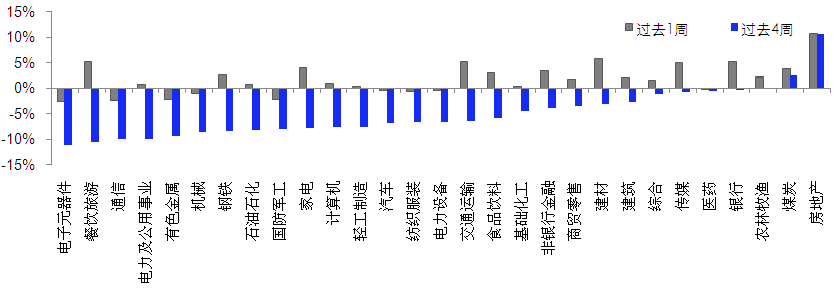

行业表现回顾

行业涨幅比较图(按中信一级行业分类)

数据来源:Wind,截至2022/04/01

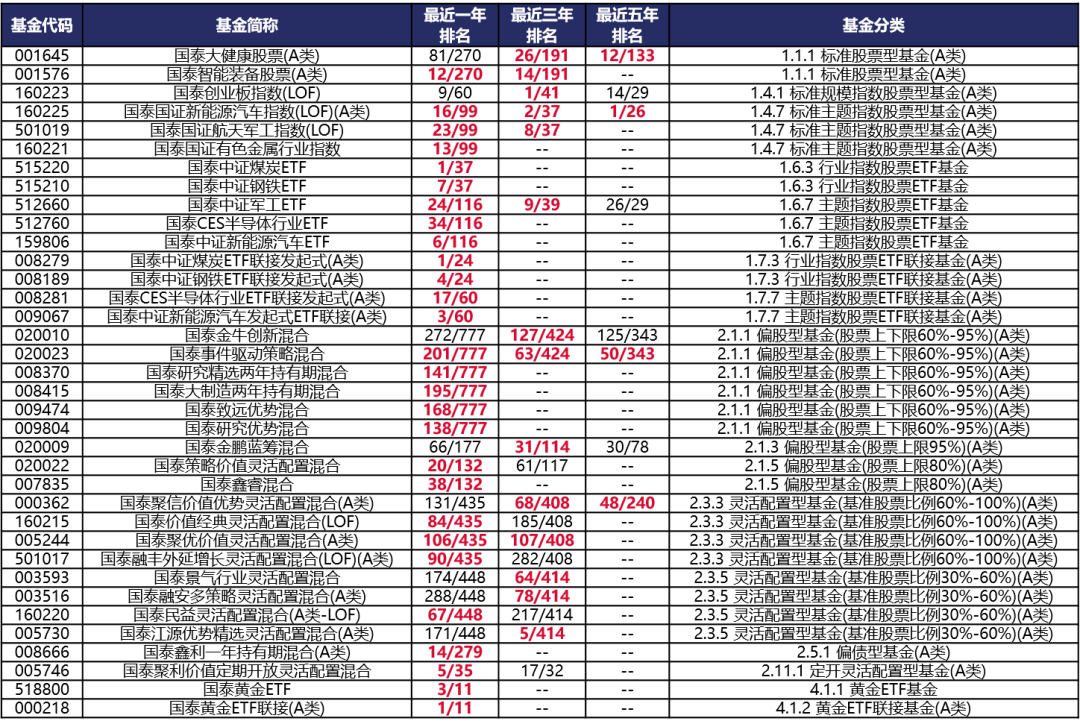

国泰旗下产品业绩回顾

(点击图片放大查看)

数据来源:银河证券;时间截至:2022-04-01。

基金的过往业绩及其净值高低并不预示其未来业绩表现。我国基金运作时间较短,不能反映股市发展的所有阶段。

基金具体过往业绩及业绩基准表现请详见国泰基金官网:www.gtfund.com

未来A股市场展望

截至上周,2022年一季度的A股交易正式落下帷幕,整体呈现震荡下跌态势。尤其是3月初受到美联储加息以及俄乌冲突的双重冲击,A股市场出现较大回撤,并在高层政策注入信心后V型反弹,随后又处于弱势震荡状态。尽管市场出现回调,但是A股交投依旧保持活跃,一季度两市总成交超过58万亿元,日均成交额超过一万亿。与此同时,市场风格从热门赛道回归传统蓝筹,能源、房地产和银行等低估值板块逆势走强。

3月PMI为49.5%,回落到景气线以下。从供需来看,一方面需求仍在下行通道中,另一方面受到疫情阶段性扰动。近期金融稳定发展委员会召开专题会议,重点是针对经济形势和资本市场问题,强调经济建设和资本市场平稳运行。对市场关切的房地产、中概股、平台经济、港股等问题做出了回应,提振了市场信心。前期市场下跌的原因是市场对于稳增长、社融上行的悲观,以及美联储加息预期抬升对市场情绪的影响,叠加了俄乌战争、中概股、国内疫情等扰动。我们认为,最差的时候正在过去。一方面,从股票性价比来看,股债比已经接近均值加一倍标准差,这指示着沪深300指数已经进入底部区域,性价比开始突显。另一方面,稳增长已经在正确的方向上,效果将逐步体现,美联储加息已经price in且路径明确,俄乌战争、中概股、国内疫情最差的时候也在逐步过去。因此,我们认为市场已经处于底部区域,未来随着以上因素的转好,市场将迎来反弹。后续风险关注地产放松实际的兑现、美联储加息指引是否超预期、中美关系造成某些板块的风险。在板块上,重点关注地产产业链、双碳产业链。地产是今年稳增长的抓手,现阶段经过估值修复,未来关注行业基本面的数据改善节奏,重点关注地产龙头、建材、家电、轻工等板块。双碳产业链重点关注锂、电池、绿电、组件、新型电力系统、半导体。

未来债券市场展望

一月,央行下调政策利率10BP,幅度超出市场预期,释放明显宽松信号,市场情绪乐观,叠加股票市场波动加大,风险偏好回落,利率快速下行至低位水平。二月,受1月社融信贷超预期,叠加地产放松政策频出影响,利率低位上行。三月,两会召开,稳增长方向明确,且制定全年5.5%左右经济增长目标强化经济修复预期,但疫情多地扩散使得经济增长不确定性增长,利率整体呈现低位震荡走势。总体来看,一季度债券收益先下后上,整体呈现窄幅震荡走势,其中,1年期国债下行11BP至2.13%,1年期国开债下行3BP至2.28%;10年期国债上行1BP至2.79%,10年期国开债下行4BP至3.04%。信用债收益率小幅上行,其中3年期AAA、AA+、AA分别上行17BP、16BP、下行5BP至3.08%、3.29%及3.61%,信用利差整体走阔,等级利差小幅收窄。一季度权益市场持续下跌,上证综指下跌10.65%,创业板指下跌19.96%,中证转债指数下跌8.36%,全市场平均转股溢价率升至高位;行业方面,煤炭、有色、基础化工、钢铁及电力设备涨幅居前,计算机、食品饮料、非银金融、家电及餐饮旅游跌幅最大。

1-2月经济数据全面改善,超出市场预期,但3月疫情在全国各地发酵,覆盖面仅次于2020年一季度。“疫情导致企业停工停产、地缘政治冲突导致部分订单被取消”使得3-4月经济增长面临新的不确定性,二季度尤其是4月基本面对债券市场较为有利。此外,政策层面来看,二季度稳增长力度有望进一步加码,货币政策仍有宽松空间,对债市有一定支撑。但疫情冲击仍为短期因素,5月随着全国疫情得到有效控制,经济活动将逐步恢复正常,基本面利多也将逐步消退,而稳增长主线将再次回归。总体看来,4月基本面及货币政策对债券市场仍偏有利,利率仍有小幅下行空间,后续随着疫情平稳,稳增长发力,利率环境将再次面临逆风。

未来黄金市场展望

截止至上周五(4月1日),伦敦现货黄金报收1924.78美元/盎司,上周累计下跌32.91美元/盎司,涨幅-1.68%,最高上冲至1960.43美元/盎司,最低下探至1889.40美元/盎司。回顾上周以来海外主要市场动态:美国3月非农就业人口变动(万人)低于预期;美国2月PCE物价指数同比符合预期。

俄乌局势紧张推升避险情绪,另外通胀担忧持续,也给金价提供支撑,3月金价一度逼近2020年8月创下的历史高度2070美元一线。但因俄乌局势发生变化,随后快速回落。由于市场仍围绕俄乌冲突和加息预期持续博弈,近期金价震荡行情明显。中期来看,海外货币政策收紧或将抑制需求,导致全球经济复苏放缓乃至下滑,这两方面的担忧令市场担忧远端出现“滞涨”的风险,令黄金后市值得期待。此外美联储加息落地,美债收益率不断攀升,曲线扁平,引发衰退担忧,亦支撑金价。

未来海外市场展望

上周海外市场大事件:非农就业数据稳定,加速紧缩路径或平坦化。中国修订境外上市保密档案管理规定,中美审计合作再迎曙光。美国将释放1.8亿桶原油储备,IEA盟友紧随其后。俄方要求不友好国家以卢布购气,欧盟试图拒绝但内部存分歧。

上周海外各资产表现:股市方面,美股冲高回落,港股反弹。美股标普、纳斯达克和道琼斯分别以+0.1%、+0.7%和-0.1%报收。周初俄罗斯承诺大幅减少在基辅附近的军事行动,俄乌局势降温的迹象提振了整体风险情绪,但来自美联储收紧货币政策可能导致经济衰退的担忧使得股市回落。港股恒生指数、国企指数、科技指数分别上涨3.0%、3.5%和3.3%,虽然3月经济数据不佳,但国常会强调稳定经济的政策早出快出、不出不利于稳定市场预期的措施,给予市场一定信心。恒生十二大行业板块除电讯(-0.7%)外全部上涨,能源(+6.7%)、资讯科技(+4.8%)和可选消费(+3.4%)领涨。南下资金本周净流出32.0亿元。债市方面,美债10Y利率下跌。十年期美债利率下跌9bp至2.38%,2年-10年期国债利差呈现倒挂状态的-8bp。未有迹象显示美联储官员有意放弃大力度加息以抗击通胀的计划。截至周五,市场预测5月加息50bp概率从77%继续上升至80%,全年还将加息8.7次(单次25bp),年末联邦基金利率将上升至2.5%。汇市方面,美元上涨。美元指数下跌0.2%至98.6。尽管俄乌局势缓和迹象使美元承压,但良好的非农就业数据、高企的核心通胀指标仍然预示着紧缩力度易上难下,美元缩小跌幅。美元对在岸、离岸人民币分别报6.359和6.368。大宗方面,金价下跌,油价大跌。COMEX黄金下跌0.5%至1947.2美元,俄乌局势现缓和迹象,强劲非农表现使得美联储激进加息以抑制通胀的路径逐渐平坦化。WTI原油大跌11.7%至99.4美元,拜登宣布每日释放100万桶石油,为期6个月,国际能源署成员国同意与美国一起释放原油储备,受此影响油价创11年以来最大周跌幅。

本周海外关注事项:

- 美联储和欧洲央行将公布3月政策会议的纪要。中国将发布财新综合及服务业PMI、外汇储备数据。

一周要闻回顾

境外上市相关规定修订,完善跨境监管合作安排

证监会日前公布《关于加强境内企业境外发行证券和上市相关保密和档案管理工作的规定(征求意见稿)》。证监会有关部门负责人表示,证监会坚定支持企业根据自身意愿自主选择上市地。此次修订旨在进一步加强境内企业境外发行上市相关保密和档案管理工作,明确上市公司信息安全责任,维护国家信息安全,减少不必要的涉密敏感信息进入工作底稿,提高跨境监管合作的效率,体现了统筹开放与安全的理念,将促进中国境内企业境外发行证券和上市活动有序开展。

数字人民币试点再扩围,应用场景有望持续拓展

中国人民银行日前召开的数字人民币研发试点工作座谈会要求,有序扩大试点范围,在现有试点地区基础上增加天津市、重庆市、广东省广州市、福建省福州市和厦门市、浙江省承办亚运会的6个城市作为试点地区,北京市和河北省张家口市在2022北京冬奥会、冬残奥会场景试点结束后转为试点地区。专家表示,更多地区加入试点将有助于数字人民币进行更大规模测试应用,可进一步检验数字人民币系统性能,相关应用场景有望持续拓展。

风险提示

2022-04-06 19: 35

2022-04-06 19: 31

2022-04-06 19: 29

2022-04-06 19: 27

2022-04-06 19: 25

2022-04-06 19: 07