美国 PCE 物价水平再飙升。美国2月PCE物价指数同比变化为6.4%,创1982年2月份以来新高。核心PCE物价指数同比变化为5.4%。通胀压力正在改变居民消费行为,高通胀或将抑制国内需求上涨。在新冠疫情限制逐渐结束和就业市场持续好转的背景下,刺激民众在餐饮和旅游等消费,例如航空业反映旅游需求快速回升。但服务支出增加被机动车和其他商品购买量的下降所抵消,个人消费支出金额与前一个月几乎持平。

此外,美国国内目前多地爆发禽流感,肉类价格存在后期飙升的风险,进而推升整体通胀水平。能源价格自2月初以来持续上涨,且当前能源价格的持续维持高位的态势依旧存在,原油高位震荡的影响尚未完全在2月PCE物价指数中反映,能源价格上涨将会使物价飙升问题将商品自上而下传导。预计短期内通胀水平仍然会持续上涨。

美国3月ISM制造业PMI环比下滑。根据ISM本周发布的数据,3月美国制造业PMI环比下滑1.5至57.1,降至2020年9月以来最低点。分项来看,3月美国制造业供需均明显回落,是拖累制造业PMI下行的主要因素,其中生产、新订单指数分别下降4.0、7.9,均创下2020年5月以来新低。同时物价指数由75.6蹿升至87.1,明显超出市场预期,表明在俄乌冲突爆发后,价格上涨压力加剧,且开始反作用与下游需求。

不过,美国3月制造业PMI中就业指数环比明显回升、供应商交货指数小幅下滑,订单积压指数有所下降,均表明此前产能受限、供应链紧张的局面可能有所缓和。工厂库存指标从2月的53.6攀升至55.5、客户库存指标从2月的31.8上升至34.1,同样反映了这一点。

上周美国住房抵押贷款利率继续蹿升。截至3月26日,美国30期住房抵押贷款利率已升至4.67%,为2018年12月以来最高值,而住房抵押贷款利率的上升已开始对美国房地产市场需求产生抑制作用,3月美国房地产市场销量出现超预期下滑。

美国大规模释放原油储备。3月31日,美国白宫官网发布消息,拜登政府宣布美国历史上体量最大的战略石油储备(SPR)释放:将在未来6个月,每天向市场释放100万桶战略石油储备,以平抑高涨的国际油价。这意味着美国将在半年内向市场释放约1.8亿桶的石油战略储备。据IEA判断,从2022年4月开始,俄罗斯石油供应预计将减少300万桶/日。美国及其盟友的石油战略储备释放计划,将可弥补近三分之一的俄油退出缺口。

1、 一周指数表现

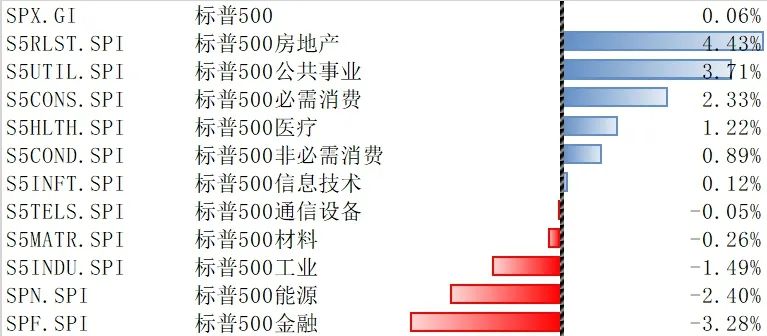

上周,标普500指数整周上涨0.06%,其覆盖的11个行业板块中有6个上涨,5个下跌。其中,房地产、公共事业、必需消费等板块涨幅居前,金融、能源、工业板块回调明显。

2、 配置建议

全球市场:全球股票和债券均重回流入;美股也转为大幅流入。

跨资产:全球股票、债券重回大幅流入。上周在俄乌局势有所缓和的背景之下,全球投资者情绪有所恢复,全球股票型基金流入189亿美元;债券基金同样回流63亿美元,为11周后首次流入。货币市场持续流入122亿。

跨市场:美股、新兴市场重新转为大幅流入。美股上周大幅流入179亿美元,但发达欧洲股市继续流出24.9亿美元,日本股市继续流出12.1亿美元,新兴市场转为大幅流入至51亿美元。美国内部,美股ETF基金重回流入至136亿美元。

美股:总体来看,短期海外风险因素的扰动虽可能持续但趋于缓和。避险情绪回落促进美元、黄金等避险资产价格下跌, 但各自的逻辑支撑(加息周期的美元,黄金的货币属性),总体仍处高位;在俄乌冲突和平解决之前,供应链受阻的大宗商品价格恐持续波动,但波动幅度放缓。

数据来源:Bloomberg

本报告中的信息均来源于公开资料,我公司对该等信息的准确性及完整性不作任何保证。在任何情况下本报告中的信息或所表达的意见不构成我公司实际的投资结果,也不构成任何对投资人的投资建议。

本报告中的数据出处若未加特别说明,均来自Wind,日期截至2022年4月1日。本报告版权归博时基金管理有限公司所有。

投资有风险,请谨慎选择。

2022-04-07 19: 47

2022-04-07 19: 46

2022-04-07 19: 44

2022-04-07 19: 43

2022-04-07 19: 42

2022-04-07 19: 40