2022

二季度

债券投资观点

回顾

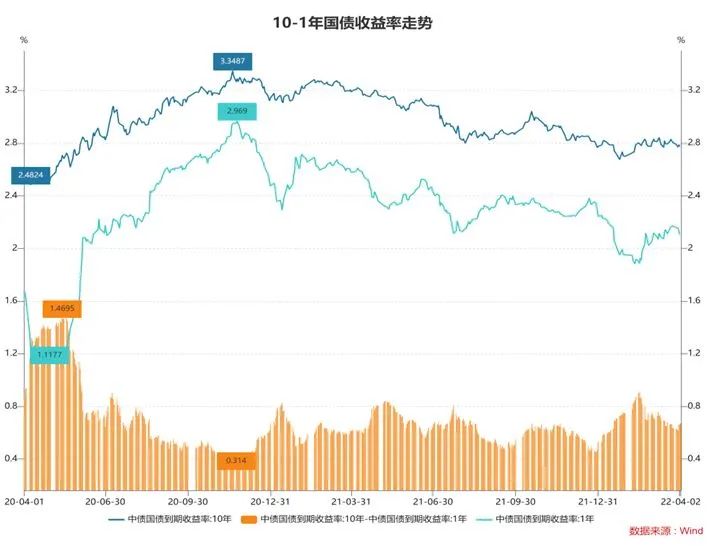

2022年1季度,债券市场整体收益率先下后上,1月份影响债券市场最大的因素就是央行公开市场利率的下调,债券市场利率随即走低,10年期国债利率最低跌破2.7%;此后,随着国家相关部门不断传递对于稳经济以及宽信用的信心,叠加美联储对于加息和紧缩节奏预期加快,国债利率到2月中旬基本回到了1月公开市场利率下调之前的位置。2~3月,市场利率的走势回归到政策宽松预期以及对经济宽信用支持的博弈中,10年期国债利率整体围绕2.8窄幅震荡;虽然俄乌冲突对于市场的风险偏好有一定影响,但在无风险利率上,只是短期的扰动。

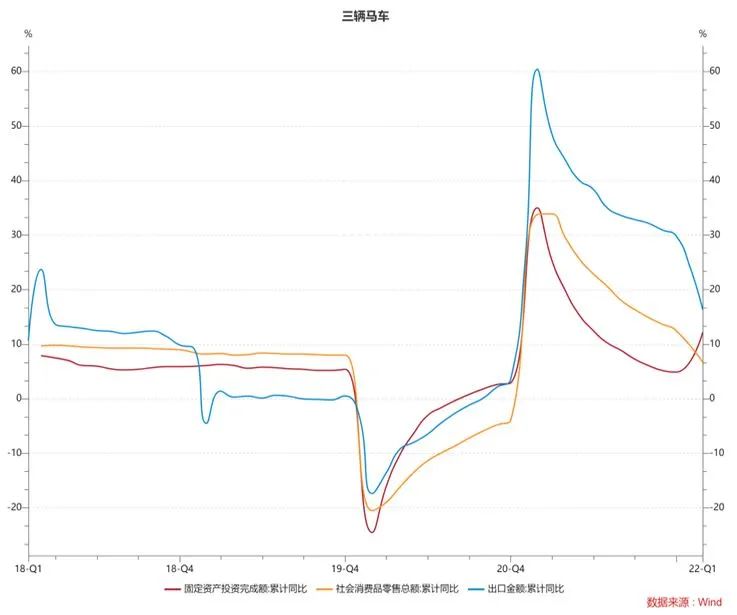

经济基本面

经济基本面上,一季度我国经济持续维持弱势。内需方面,受疫情影响,增速仍然较弱;外需方面,海外供给持续增加,需求转移下,外需延续高位回落;受房地产行业持续悲观预期影响,内需复苏转弱,增速较四季度明显回落;1季度,随着后置的财政持续发力,在投资增速方面出现了明显的增长,其中基建和制造业投资同比增幅较大。工业生产方,1~2月的增速超出的市场预期,主要可能与就地过年提升开工率以及能源约束放松后生产反弹等因素造成,但随着疫情以及俄乌冲突影响的显现,3月份高频数据显示,工业生产短期走势受到的负面冲击仍然较大。

流动性方面

一季度货币政策整体维持相对宽松,1月中旬公开市场利率下调后,市场对于宽松预期有所强化,但随着国家相关部门不断传递对于稳经济以及宽信用的信心,叠加美联储对于加息和紧缩节奏预期加快,春节后,市场对于货币政策的宽松预期明显回落;于此同时,央行在公开市场投放上,持续维持相对紧平衡,短端利率在2月份之后出现了较大的反弹,一季度短端资金利率再没有出现2以下较低的利率,市场对政策进一步宽松的预期阶段性下降,进一步推动3月份利率上行。3月中下旬开始,随着俄乌冲突造成市场风险偏好急剧下降,对于市场以及经济整体悲观预期在扩大,叠加疫情的扩散对经济的冲击,政策在维稳方面的声音进一步加强,从金融稳定委员会到央行财政,均传导了稳定经济的信息,市场对于政策宽松的预期再次有所加强。

信用方面

信用方面,一季度整体信用利差出现了一定的上行,特别是中长久期的信用利差受利率的上行影响较大,特别是理财产品流动性冲击对于AAA以下以及AAA的长久期品种冲击较大,信用利差均处于1年以来高位,长久期的信用利差甚至回到了2020年下半年以来的高位。其中,房地产板块由于基本面持续弱化,叠加地产企业持续出现信用负面事件,对地产板块相关品种以及受地产行业影响较大的区域城投品种的流动性产生了较大的负面影响。

展望

3月底以来,随着疫情对于经济影响日益明显,利率走势重新回到对经济相对悲观以及政策发力的预期中,利率向下的动力再度占上风。但由于3月货币政策放松的一再缺席,市场对于宽货币的预期也有所弱化,宽信用在货币政策未来作用中将会强化。

对于利率来说,博弈的风险以及不稳定性仍然较大。对于未来的市场预期:在政策宽信用相对明显的背景下,未来债券市场博弈的就是货币政策空间以及经济基本面和宽信用的效果。目前和之前出现较大的变化因素包括:新一轮疫情扩散对于经济影响加大,经济复苏节点可能再度延后;海外加息的进度以及力度再度加强。

基于这两个变化因素,经济复苏的节点可能延后,有利于债券相对表现的时间窗口可能拉长,但由于海外政策和国内政策趋势背离加剧,波动风险可能加大。而对于中期的预期,仍然不变:一旦基本面改善加大,边际信息就是相对不利的,叠加海外政策收紧预期持续,通胀风险加大,一旦内部基本面叠加外部政策环境双重挤压下,未来某个时点可能存在资金挤兑的风险。宽信用方面,需求侧的宽松政策在加码,基于此,后续信用的反馈可能加大,继续关注性价比较高的品种,组合久期维持在合理水平,避免超预期风险对配置收益的过多侵蚀。可转债方面,经历1季度因部分资管产品流动性冲击带来估值压缩后,转债整体溢价率有所压缩,估值相对合理的转债占比提升,自下而上选取估值相对合理,正股有相对确定的基本面预期,且价格较低的品种进行配置,仍可能获取相对债券资产的超额收益。

风险提示

本资料为圆信永丰基金研究人员依据公开资料和调研信息撰写,不作为任何法律文件,所载观点均为当时观点,仅供投资者参考,不构成任何投资建议。公司不对本资料中所载观点及信息资料的准确性、完整性作任何担保或保证。投资者在投资我司基金产品前,请务必认真阅读《基金合同》《招募说明书》及《产品资料概要》等法律文件。基金管理人所管理的基金的过往业绩并不预示其未来表现。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用资产,但不保证所管理的基金一定盈利,也不保证最低收益。

2022-04-08 15: 07

2022-04-08 15: 05

2022-04-08 15: 03

2022-04-08 15: 01

2022-04-08 14: 59

2022-04-08 10: 33