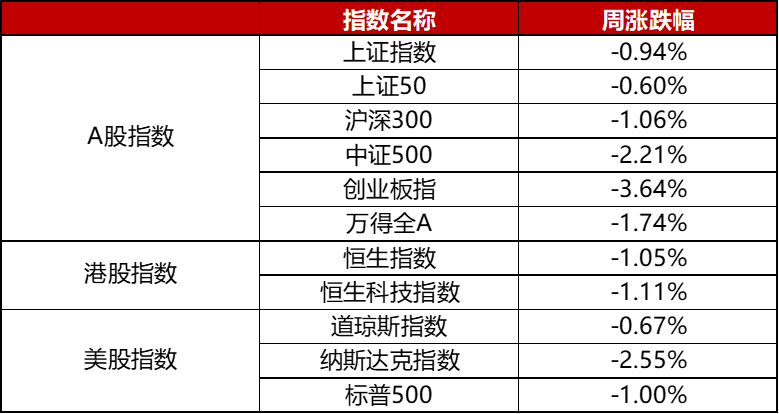

本周指数涨跌幅

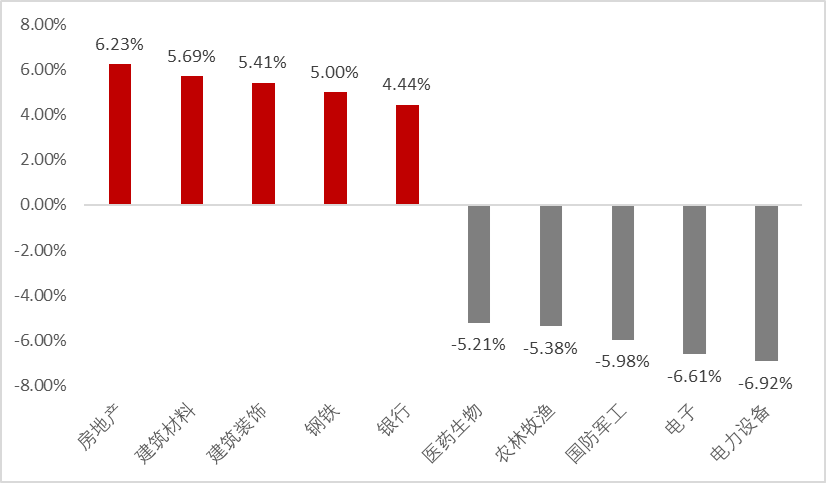

本周行业前五涨跌幅(申万一级行业)

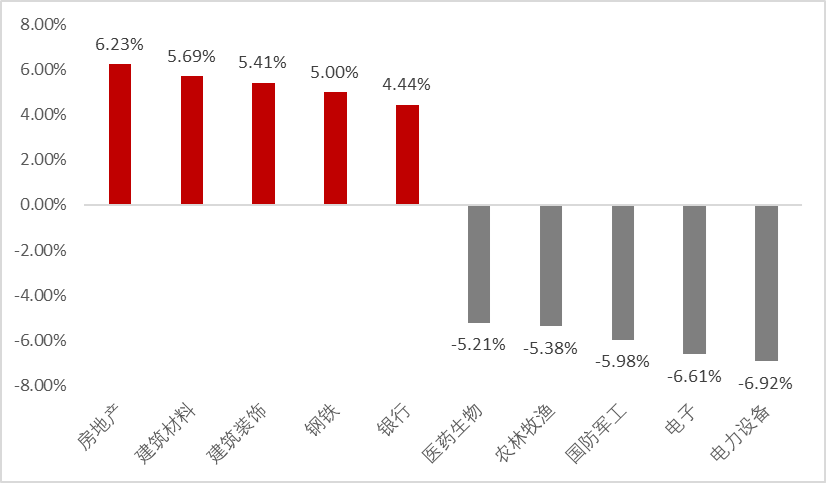

本周行业前五资金净流入流出额(申万一级行业)

单位:亿元

数据来自:WIND 截止至2022年4月8日

1、A股点评

本周三大指数继续调整,上证指数、万得全A、沪深300跌幅分别为0.94%、1.74%、1.06%。分行业来看,本周出现了非常明显的分化,涨幅较多的板块主要为地产、建筑建材、钢铁、银行、煤炭等。前三大行业的上涨主要由于对地产“政策底”的预期,核心催化在于浙江衢州等城市开始取消限购政策,部分投资者可能回想起2014年下半年的地产行情(例如2014年的呼和浩特)。我们亦从本周统计局数据中看到1~2月新开工增速飙升至62.8%,达到2010年来的新高,大家预期地产链将会有显著的修复,核心个股持续反弹。

而另一边,本周跌幅较多板块主要为新能源、电子、军工、农业、医药生物,其次为计算机、通信和汽车。过去一年的“赛道股”是调整的“重灾区”,主要因为几个关键事件导致:本周上海及长三角周边地区的疫情持续,目前上海疫情的“决胜之战”仍在进行,现在看来疫情的控制时间点比上周市场预期的要更加“延后”,导致大家普遍担心半导体、电子和光伏等高增长赛道一二季度出货和生产受到上海物流及“关停”的影响,甚至怀疑Q2会出现报表上大面积的增长下滑。尤其是此前反弹较多的“光伏”板块上下游,在本周均调整较大,尽管国内招标数据及欧盟政策显示光伏装机需求仍然持续增长。

本周也是各个板块2021年年报及Q1季报预告的密集期,从已经披露的季报来看,科技行业表现较为亮眼,包括半导体及消费电子,显示Q1业绩均持续高增,并有部分公司略高于此前机构投资者的预期。暂时来看,季报上没见到任何高增长赛道“减速”迹象,基本面“强健”。而疫情之外,外部环境仍然持续动荡,美联储紧锣密鼓继续“加息/缩表”,俄乌危机则愈演愈烈,没有往大家愿望的“和解”方向去走,让高估值、高增长的赛道股承受了较大的震荡。虽然俄乌远离我国,但是市场认为俄乌国际关系上会对中国产生影响,特别是全球化程度较高的半导体产业链,投资者认为风险会进一步延伸到“中美关系”。我们认为,如果Q1季报科技板块仍然持续超预期,且上述“俄乌”和“疫情”问题逐步解决,未来部分优质标的将会显示出非常好的配置价值。

2、港股点评

本周港股继续企稳,恒生指数波动减少。分行业看,反弹居前的是恒生地产建筑、恒生电讯、恒生能源行业,跌幅较大的是恒生工业、恒生必需性消费、恒生综合、恒生公用事业和恒生资讯。恒生工业指数的下跌主要受海运行业拖累较大,基于市场对上海疫情及货运“暂停”的担忧,认为上海进出港货运有可能受阻。

而工业指数权重也有较多消费电子制造业公司,较多投资者认为上海及上月深圳疫情导致部分产线面临“停摆”风险,有可能会影响该类企业的Q1~Q2业绩。非必选消费持续震荡,则是由于疫情对消费的影响一直存在,港股又存在较多未盈利新经济企业,估值缺乏“锚”,所以股价难以出现系统性反转的机会,更多是处于磨底。当前港股过去一年已经跌幅很大,近两周出现了企稳,与A股相比,港股更多受到美元加息/缩表以及外资流出的影响。其次,与A股科技板块一样,俄乌危机持续演绎,让部分外资对新兴国家持续感到担忧,加剧了外资持仓较重、但逻辑有瑕疵的个股的资金流出。

从情绪面以及边际变化角度,港股已经反映非常悲观的预期,对各种宏观事件的利空反应较多,虽然业绩有瑕疵的板块与个股没有看到基本面反转的迹象,但是业绩基本面稳定增长的个股已经到了击球区,可以寻找相应的投资机会。

3、债市点评

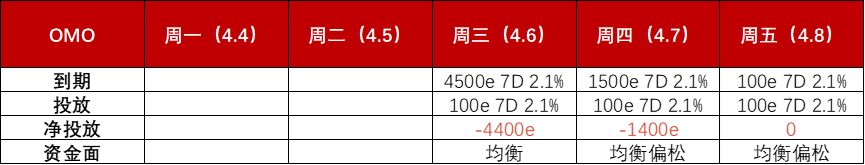

1)资金面:

本周公开市场到期6100亿节前投放的7D,周一周二合计3000亿因节假日顺延至周三一起到期。央行投放逆回购300亿7D,合计净回笼5800亿。跨季结束资金价格立即回落至跨季前的宽松水平。NCD方面,1M期限国股TRD在2.1%附近;一级方面,1Y期限国股发行在2.48%附近。

数据来源:WIND

2)债市回顾和展望

本周工作日较少,国内市场小幅震荡。主线逻辑较之前无太大变化,海外是美联储加息缩表和地缘政治一波三折,国内则是上海疫情继续发酵和稳增长诉求强烈。10年中美利差已达到新低10bp附近,对“以我为主”的货币政策进一步宽松或形成一定潜在压力;国常会释放的信号亦偏向宽信用多些。在一季度经济数据出来之前,市场预计仍是利多利空交织震荡局面。

风险提示:

本材料中的观点和判断仅供参考,不构成投资最终操作建议或实际的投资结果。本公司不保证其中的观点和判断不会发生任何调整或变更,且不就材料中的内容对最终操作建议做出任何担保。投资有风险,入市须谨慎。

2022-04-08 20: 28

2022-04-08 19: 24

2022-04-08 19: 22

2022-04-08 19: 20

2022-04-08 19: 14

2022-04-08 19: 13