它不会疯狂涨到天上去,它也不会卑微跌到尘埃里。

既然我们知道,上涨是有尽头的,下跌也是有尽头的,面对现在单边下跌的市场,第一反应不应该是恐惧。

弄清楚我们处在什么位置,这才是赚钱的关键。

“神龟虽寿,犹有竟时;腾蛇乘雾,终为土灰。”

世间万物,终有尽头,何况是我们所处的投资市场。

最近很多这样的留言,后悔来到这个市场,后悔买了基金、股票,想在A股投资赚钱,就是个最大的骗局。

投资者的情绪,就是个简单的机械钟摆。

从乐观走向悲观,从贪婪走向恐惧,从风险忍受走到风险规避,从信任到怀疑,从急于购买到恐慌性卖出……

人性的转变,往往就是一瞬。实际上A股不仅能赚钱,而且赚钱效应并不差。

从2005-2018年,这14年的时间,去掉通货膨胀后,最赚钱的,就是一线城市的房价,比如北京的房子,年化收益率高达13%。而排在第二的,就是A股,年化收益7.33%。

看整体收益的话,其实房子还没有A股赚钱。全国房子的年化收益率为5.75%,比A股的收益率还低。

不同的是,过去不管你是在一线城市,还是18线的县城买房拿到现在,大概率都是赚钱的。而A股的收益率则是由30%左右的公司贡献的,并且A股的波动性非常大,最高超40%,这就是炒股的风险。

如果再看基金的赚钱效应,印钞能力你肯定认为自己买的是假基金:

根据ZJH统计,在1998年-2017年底的中国公募基金20年历史里,偏股型公募基金平均年化收益率为16.5%(累计收益,超过21倍),债券型公募基金平均年化收益率为7.2%。

很多人可能犯嘀咕,心想:君莫欺我不识字,世间安能有此事?

其实要算上基金最赚钱的2019年(平均收益率47%)、2020年(平均收益率55%),还会更多。

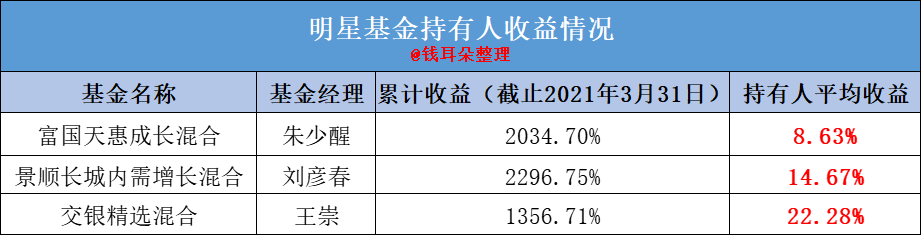

为什么大家好像都买了个假基金?我贴一个大家熟知的明星基金经理和持有人赚钱的数据就明白了:

上面3只明星基金,都是成立在2005年前后,至少经历了两轮大的牛熊转换,中间又有许多类似2018年这样大的市场震荡。基金依然赚钱,可人在市场震荡中换了一茬又一茬。

基金还是那只基金,买基金的人已经不是那个人。所以即使这3只基金最高赚了近23倍,最低的也赚了13.5倍,但基民平均收益,连基金收益的零头都没有挣到。

这就是因为许多人在波动的市场中,被情绪左右,甚至很多人是亏损出局的。

朱少醒曾说:“如果你的久期只有半年,就不该买我的基金,不是说我没法帮你挣钱,而是你可能在这个过程中以亏损的方式就走了,结果经过一个周期,基金又创新高了,你也没有赚到钱。”

不要把亏钱归结于市场,虽然市场确实比较烂,不过情绪才是阻碍你赚钱的最大敌人。

对于很多人来说,并不明白投资其实就是获得长期均值回归的收益,因为短期市场给的波动,很少能有人抓得住。

过去几年,大家都在抱团白马股,对相关公司的估值采用从国外舶来的现金流贴现法,用公司的现金流盈利预测,来推导公司的股价。

这其实也是一种均值回归。

老投资者都知道,过去的A股,大家都炒小、炒差、炒壳公司,甚至庄股频出,类似茅台、美的这些价值大白马很多人都不乐意多看一眼。

市场风格转换后,大家又都推崇价值投资。不过资金跑团太多,太拥挤,大象起舞过后,大白马的价值股被买的偏离价值太多。

结果大家都挤到一艘船上,眼见上面的人越来越多,都害怕翻船,这才有了去年以茅台为首的“茅组合”连续大跌。

既然还想在这个市场乘风破浪,此船不留爷,自有留爷处。

于是终值估值法就出现了,也就是现在大家常提的成长赛道。

比如很多人拿新能源车行业来和手机行业来做对比,把手机行业发展成熟的终极市场规模和新能源汽车做对比,特斯拉较于苹果,市值应该在10万亿人民币。

甚至有分析师给出宁德时代60年后,电池业务营收为2000亿元的预测。这种黑色幽默式的现实,估计也就只有资本市场能干的出来。

与此一来,大家又开始内卷,疯狂抱团成长股,买宁德时代的基金超过了茅台,结果赛道化变成泡沫化。

恰好现在市场面临流动性紧缩,风格立马转向,专杀“高估值”。

因为再好的理论,都逃不离价值的桎梏,再新颖的估值逻辑,都逃不过均值回归。当高楼倒塌的时候,总会有一批人为之买单。

这个市场从来都是非理性的,在情绪的作用下会放大上涨,同样也会过度下跌,唯独价值之锚不会跑偏。

当市场涨到太过偏离价值之时,风险就越来越近;当市场跌的越来越狠时,买入的胜率越来越高。

面对现在的大跌,我们要做的不是恐惧,而是判断市场跌到了什么位置了?现在买入,到底有没有赚钱的可能。

3月16日的政策底;

现在的价值底;

未知的市场底?

政策底,之前的文章反复强调过很多次,这里不再多讲。

为什么说价值底已经出现。

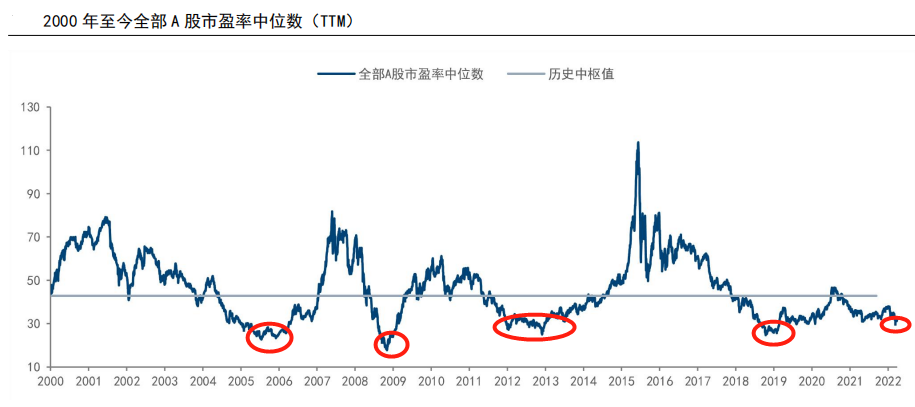

根据统计,截至2022年3月31日,全A股市估值的中位数为31.9,处于2000年以来17%历史分位数附近。

这说明市场确实跌的足够便宜,从价值角度来说,投资性价比很高。

从均值回归的角度来看,A股从2000年到现在,有5次估值明显跌破估值中枢。

第一次:2006年前后;

第二次:2009年前后;

第三次:2013年前后;

第四次:2019年前后;

第五次:就是现在。

而过去20多年里,A股的几次大涨,都出现在前4次后不久的时间里。所以,最好的买入机会其实是跌出来的。

我们再进一步观察就会发现,从前4次A股明显跌破估值中枢开始,到估值开始回升的时间,一般都没有超过两年,即市场底出现,之后股市就迎来了反弹。

目前,A股的这轮估值下跌,从2021年到现在,已经持续了一年多的时间。所以从历史数据来看,无论是估值,还是持续下跌的时间来说,投资胜率都非常高。

虽然我们不能刻舟求剑,但起码从均值回归的角度来说,目前的阶段,是适合布局播种的时候。等到市场底真正出现时,你就可以开始数钱了。

当然,再好的逻辑,也永远不要满仓。因为永远满仓的人,永远热泪盈眶!

今天就讲这么多,看完的铁子们记得点个“在看”,感谢支持~

2022-04-13 18: 04

2022-04-13 18: 03

2022-04-13 18: 02

2022-04-13 18: 01

2022-04-13 18: 00

2022-04-13 17: 58