作为基金投资者,你一定不会对“历史数据不能预示未来”这样的话感到陌生。

在很多投资者眼中,它也许是句不太有信息含量的表述;但在我们FOF投资管理人看来,这是一句必须时刻提醒自己小心的箴言——务必警惕过拟合现象。

基金投资中的“过拟合”

在投资领域,基于历史数据分析预测未来是一种常见的做法。但是,历史数据真能预测未来的吗?

以刚刚公布的基金一季报为例,不少2021年表现出众的基金,2022年以来的表现让人大跌眼镜,众多去年年底因亮眼业绩而认购的投资者,当前的投资体验欠佳。

这就是统计学上所说的“过拟合”现象——根据历史数据得到的拟合曲线越完美,误差越小,当用于样本外的数据预测时,效果反而越差。

在基金投资领域,过拟合现象比比皆是。因为绝大多数的投资者在选择基金时,总是把目光锁定在过去一段时间的佼佼者身上。

那么,根据过拟合得到的模型,为什么无法预测未来?

从常识来看,这个世界是一个变化中的世界,经济系统更是如此,用过去发生的事来推测未来,其前提假定是历史是会重复的,这个假定无力应对一个开放且变化的系统。而股市就是这样一个一直处于不断演变中的系统。当新的信息加入系统时,原先的规律已经发生了变化,这种变化体现在股价的运行中,也体现在基金业绩的变化中。如果我们还是用过去的老眼光来看待新问题,就会犯刻舟求剑的错误。

源于历史、但不拘泥于历史

过拟合现象的存在,给我们这些FOF基金管理人的提示是,研究和投资决策要源于历史、但不拘泥于历史。

一方面,要充分的发掘基金业绩和持仓历史数据中包含的必要的、长久稳定可测的信息,同时还要考虑基金经理的风格、能力和管理经验等诸多因素;另一方面,需及时把影响市场演变的中长期因素纳入考虑之中,这些因素既包括宏观经济态势、行业格局变化、相关政策调整,也包括企业层面的业绩和估值。

概括而言,就是把从上而下的分析和自下而上的选择相结合并进行动态的调整。在自下而上的分析中,如果过于依赖历史数据信息,很容易受到过拟合的误导,但如果在自上而下的研判中更多考虑未来因素的影响,则可以对历史数据信息进行修正。

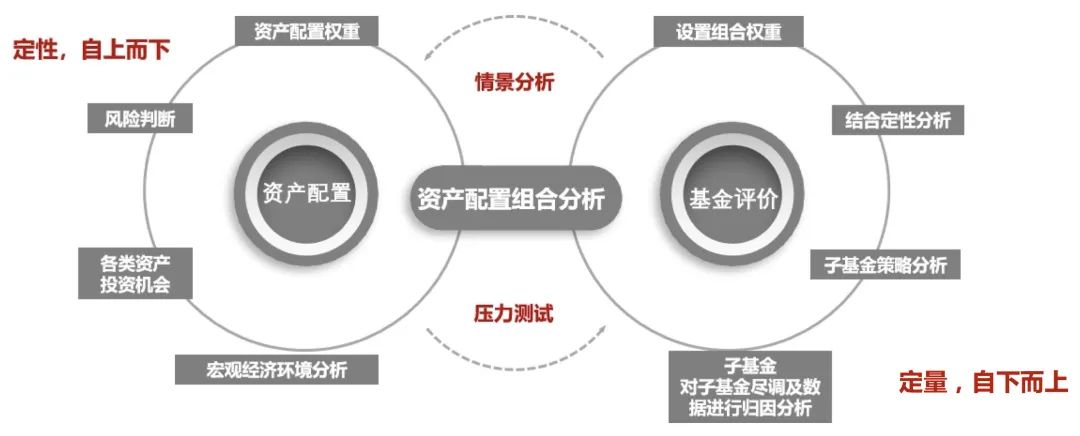

我们用图1来说明这个过程。

图1 中泰资管FOF基金选择与资产配置动态示意图

归纳起来,我们认为既要充分发掘历史数据含有的信息,又要充分避免受其误导,同时还要认识到,投资决策也不能都建立在预测上,整个市场是一个复杂的系统,可预测的部分相对有限,面对未来时存在很大的不可知成分,这体现为风险因素。如何恰当地承受风险、管理风险,也是FOF产品的使命。

除了认真研究历史业绩之外,我们认为优秀的FOF管理人,还应该努力去做好以下几点:

• 注重从上到下的分析,把握宏观和行业投资机会,这种机会有点像smart beta,需要投资人有很好的宏观洞察力;与从下到上的研究相结合,要能识别哪些是好企业(盈利、模式、管理、供需等角度);至于好企业的买入卖出判断,则是基金经理的事。

• 时刻兼顾市场流动性与市场情绪的影响(戴维斯双击与双杀),这是做好绝对收益、降低产品净值波动的要求。

• 深入实地调研,了解基金经理投资理念、投资过程、风险管理能力、交易能力、资产配置能力、行业出身;公司投研平台支持等诸多非公开信息。

• 做好自身产品的定位与目标客户定位,产品组合的风险收益特征需要与目标群体的预期相吻合。把合适的产品推荐给合适的客户,当市场面临超出预期的动荡时(比如现在),这一点就显得尤为重要。

作者简介

田宏伟,中泰资管总经理助理,组合投资部总经理。曾任国泰君安资管投资管理部/产品部/基金管理部总经理,国融基金总经理助理,首席投资官。

曾管理公募偏股基金/混合基金/券商混合类多策略小集合产品/FOF产品,跨越多轮牛熊周期。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资有风险,基金过往业绩不代表其未来表现。基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。投资者投资基金时应认真阅读基金的基金合同、招募说明书等法律文件。基金管理人提醒投资者基金投资的“买者自负”原则,请投资者根据自身的风险承受能力选择适合自己的基金产品。

2022-05-05 19: 52

2022-05-05 19: 50

2022-05-05 19: 47

2022-05-05 19: 42

2022-05-05 19: 40

2022-05-05 19: 27