当前,种种迹象表现股市已进入高性价比区间:

迹象1:估值指标已跌入低点

从股票债券性价比来看(股市市盈率/10年期国债收益率),A股当前股债性价比明显。

以中证800指数为例,当前股权风险溢价在正一倍标准差左右,处于较高水平,显示股票的相对配置价值较高。

数据来源:南方基金、Wind,截至2022/5/6

具体从A股31个申万一级行业的PE估值看,目前29个行业估值低于历史中位水平, 17个行业处于历史极低位的水平。

目前A股多数各行业或已跌出机会

数据来源:南方基金、Wind、Bloomberg,截至2022.4.29

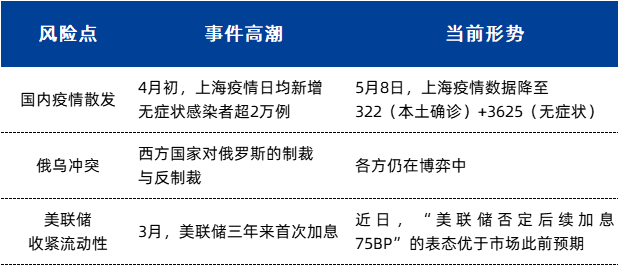

迹象2:前期负面因素已逐步price-in

一季度,俄乌冲突、大宗商品暴涨以及疫情等负面因素连续密集释放,对市场形成了较大压力,部分风险和不确定性已逐步price-in(被消化)。

后市随着相关因素的化解,已经大跌后的市场或将进入平静期,关注点将回归到上市公司业绩上来。

资料来源:南方基金整理,截至2022/5/8,“当前形势”不预示未来发展趋势,仅供参考

迹象3:多路资金提前进行左侧布局

年初到3月18日,A股上市公司已完成回购达425亿元,超过全市场2014-2017年的总和,产业资本的入场信号强烈。

截至4月27日,今年以来公募基金、券商资管、银行理财等资管机构合计自购超50亿元。

无独有偶,“越跌越买”似乎成为资金的共识,年内股票ETF基金份额净增长近2000亿份。

(以上数据来源:Wind)

相对底部加仓

需攻克三大问题

① 彻底反转还要多久?

回顾史上7轮较大级别的磨底期,可以明显看到市场“筑底过程”少则2个月,多则15个月,取其平均值、中位值均在9个月以上。

若以2021年9月上证指数3715点为本轮调整起点,那么至今近8个月。

通过定投的方式逐步参与,放下立即反转的“执念”,耐心等待行业变化,或能让我们保持更好的心态。

上证指数筑底的过程可长可短

数据来源:Wind,截至2022/5/9,指数过往表现不预示未来,投资需谨慎

②如何避免“抄”错?

本质上,这个问题考虑的是投资标的容错率,也就是万一“抄错了底”损失也不至于太大,又能尽可能捕捉随时到来反弹的市场贝塔行情。

因此,FOF基金、“固收+”基金、宽基等标的,或是筑底期容错率较高的工具。

FOF基金分散配置多只不同风格的基金,比起单只权益基金进一步分散了风险;“固收+”基金则更加注重股债搭配,以债为底、以股增强,在震荡市里持有体验相对较优。

如果想紧跟市场波动博取收益弹性,那么沪深300、中证500等宽基或是不错的选择。

近两轮市场回调期

FOF、“固收+”相对抗跌,宽基则紧跟市场波动

数据来源:Wind,本轮回调期指2021/9/13-2022/5/8、上一轮回调期指2018/1/31-2022/5/8;指数过往表现不预示未来,投资需谨慎

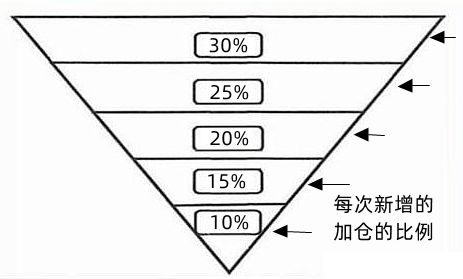

③如何把握加仓节奏?

保持耐心与选择安全边际较高的投资标的后,灵魂拷问也来咯~

市场筑底期,该怎么有计划地分批加仓?

这里提供一个震荡市左侧布局的仓位管理思路——漏斗型仓位管理法(又称倒金字塔法)

我们把仓位自下而上分成5份,每一份比例分别为10%、15%、20%、25%和30%,在初期选择小仓位介入,既控制风险又能为后续的加仓保留充足筹码;后续随着行情下跌逐步加仓,从而摊薄成本,等行情反转便可迎来收获期。

资料来源:南方基金整理

风险提示

文中观点仅供参考,不构成投资建议,基金有风险,投资需谨慎。请根据风险承受能力选择适配产品。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

2022-05-09 19: 02

2022-05-09 18: 56

2022-05-09 18: 28

2022-05-09 18: 27

2022-05-09 18: 05

2022-05-09 18: 00