2018年2月11日证监会发布《养老目标证券投资基金指引(试行)》(以下简称“指引”),明确了很多关于养老目标基金运作的细则,该指引自发布日起正式施行。

2018年10月份公募基金行业迎来了首批养老目标基金的诞生,这类基金采用“FOF(基金中的基金)”方式运作,设置封闭期或最短持有期限,鼓励投资者长期持有,被看作是公募基金圈专门为“养老投资”定制的一类产品。

相较于普通公募基金,很多朋友可能对“养老目标基金”还有一些陌生。养老目标基金是以追求养老资产的长期稳健增值为目的,鼓励投资人长期持有,采用成熟的资产配置策略,合理控制组合波动风险的公开募集证券投资基金。

与普通基金相比,养老目标基金有很多严苛的要求:

01 采取FOF形式运作。目前市场上的养老目标基金以“FOF”形式运作,即基金资产的80%以上投向公募基金,剩余资产也可直接投向债券、现金类等资产,不多相对比例较少。

02 采用成熟稳健的资产配置策略。这样的设置旨在控制基金下行风险,追求长期稳健增值,目前投资策略主要是目标日期策略和目标风险策略。

目标日期型基金(TDF),即以投资者退休日期为目标,根据不同生命阶段风险承受能力进行投资配置的基金,通常基金名称中含“XXX2035”、“XXX2050”等等(2035/2050即对应的目标日期);

目标风险型基金(TRF),即根据风险偏好来设定不同资产的配置比例,一般会根据投资者风险承受度和风险等级不同,将此类基金分为成长型、稳健型和保守型等类别,其基金预期风险依次递减。

03 设有封闭运作期,最短不低于1年。养老目标基金都需要设置一定的封闭运作期,并且最短持有期限不短于 1 年、 3 年或 5 年的,其投资于股票、股票型基金、混合型基金和商品基金(含商品期货基金和黄金 ETF)等品种的比例合计原则上不超过 30%、 60%、 80%。

这样的运作方式也是鼓励投资者长期持有基金,过往历史数据验证,持有基金时间越长盈利体验相对越好。

04 子基金运作不少于2年,且规模不低于2亿。作为养老目标基金投资的子基金,应当满足“运作周期不少于2年、最近2年平均季末基金净资产应当不低于2亿元”等条件。

05 管理人要求成立满2年+非货币基金规模200亿元。此前指引中明确鼓励公司成立满2年、最近三年非货基金平均规模在200亿元以上、投研团队不低于20人、具有较强投研能力等条件的基金公司申请养老目标基金的募集。

06 基金经理要工作5年以上。指引中明确优先选择“具备5年以上金融行业从事证券投资、证券研究分析、证券投资基金研究评价或分析经验,其中至少2年为证券投资经验;或者具备5年以上养老金或保险资金资产配置经验”等条件的基金经理管理养老目标基金。

养老目标基金承担着管理投资者养老金重担,无论在产品运作方式、投资标的、基金公司以及管理基金的基金经理有着严格要求,此前的《指引》还明确指出养老目标基金应当在基金名称中包含“养老目标”字样且反映基金的投资策略,可见行业对这类产品的重视及严格管理程度。

2018年8月,首批14家基金公司旗下养老目标基金获证监会批文,从第一批养老目标基金成立至今3年多来,我国养老目标基金市场规模持续扩大。

1.

数量与规模

截至2022/3/31,养老目标基金合计有165只(A/C等份额计为1只),规模达到1047.35亿元。数量和规模分别占全市场混合型FOF基金比例为62.26%和49.27%,养老目标基金逐渐成为公募FOF基金中主力角色。

养老目标基金发展以来增长情况

数据来源基金定期报告,截至2022/3/31,中欧基金整理

在目标日期型与目标风险型两类养老目标基金,目标风险型在数量和规模上要更胜一筹。截至2022/3/31,目标日期型基金合计74只,规模159.81亿元;目标风险型基金合计91只,规模887.54亿元。

数据来源基金定期报告,截至2022/3/31,中欧基金整理

2.

品类越来越全,

覆盖60-90年代多阶段人群

养老目标日期基金,从2018年一开始以“2035”目标日期为主,到如今,填补了2025/2030/2033/2038/2040/2043/2045/2050/2055/2060等等多个目标退休日期产品,如果按照65岁退休年龄计算,基本覆盖了1960年-1995年出生的60-90后多阶段人群。

数据来源:wind、基金定期报告,截至2022/3/31,中欧基金整理

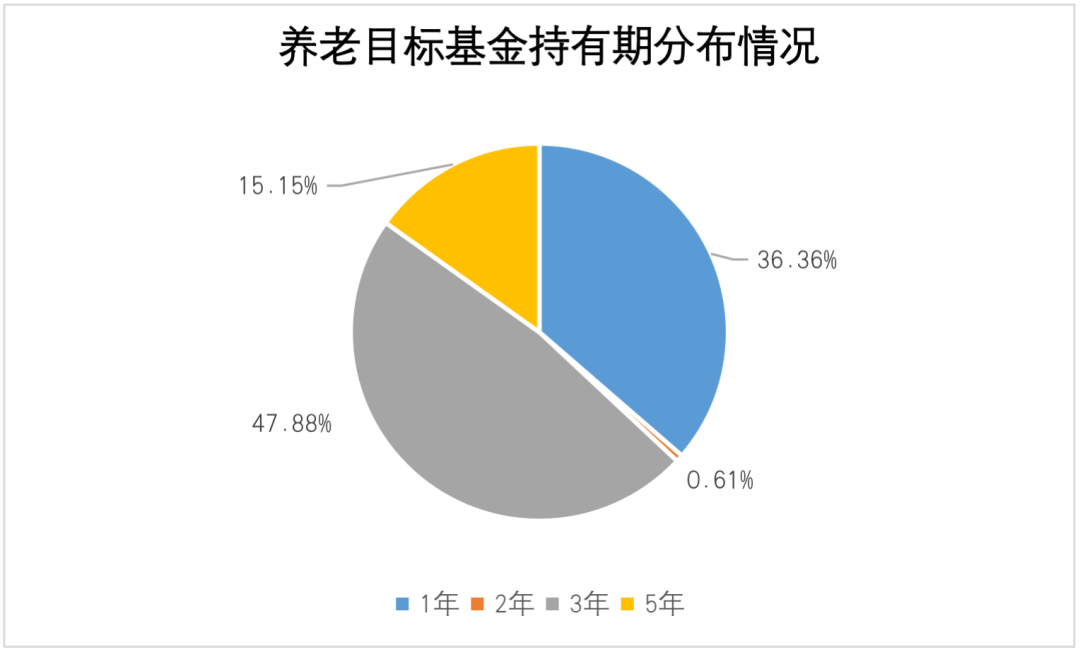

上文提及,养老目标基金都会设置一定的封闭期管理,从目前全市场165只养老目标基金看,都为“持有型”产品,其中持有期“3年”占比最高,47.88%,目标日期型基金占比较多;持有期“2年”仅1只基金;其次“1年”持有期的占比也相对较高,主要相关稳健型的目标风险策略基金占较大部分。

数据来源:wind、基金定期报告,截至2022/3/31,中欧基金整理

一般持有期越长,其投资权益资产的比例相对越高,目标退休时间相对更远,更适合年轻的朋友。

再附上一张两种策略在持有期时长上的分布明细表(下图)↓

数据来源:wind、基金定期报告,截至2022/3/31,中欧基金整理

3.

成立以来平均收益13.54%,

弱市更显收益稳定性

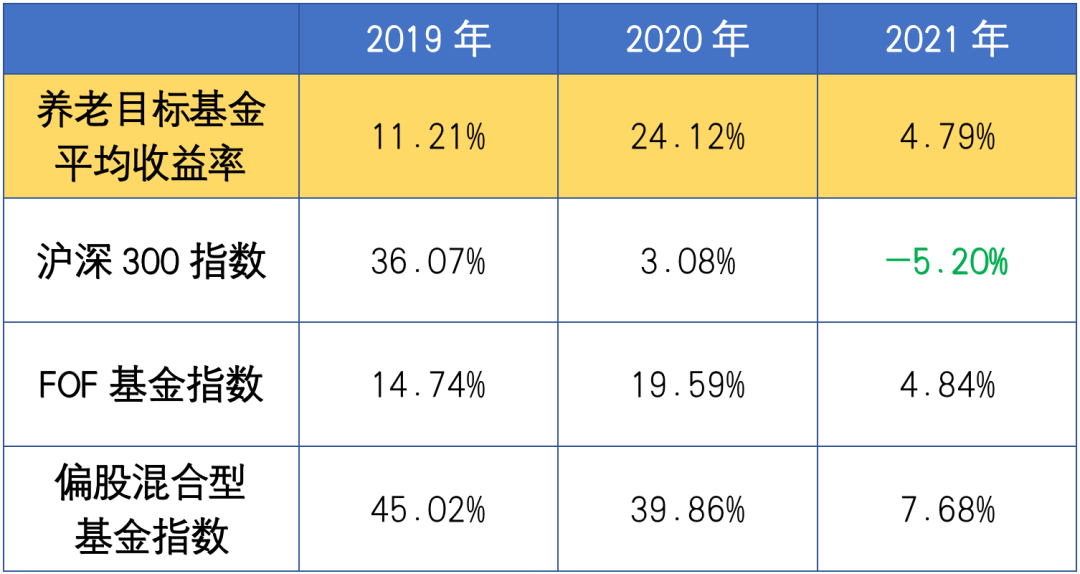

截至2022/3/31,在2021年9月31日前成立的养老目标基金合计134只,成立以来平均累计收益达13.54%。

如果仔细看过去3个会计年度的业绩表现,每年平均收益率都为正,此外,养老目标基金因其分散配置的优势,在大盘环境并不太好,收益跑得明显高于大盘指数(以沪深300指数为例),体现其投资的稳健性和风险控制能力。

注:基金数据来源定期报告,截至2022/3/31,2019年统计的基金为2018年底前成立,以此类推;平均收益率计算公式为“样本基金区间收益率总和/样本数量”;指数数据来源wind;中欧基金统计。

2020年、2021年沪深300指数分别涨幅3.08%、-5.20%,同期的养老目标基金平均年度收益率分别为24.12%、4.79%,超额收益非常显著。

作为专门为“养老投资”定制的公募FOF基金,养老目标基金不仅在产品设计、运作方式、投资范畴等有着严格管理,还对管理人、基金经理等有严格筛选。养老的钱追求一个长期、稳健的资产配置,为此这类产品也尽可能做到降低波动、追求长期收益。

同时,作为公募基金中的一类,它也满足公募基金的公开、透明、受监管等种种特征;与此同时,它的起购门槛也很低,大多数养老目标基金最低申购金额近1元,对于普通投资者而言,可以说是非常便捷的投资方式。

那么,面对“养老目标基金”,普通投资者该如何选择?投资前又需要注意些什么?

1.

纪律投资,专款专用

首先,我们在规划自己养老投资时,一定要遵守一个原则“专款专用”。简言之就是,这项投资就是为了将来退休的时候花的,不到万不得已不要轻易取出来用作其他花销。

试想,我们现在安排的可能是自己20年30年后需要使用的资金,资金需要之大、攒钱之不易,如果做不到纪律管理,把“养老的钱”与平时用于其他安排的闲钱投资混在一起,需要用钱的时候取出…很容易半途而废,最终没有真正实现养老投资的规划。

为此,大家在选择养老目标基金后,建议长期持有、切勿短期频繁更换产品。

2.

结合自身年龄or风险偏好,

选择匹配的产品

目前养老目标基金分“目标日期策略”和“目标风险策略”两类,目标日期策略相对更好理解,基金名称中就含有“退休时间”。

对于目标风险型基金,选购前需要自己弄明白自己可以承受的风险能力,一般基金名称中含“积极”、“平衡”、“均衡”、“稳健”等相对明确的风险程度文字,也是为了便于投资者区分。

注:数据来源wind,截至2022/3/31,统计在内的养老目标风险策略基金合计91只,中欧基金整理。

一般而言,风险程度依次:“积极”>“均衡”(平衡)>“稳健”,我们从产品设置的持有时长也能看出,“积极”类的养老目标风险基金,其对应产品持有期都为5年,也是目前持有期最长的。

3.

“定投”方式参与,

长期持有!

养老是一笔长期且金额较大的钱,平时月薪中提取一部分,日积月累的投入,不仅不至于降低我们平日太多生活质量,也可以在定投的同时力争享受时间的复利。

从投资的视角及我国A股市场变化看,采用“定投”方式,也相对更有望降低市场带来的风险波动,提升整体投资体验。

以FOF基金指数为例,自指数(2017/10/25)成立至2021年底,任意时间点定投FOF基金指数,可以看到其收益率与正收益概率情况:

注:以上测算仅作为示例,不作为收益保证。假定每月定投FOF基金指数,定投1年(即12次),每次定投持有1/2/3/4年,滚动定投起始点;定投计算公式:定投收益率=【(sum(每期定投金额/每期净值)*期末净值)/(sum(每期定投金额*投资期数))】-1;以上定投复合年化收益率依次是:5.49%、6.81%、7.10%、5.75%;数据来源wind,统计区间2017/10/25-2021/12/31,中欧基金整理。

随着定投时间越长,定投的收益率有望越高!

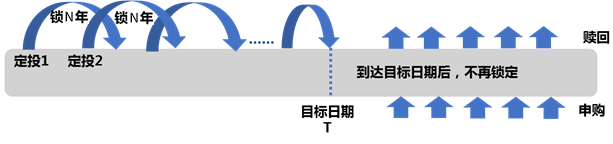

从养老目标基金的产品运作方式角度看,这类产品也跟“定投”更搭。我们以目标日期型为例:

每日开放申购:可满足投资者定期投资需求,便于其将养老金进行小额、定期、持续的投资;

每笔资金对应的份额锁定N年,锁定期结束后即开放赎回,力求减少或避免因非理性申赎可能带来的损失,改善投资体验。

在基金到达目标日期后,所有份额解锁,将不再设定每笔资金的锁定期。

模拟养老目标日期基金“定投”方式投资

随着我国人口老龄化趋势,国家鼓励第三支柱“个人养老金”发展,养老目标基金正在迎来属于它的黄金时代。

养老目标基金本身定位养老投资,以稳健增值为目的,长钱长投,相信在未来养老规划上,养老目标基金值得更多投资者重点关注。

滑动查看完整风险提示

2022-05-09 20: 50

2022-05-09 20: 48

2022-05-09 19: 45

2022-05-09 19: 44

2022-05-09 19: 21

2022-05-09 19: 13